Майкл Мобуссин - Больше, чем вы знаете. Необычный взгляд на мир финансов

- Название:Больше, чем вы знаете. Необычный взгляд на мир финансов

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2014

- Город:Москва

- ISBN:978-5-9614-3247-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Майкл Мобуссин - Больше, чем вы знаете. Необычный взгляд на мир финансов краткое содержание

Больше, чем вы знаете. Необычный взгляд на мир финансов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Теория игр также полезна при принятии решений о расширении мощностей. Во многих цикличных видах бизнеса, включая автомобилестроение, химическую и целлюлозно-бумажную промышленность, самолетостроение и энергетику, компании часто начинают задумываться о наращивании мощностей на пиках цикла. Их подталкивает к этому высокий интенсивный спрос и наличие необходимых средств, чтобы финансировать расширение.

Но, как отмечалось в вышеприведенном примере, расширение мощностей всеми компаниями приводит к снижению суммарного выигрыша на пике и увеличению избыточных мощностей в период спада. В своей книге «Конкурентное сотрудничество», посвященной теории игр, Бранденбургер и Нейлбафф утверждают, что выгоды от ограниченного предложения превосходят издержки 12.

Таким образом, главная идея этого эссе состоит в том, что конкурентные рынки не обязательно должны быть игрой с нулевой суммой. При определенных условиях руководители могут рассматривать ситуации с точки зрения повторяющейся «дилеммы заключенного» и принимать такие решения о ценообразовании и расширении мощностей, чтобы максимизировать долгосрочную стоимость. Поскольку стратегия «око за око» предполагает быструю и эффективную реакцию на негативные действия конкурентов (например, демпинговое ценообразование или расширение мощностей), то включает в себя и контрольную функцию. Инвесторы могут использовать эту модель для оценки стратегических решений руководства компании и способностей корпоративной памяти.

Глава 27

Большие ожидания (роста)

Пределы корпоративного роста

В воздушных замках легко найти убежище. И строить их так легко.

Генрик Ибсен. Строитель СольнесЯ слышу все больше прогнозов насчет высоких темпов роста прибыли в будущем. Кое-кто более сдержан в своих прогнозах, но таких очень мало.

Чарли Мангер. Outstanding Investor Digest 1Компетентное компаундирование

Руководители компаний и инвесторы обычно рассматривают рост как абсолютное благо. Руководители любят говорить о пользе стимулирующих целей и иногда даже ставят «дерзкие, амбициозные» цели, чтобы мотивировать сотрудников и впечатлить акционеров. Некоторые инвесторы специализируются на акциях роста и целенаправленно ищут компании, которые обещают быстрое и устойчивое увеличение продаж и прибылей.

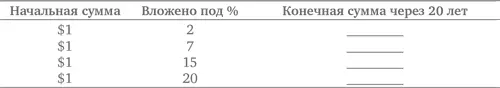

Но большинство инвесторов не до конца понимают всей силы и ответственности компаундирования (реинвестирования свободных средств). Чтобы увидеть, как вы с этим справляетесь, решите маленькую задачку:

Во сколько превратится $1 через 20 лет при применении компаундирования? Запишите ответы в пустых строках.

Для большинства из нас эти расчеты вполне обоснованны. При среднегеометрических темпах годового роста (показатель CAGR – compounded annual growth rate) на уровне 2 % $1 через 20 лет превратится в $1,49. При темпах роста 7 % – в $3,87. При 15 % – обычный показатель темпов роста прибыли для крупных компаний – $1 через 20 лет даст $16,37. И, наконец, при росте в 20 % – $38,34.

Как это получается? Большинство инвесторов неправильно оценивают соотношение темпов роста и конечной стоимости. Например, немногие интуитивно понимают, что увеличение темпов роста с 15 до 20 % подразумевает более чем удвоение стоимости за 20 лет. Недаром Альберт Эйнштейн назвал феномен компаундирования «восьмым чудом света». Следовательно, задача инвесторов – заставить компаундирование работать на них, а не против них.

Проверка реальностью

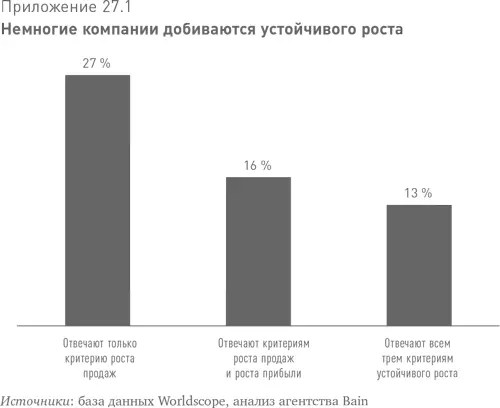

В своей глубокой книге «Прибыль от основного бизнеса» Крис Зук, ведущий консультант Bain & Company, описывает интересное исследование, выявившее существующий разрыв между планами и реальными достижениями компаний. Это исследование охватывало компании, которые показывали устойчивый рост на протяжении 1990-х гг.2 В выборку вошло более чем 1800 компаний из семи стран с объемом продаж свыше $500 млн.

Зук установил три критерия устойчивого роста:

• реальный (скорректированный на инфляцию) рост продаж на 5,5 %;

• реальный рост прибыли на 5,5 %;

• совокупная акционерная доходность (TSR) выше стоимости капитала.

Примечательно, что эти планки гораздо ниже тех цифр, которые указаны во многих стратегических планах. На самом деле Bain обнаружила, что у двух третей охваченных исследованием компаний в планах стояли двузначные цифры номинальных темпов роста.

Результаты исследования приведены в приложении 27.1. Как оказалось, всего около 25 % компаний сумели преодолеть указанную планку роста продаж и всего одна из восьми соответствовала всем трем критериям устойчивого роста. Примечательно и то, что эти результаты были достигнуты компаниями в период динамичного экономического роста. Компании в подавляющем большинстве хотят (и планируют!) расти двузначными темпами, но в подавляющем большинстве им это не удается.

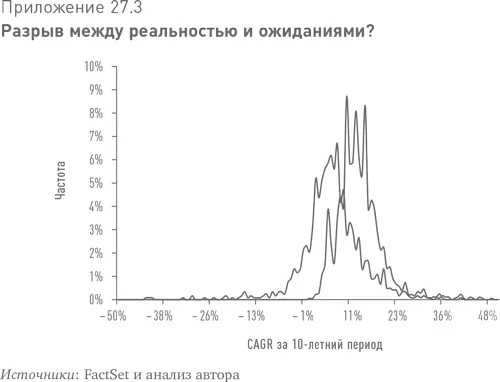

Насколько велик потенциальный разрыв между ожиданиями и реальностью? Чтобы ответить на этот вопрос, я изучил частотное распределение темпов роста продаж за десятилетний период (с 1997 по 2006 г.) для американских компаний с объемом доходов в базовом году более $500 млн (см. приложение 27.2). Средние темпы роста для данной группы составили 6,2 %, причем менее трети компаний поддерживали устойчивый двузначный номинальный рост доходов. Кроме того, темпы роста не были скорректированы с учетом приобретений, поэтому органический рост определенно был еще ниже 3.

Далее я наложил на полученный график прогнозируемые темпы роста прибыли за трехлетний период для всех компаний с объемом продаж выше $500 млн (по состоянию на базовый 2006 г.). Несмотря на то что рост прибыли в прошлом был примерно на 100 базисных пунктов выше, чем темпы роста продаж, общей картины это не изменило. Средние ожидаемые темпы роста прибыли для данной группы составляют 13,4 %, что более чем в два раза выше темпов роста, показанных компаниями в недавнем прошлом (см. приложение 27.3). Также стоит заметить, что распределение ожидаемого роста не включает отрицательных показателей.

Чем отличается 13 %-ный рост от 6 %-ного роста? Наше упражнение с компаундированием показывает, что по истечении 20 лет конечная стоимость компании, растущей со скоростью 13 %, будет почти в четыре раза выше , чем стоимость компании, обеспечивающей 6 %-ный рост. Чем крупнее становится компания, тем труднее ей поддерживать двузначные темпы роста. Поэтому, если рассматривать прошлое как индикатор будущего, ожидаемые темпы роста для большинства компаний должны быть гораздо ниже.

Читать дальшеИнтервал:

Закладка: