Майкл Мобуссин - Больше, чем вы знаете. Необычный взгляд на мир финансов

- Название:Больше, чем вы знаете. Необычный взгляд на мир финансов

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2014

- Город:Москва

- ISBN:978-5-9614-3247-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Майкл Мобуссин - Больше, чем вы знаете. Необычный взгляд на мир финансов краткое содержание

Больше, чем вы знаете. Необычный взгляд на мир финансов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

• Ограничить деловой риск, связанный с непредвиденными краткосрочными результатами инвестирования, путем внимательного отслеживания индекса.

Источник : Ellis. “Will Business Success Spoil the Investment Management Profession?” 14. Перепечатано с разрешения

Так как же следует поступать инвестиционным компаниям? Вот что говорит об этом Эллис:

В идеале, баланс между профессией инвестора и инвестиционным бизнесом всегда должен быть смещен в пользу первой, потому что только приверженность дисциплине и этике профессии наделяет организацию теми ценностями и культурой, которые привлекают талантливых профессионалов 6.

Я могу утверждать, что многие проблемы с доходностью в этой отрасли вытекают из неправильного баланса между интересами профессии и бизнеса. Как правило, многие управляющие активами, которые успешно переигрывают рынок, очевидно, являются профессионалами до мозга костей.

Глава 3

Эффект Бэйба Рута

Частота против величины выигрыша в ожидаемой ценности

В реальном мире нет легкого способа гарантировать финансовую прибыль. По крайней мере, полезно будет осознать тот факт, что мы чаще проигрываем с умом, чем выигрываем по неосведомленности.

Ричард Эпстейн. Теория азартных игр и статистическая логикаИграем, как Бэйб

Если вы поболтаетесь какое-то время в любой брокерской конторе, то рано или поздно непременно услышите что-нибудь вроде: «Да мне достаточно оказаться правым в 51 % случаев – и я по-любому останусь в прибыли». Если эта мысль кажется вам здравой, читайте дальше и узнаете одну из важнейших концепций инвестирования.

Прежде всего, давайте признаем: идея о том, что инвестор должен чаще оказываться прав, чем неправ, широко распространена и, безусловно, обладает подсознательной привлекательностью. Однако следующая история об одном инвестиционном менеджере наглядно иллюстрирует ошибочность подобной точки зрения.

Этот известный инвестор был одним из 20 управляющих портфелями в инвестиционной компании. По словам рассказчика, финансовый директор был удручен совокупной доходностью, которую показывали активные управляющие, поэтому решил оценить процесс принятия решений каждым из них, чтобы выявить и уволить аутсайдеров. Финансовый директор считал, что даже случайный процесс отбора акций позволяет создать портфель, где примерно половина акций будет переигрывать базовый индекс; поэтому он оценивал каждый портфель на основе того, какой процент акций показал доходность выше рынка.

Наш инвестор оказался в странной ситуации: при том что общая доходность его портфеля была одной из лучших в группе, процент высокодоходных акций был одним из худших. Финансовый директор быстро уволил других аутсайдеров, а этого вызвал на встречу, чтобы понять причины столь резкого расхождения между высокими результатами и низким процентом «отбитых мячей».

Ответ управляющего – отличный урок, который необходимо принимать во внимание в любой вероятностной системе: частота правильных попаданий не имеет значения; значение имеет величина выигрыша при правильном попадании . Предположим, вы держите четыре акции, три из которых демонстрируют незначительное падение, тогда как четвертая – существенный рост. В результате ваш портфель принесет хорошую доходность, несмотря на убыточность большинства акций.

Таким образом, формирование портфеля с высокой доходностью требует, чтобы каждая инвестиция оценивалась на основе анализа ожидаемой ценности. Поразительно, что главные знатоки в самых разных областях – от игры на скачках и азартных игр в казино до инвестиционной деятельности – все как один подчеркивают важность такого подхода 1. Мы называем это эффектом Бэйба Рута: легендарный игрок, несмотря на огромное число мячей, выбитых им в аут, был одним из лучших хиттеров в истории бейсбола.

Подобная универсальность урока об ожидаемой ценности объясняется тем, что все вероятностные системы имеют общие свойства. Однако усвоить этот урок довольно сложно, потому что он идет вразрез с основами человеческой природы. Хотя изъян в логике финансового директора очевиден, многие на его месте совершили бы аналогичную ошибку.

Обратная сторона стереотипов

В 1979 г. Даниэль Канеман и Амос Тверски сформулировали теорию перспективы, чтобы объяснить выявленные ими модели экономического поведения, не соответствующие рациональному принятию решений 2. Один из главных выводов этой теории заключается в том, что люди более склонны к риску, чтобы избежать потерь, чем они склонны к риску, чтобы получить прибыль, о каких бы суммах ни шла речь. Более того, Канеман и Тверски обнаружили, что влияние убытка на психику человека в два с половиной раза сильнее, чем влияние от получения прибыли того же размера. Другими словами, люди гораздо сильнее переживают, когда теряют деньги, чем испытывают чувство удовлетворения, когда приобретают такую же сумму.

В свете этой особенности человеческой психики люди чувствуют себя гораздо счастливее, когда они часто оказываются правы. Но, что интересно, для формирования высокодоходного портфеля, успешно опережающего базовый индекс, совсем не обязательно оказываться правым в большинстве случаев (как это показывает вышеописанная история). Общая доходность портфеля определяется не процентом растущих акций, а положительным изменением его стоимости в долларовом выражении. Существенное падение или рост нескольких акций часто намного сильнее влияет на доходность портфеля, чем процент «отбитых мячей».

Быки, медведи и шансы

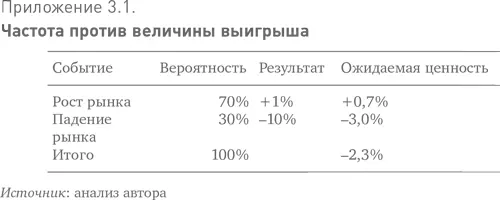

В своей провокационной книге «Одураченные случайностью» Нассим Талеб рассказывает историю, которая красиво внедряет в сознание важность концепции ожидаемой ценности 3. Как-то на встрече с другими трейдерами один из коллег спросил у Талеба его мнение о рынке. Талеб ответил, что, по его мнению, существует высокая вероятность того, что на следующей неделе рынок продемонстрирует небольшой рост. Расспрашиваемый дальше, он приписал этому росту 70 %-ную вероятность. Один из присутствующих заметил, что Талеб держит короткую позицию по многим фьючерсам на S&P 500, т. е. делает ставку на падение рынка, – что противоречит выраженному им «бычьему» взгляду на рынок. Тогда Талеб объяснил свою позицию в терминах ожидаемой ценности. Приложение 3.1 проясняет его мысль.

В этом случае наиболее вероятный исход – рост рынка. Но ожидаемая ценность является отрицательной, потому что результаты асимметричны 4. Теперь рассмотрим эту же ситуацию с точки зрения акций. Акции иногда оцениваются рынком с расчетом на достижение компанией плановых финансовых показателей. В результате, когда компания достигает или немного превышает свои плановые показатели, в большинстве случаев (частота) ее акции не демонстрируют заметного роста. Но когда эти финансовые цели не достигаются, ее акции могут существенно упасть в цене. Таким образом, положительный результат имеет высокую частоту, но отрицательную ожидаемую ценность.

Читать дальшеИнтервал:

Закладка: