Нейт Сильвер - Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет

- Название:Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет

- Автор:

- Жанр:

- Издательство:Array Литагент «Аттикус»

- Год:2015

- Город:Москва

- ISBN:978-5-389-09938-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Нейт Сильвер - Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет краткое содержание

О том, как этому научиться, рассказывает Нейт Сильвер, политический визионер и гуру статистики, разработавший систему прогнозов, позволившую дважды максимально точно предсказать результаты президентских выборов почти во всех штатах Америки. Его книга во многом близка исследованиям Нассима Талеба и столь же значима для всех, кто имеет дело с большими объемами данных и просчитывает различные варианты развития событий. И если Талеб говорит о законах зарождения «черных лебедей», Сильвер исследует модели и способы, позволяющие поймать этих птиц в расставленные нами сети. Он обобщает опыт экспертов-практиков, изучает различные модели и подходы, позволяющие делать более точные прогнозы. Как и Даниэль Канеман, автор бестселлера «Думай медленно… Решай быстро», наблюдая за поведением и мышлением людей, оценивающих неопределенные события, Сильвер утверждает: да, компьютеры незаменимы при работе с огромными массивами данных, но для максимальной точности результатов необходим гибкий человеческий ум и опыт, ведь прогнозирование – это планирование в условиях неопределенности.

Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

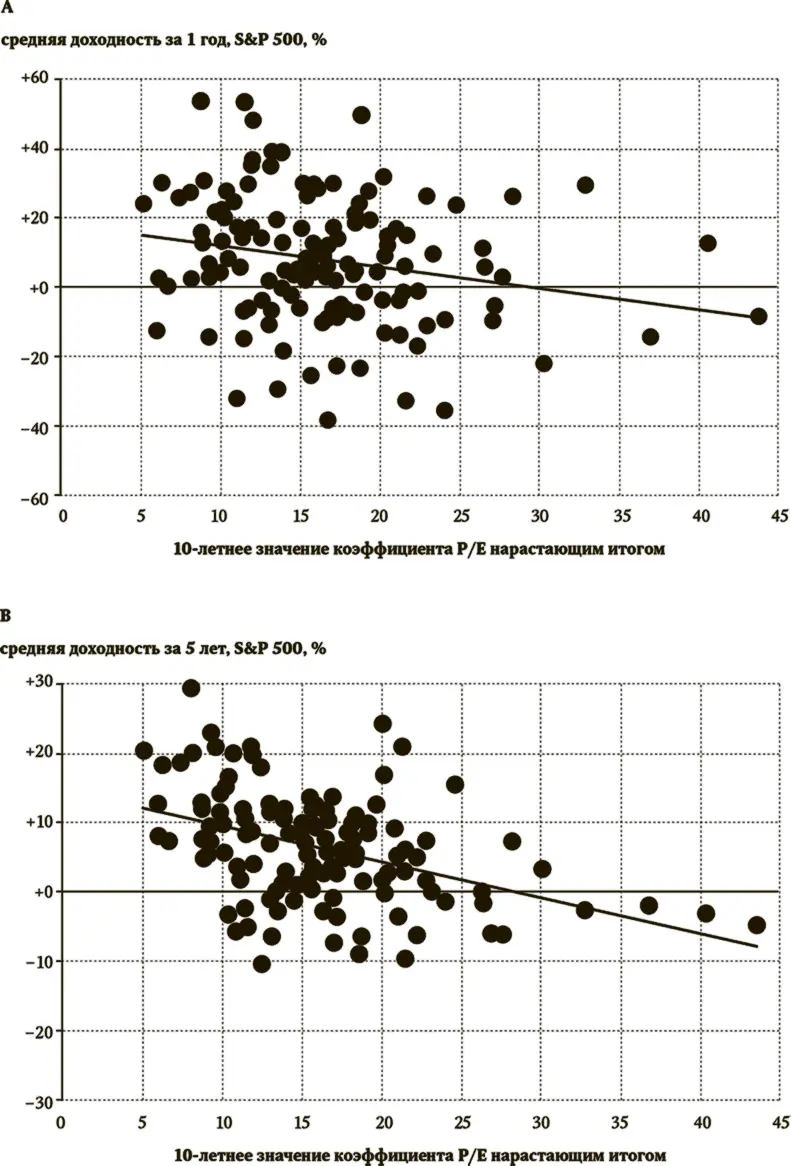

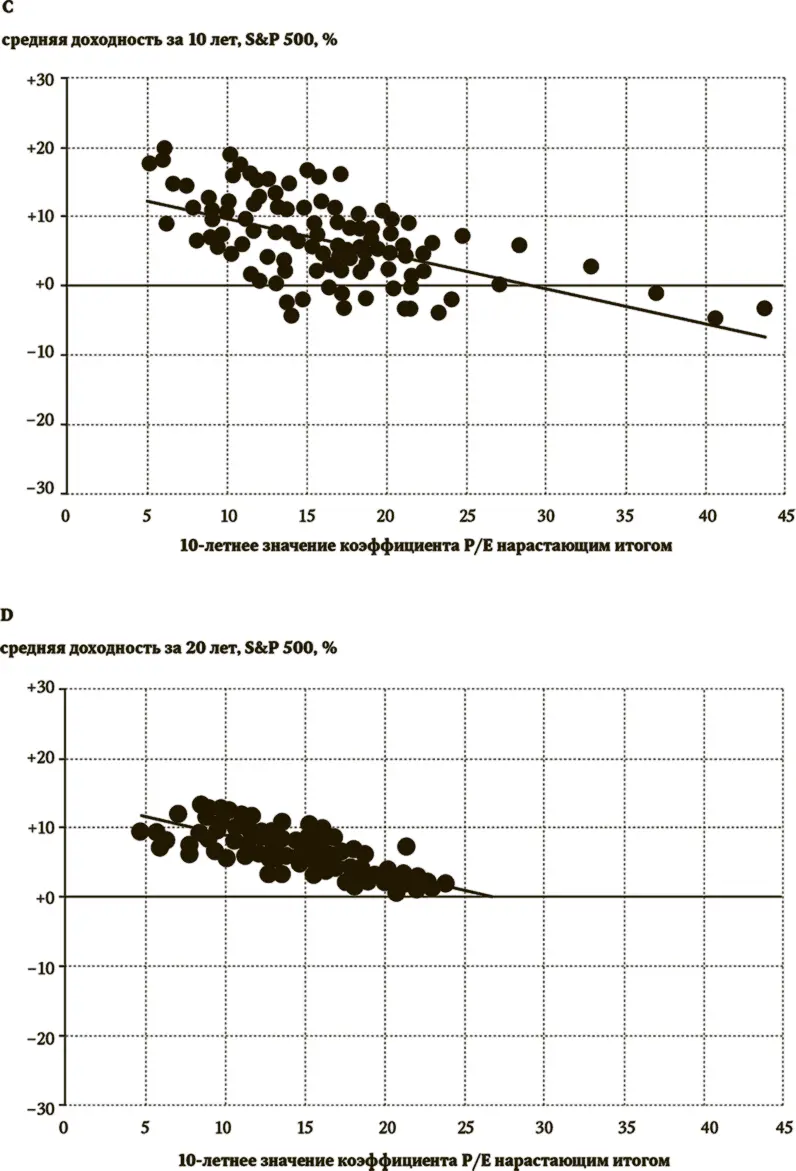

Однако Шиллер установил, что дело обстоит совсем не так. В различные временные периоды значение P/E для всех компаний в списке S&P 500 изменялось от 5 (в 1921 г.) до 44 (в 2000 г., когда Шиллер опубликовал свою книгу). Шиллер обнаружил, что эти аномалии приводили к вполне предсказуемым последствиям для инвесторов. Когда значение P/E достигало 10, из этого следовало, что акции дешевы по сравнению с доходами, а реальная отдача по ним {738}составляла примерно 9 % годовых, то есть инвестиция в 10 тыс. долл. преобразовалась бы в 22 тыс. долл. через 10 лет. С другой стороны, при величине показателя P/E, равного 25, 10 тыс. долл., инвестированные в фондовый рынок, превратились бы через 10 лет в 12 тыс. долл. Когда же значение показателя становилось очень большим (30 и выше, как это наблюдалось в 1929 г. или в 2000‑х гг.), инвесторы потерпели бы убытки.

Однако из подобных закономерностей ценообразования не следовало, что получать прибыль легко, если только вы не были в высшей степени терпеливыми. Они обретали смысл лишь в долгосрочной перспективе и почти ничего не могли сказать вам о том, что будет происходить на рынке через месяц или год. Даже при попытке заглянуть на несколько лет вперед они обладают лишь ограниченной предсказательной силой. Алан Гринспэн впервые использовал фразу «иррациональный оптимизм» в декабре 1996 г. для описания акций технологических компаний {739}в момент, когда значение коэффициента P/E для рынка S&P 500 составляло 28 – не так далеко от рекордного значения, равного 33 и поставленного в 1929 г. перед «черным вторником» и Великой депрессией. Значение для NASDAQ было еще выше. Однако пик пузыря наступил только через три года. Инвестор, обладающий идеальным предвидением и вложившийся в NASDAQ в день, когда Гринспэн произнес свою речь, мог бы увеличить свое состояние почти в четыре раза, если бы вышел с рынка в оптимальное время. Но если говорить о действительно надежных предсказаниях, то следует заметить, что показатель P/E позволяет сделать их лишь с прицелом на 10 или 20 лет вперед (рис. 11.7).

Рис. 11.7.Последующее отношение цены к прибыли (P/E) и доход от акций на фондовом рынке

Когда дело касается фондового рынка, уверенным нельзя быть почти ни в чем [152]. И даже выявленная закономерность может содержать в себе определенную комбинацию сигнала и шума {740}. Тем не менее выводы Шиллера подкрепляются и внушительной теорией, и сильными эмпирическими свидетельствами, поскольку его внимание к показателю P/E связано с фундаментальными показателями фондового рынка, а следовательно, шансы на их правдоподобие достаточно велики.

Почему же цены акций могут стать предсказуемыми в долгосрочной перспективе, когда они непредсказуемы в краткосрочной? Ответ можно найти в поведении трейдеров в условиях конкурентного давления, с которым они часто сталкиваются – как со стороны других компаний, так и со стороны их собственных начальников и клиентов.

Во многом теоретическая привлекательность гипотезы эффективного рынка состоит в том, что ошибки в ценах акций (типичные байесовские убеждения) должны корректировать сами себя. Предположим, что вы заметили, что цена акций MGM Resorts International (крупной компании из игровой отрасли) увеличивается на 10 % каждую пятницу, возможно, из-за того что трейдеры подсознательно хотят растратить часть своей прибыли в казино Атлантик-Сити за выходные. В одну из пятниц цена акций MGM составляет 100 долл., и вы ожидаете, что к концу торгового дня она вырастет до 110 долл. Что вам стоит сделать? Разумеется, купить акцию в расчете на быструю прибыль. Однако, когда вы покупаете акцию, ее цена повышается. Достаточно крупная сделка {741}может сразу вызвать увеличение рыночной цены акции со 100 до 102 долл. Но даже в этих условиях вы еще можете получить прибыль, поэтому вы покупаете еще одну акцию, и ее цена на рынке повышается до 104 долл. Вы продолжаете повторять эту операцию до тех пор, пока цена акции не достигнет своего справедливого значения 110 долл. И в этой ситуации у вас уже не остается возможности для извлечения прибыли. Однако обратите внимание на то, что произошло: пытаясь выявить ценовую аномалию, вы умудрились ее уничтожить.

В реальном мире закономерности будут далеко не такими очевидными. На рынке работают миллионы трейдеров и сотни аналитиков, которые занимаются одной лишь игровой отраслью. Насколько велика вероятность, что вы будете единственным, кто заметит, что цена этой акции всегда повышается на 10 % по пятницам? Скорее всего, в реальности вас будет мучить целый ряд вопросов: достаточно ли осмысленной выглядит статистическая закономерность, будет ли она наблюдаться в дальнейшем, и окажется ли сумма полученного дохода достаточной, чтобы покрыть ваши транзакционные издержки? Кроме того, открывшуюся перед вами возможность постараются использовать и другие инвесторы. Тем не менее вся эта конкуренция означает, что рынок должен быстро адаптироваться к значительным ценовым ошибкам, а незначительные ошибки не требуют особого внимания. По крайней мере, так утверждает теория.

Однако внимание большинства трейдеров, и особенно самых активных трейдеров, фокусируется на короткую перспективу. Они используют любую возможность для извлечения прибыли. Трейдеры размышляют о том, что произойдет через день, месяц или, возможно, через год, но редко беспокоятся о том, что будет дальше. Возможно, будущее и обладает высокой степенью предсказуемости, однако их работа никак с этим не связана.

Панический страх, превращающий людей в стадо

Генри Блоджет впервые привлек внимание в 1998 г. Он несколько лет работал журналистом-фрилансером и преподавателем английского языка в Японии {742}, но затем занялся анализом акций интернет-компаний для CIBC Oppenheimer.

По мере роста интереса к этому сектору росло внимание и к аналитике Блоджета. В декабре 1998 г. он выступил с неожиданным заявлением {743}, в котором предсказал, что стоимость акций Amazon.com, оцененных в тот период в 243 долл., в течение года возрастет до 400 долл. На самом деле цена акций достигла предсказанного им значения уже через две недели {744}.

Возможно, это была особенность того времени и результат самосбывающегося пророчества: цена акций Amazon подскочила почти на 25 % {745}уже через несколько часов после выпуска в свет рекомендации Блоджета. Это заявление принесло известность Блоджету, и его взяли на работу в Merrill Lynch на должность аналитика с зарплатой в несколько миллионов долларов в год. Блоджет обладал даром {746}превращать «дух времени» рынка в связные высказывания. «По сути, инвесторы не покупают ничего, – говорил он о рынке акций интернет-компаний в 1998 г. {747}, – кроме определенного ви́дения будущего». Его манера обращаться со словами и успешная репутация привели к тому, что он начал часто появляться в телевизионных и радиопередачах.

Читать дальшеИнтервал:

Закладка: