Нейт Сильвер - Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет

- Название:Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет

- Автор:

- Жанр:

- Издательство:Array Литагент «Аттикус»

- Год:2015

- Город:Москва

- ISBN:978-5-389-09938-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Нейт Сильвер - Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет краткое содержание

О том, как этому научиться, рассказывает Нейт Сильвер, политический визионер и гуру статистики, разработавший систему прогнозов, позволившую дважды максимально точно предсказать результаты президентских выборов почти во всех штатах Америки. Его книга во многом близка исследованиям Нассима Талеба и столь же значима для всех, кто имеет дело с большими объемами данных и просчитывает различные варианты развития событий. И если Талеб говорит о законах зарождения «черных лебедей», Сильвер исследует модели и способы, позволяющие поймать этих птиц в расставленные нами сети. Он обобщает опыт экспертов-практиков, изучает различные модели и подходы, позволяющие делать более точные прогнозы. Как и Даниэль Канеман, автор бестселлера «Думай медленно… Решай быстро», наблюдая за поведением и мышлением людей, оценивающих неопределенные события, Сильвер утверждает: да, компьютеры незаменимы при работе с огромными массивами данных, но для максимальной точности результатов необходим гибкий человеческий ум и опыт, ведь прогнозирование – это планирование в условиях неопределенности.

Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Мнение Блоджета об акциях Amazon до сих пор представляет определенный интерес – акции, которые в 1998 г. стоили 243 долл. и которые он рекомендовал покупать, в 2011 г. уже стоили 1300 долл. (в сопоставимых ценах) {748}. Блоджет призывал инвесторов платить за реальную ценность и концентрироваться на таких лидерах отрасли, как Amazon, Yahoo! и eBay. Он вполне справедливо отмечал, что большинство мелких компаний «сольется с другими, обанкротится или потихоньку исчезнет» {749}. В частной переписке он обрушивался на мелкие компании с сомнительными бизнес-стратегиями: LifeMinders, Inc., 24/7 Media и InfoSpace. И все они оказались, в конечном итоге, неудачниками, а их акции потеряли от 95 до 100 % своей стоимости.

Проблема, и немалая, состоит в том, что, несмотря на критику в личной переписке, Блоджет публично рекомендовал покупать акции компаний типа LifeMinders и даже защищал это решение в своих телевизионных выступлениях. Более того, в его рекомендациях наблюдалось определенное искажение в пользу компаний, которым Merrill Lynch предоставлял банковские услуги {750}. После того как Комиссия по ценным бумагам и биржам обвинила Блоджета в мошеннических действиях {751}, он оспорил некоторые детали дела, однако в конечном итоге договорился с Комиссией о наказании в виде штрафа на сумму 4 млн долл. {752}и пожизненного запрета на торговлю на фондовом рынке.

Блоджет знает, что любые его слова об Уолл-стрит будут встречены с изрядным скепсисом; к написанной им для журнала Slate статье о суде над Мартой Стюарт прилагалось детальное разъяснение его позиции, состоявшее из 1021 слова {753}. Тем не менее он серьезно занимался изучением работ таких экономистов, как Фама и Шиллер, и сравнением выводов ученых со своим реальным опытом инсайдера с Уолл-стрит. Он начал новую карьеру в мире журналистики – в настоящее время Блоджет занимает пост CEO успешной блогинговой империи Business Insider. Все это позволило ему сформировать довольно зрелое, хотя и отчасти утомленное ви́дение жизни аналитиков и трейдеров.

«Если поговорить со многими инвестиционными менеджерами, – рассказывал мне Блоджет, – то они на самом деле думают лишь о следующей неделе, в лучшем случае, о следующем месяце или квартале. У них отсутствует временной горизонт; все дело в том, что вы делаете прямо сейчас относительно действий конкурентов. На то, чтобы доказать свою правоту, у вас есть всего 90 дней, и если в течение этого срока вы допускаете ошибку, то клиенты вас увольняют. Вас подвергают унижению в СМИ, и все ваши результаты катятся к черту. Фундаментальные показатели вам в этом не помогут».

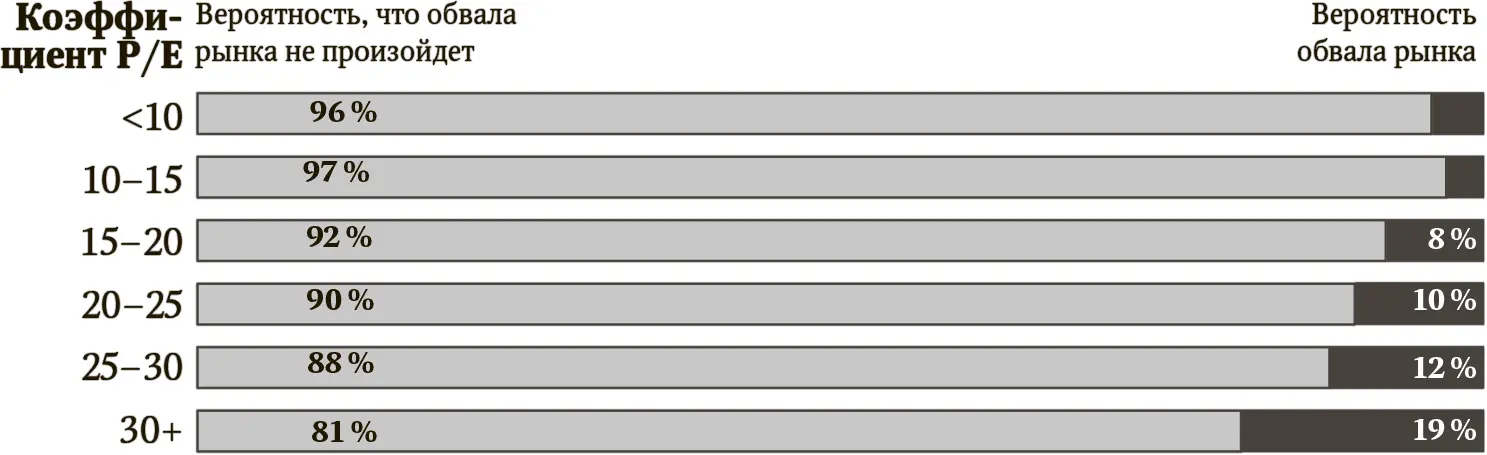

Предположим, что трейдер прочитал книгу Шиллера и принял ее основной постулат о том, что высокие значения показателя P/E сигнализируют о переоцененном рынке. Однако трейдера волнуют лишь следующие 90 дней. Исторически, даже когда значение показателя P/E на рынке превышает 30, что означало переоцененность рынка в два раза против обычного, шансы на крах рынка {754}в течение следующих 90 дней составляют лишь около 4 %.

Если бы у трейдера был невероятно терпеливый босс и он имел возможность смотреть на целый год вперед, то он обнаружил бы, что вероятность краха выросла примерно до 19 % (рис. 11.8). И такие же шансы имеют игроки в «русскую рулетку». Трейдер знает, что он не может играть в эту игру слишком долго, не причинив себе вреда. Однако какие у него есть альтернативы?

Рис. 11.8.Исторически достоверные значения вероятности обвала фондового рынка в течение года

Трейдер должен сделать свой ход – купить или продать акции. Затем рынок либо рухнет, либо нет. Соответственно, нам нужно рассмотреть четыре основных сценария. Прежде всего, есть два случая, когда его ставка оказывается верной.

• Трейдер покупает, а рынок растет.В этом случае дела идут как обычно. Все счастливы, когда фондовый рынок приносит деньги. Трейдер получает бонус в виде шестизначной суммы и покупает на него новый «Лексус».

• Трейдер продает, и рынок падает.Если трейдер может предвидеть крах и тот действительно происходит, то его будут считать гением, сделавшим уникальный ход. У него есть шанс получить более хорошую работу, например стать партнером хеджевого фонда. Тем не менее даже гении не всегда оказываются востребованными, когда рынок падает, а свободные средства компаний заканчиваются. Скорее всего, дело ограничится статьей с похвалами трейдеру в Wall Street Journal, соглашением о написании книги, парой приглашений на интересные конференции и т. д.

Какой из этих исходов вы предпочтете, будет зависеть в значительной степени от вашей личности. Первый вариант идеален для человека, который наслаждается жизнью Уолл-стрит и любит сливаться с толпой; второй больше подходит тому, кто любит публичное признание своих заслуг.

Возможно, совсем не случайно, что многие успешные инвесторы, описанные в книге Майкла Льюиса «Big Short» [153]и заработавшие деньги, играя против рынка ценных бумаг, обеспеченных закладными и другими инвестициями в пузыри конца 2000‑х, были в той или иной степени социальными неудачниками.

А теперь давайте посмотрим, что происходит, когда трейдер делает неправильную ставку . Здесь все намного проще.

• Трейер покупает, но рынок падает.Ничего хорошего – он теряет значительную долю своих денег, у него нет ни бонуса, ни «Лексуса». Однако, поскольку трейдер остается «в стаде», большинство его коллег допустило ту же самую ошибку. По итогам последних трех больших крахов на Уолл-стрит количество сотрудников в инвестиционных компаниях снизилось примерно на 20 % {755}. Это значит, что у трейдера имеется 80 %-ная вероятность, что он сохранит свою работу и все закончится хорошо; «Лексус» может подождать до появления следующего «бычьего» рынка.

• Трейдер продает, но рынок растет.Этот сценарий – настоящее бедствие. Трейдер не только показал результаты хуже, чем у своих коллег, – он сделал это после того, как достаточно громогласно заявил о том, что они ошибаются. Велики шансы на то, что его уволят. Его репутация испортится, ему будет сложно найти новую работу, и, скорее всего, у него значительно снизится карьерный потенциал.

Если бы этим трейдером был я, то, учитывая, что вероятность обвала составляет 20 %, никто не заставил бы меня заняться продажей. Я не стал бы продавать, даже если бы вероятность составляла 50 %. Перед тем как сделать подобный шаг, я бы пожелал получить максимум определенности и уж точно захотел бы, чтобы в тонущей лодке со мной оказались все остальные.

На самом деле крупные брокерские компании предпочитают не выделяться из толпы и продают акции только после того, как проблемы становятся очевидными {756}. В октябре 2001 г. 15 из 17 аналитиков, отслеживавших состояние компании Enron, сохранили рекомендацию «скорее, покупать» или «определенно покупать» акции {757}даже после того, как они уже потеряли 50 % своей стоимости в разгар скандала с бухгалтерской отчетностью. Даже если эти фирмы знают, что вечеринка скоро окончится, в их интересах продлить ее как можно дольше. «Мы думали, что это – восьмой иннинг, а это оказался последний, девятый», – сказал в апреле 2000 г. в интервью New York Times управляющий хедж-фондом Стэнли Друкенмиллер {758}после того, как его Quantum Fund потерял 22 % своей стоимости всего за несколько месяцев. Друкенмиллер знал, что акции технологических компаний переоценены и что их курс снизится, однако он не ожидал, что это случится так быстро.

Читать дальшеИнтервал:

Закладка: