Асват Дамодаран - Инвестиционная оценка. Инструменты и методы оценки любых активов

- Название:Инвестиционная оценка. Инструменты и методы оценки любых активов

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2008

- Город:Москва

- ISBN:978-5-9614-0802-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Асват Дамодаран - Инвестиционная оценка. Инструменты и методы оценки любых активов краткое содержание

Книга Асвата Дамодарана является классической работой в области инвестиционной оценки. Она содержит инструменты и методы определения стоимости практически любого актива, включая такие сложные объекты оценки, как компании, предоставляющие финансовые услуги, и активы интернет-компаний. Книга имеет ярко выраженную практическую направленность. Помимо алгоритмов оценки книга содержит множество примеров из реального бизнеса.

Книга ориентирована на менеджеров высшего звена, предпринимателей, инвесторов, профессиональных оценщиков, сотрудников инвестиционных компаний и банков, а также преподавателей и студентов.

Инвестиционная оценка. Инструменты и методы оценки любых активов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Использование сопоставимых переменных. Более обобщенным подходом к использованию мультипликаторов является сравнение оценки фирмы с ценообразованием фирм-аналогов на рынке или в некоторых случаях с оценкой фирмы в предыдущие периоды. Как мы увидим в последующих главах, поиск сходных и подходящих для сравнения фирм часто оказывается нелегкой задачей, и часто нам приходится останавливать свой выбор на тех из них, которые в том или ином отношении отличны от оцениваемой фирмы. В подобных обстоятельствах мы явно или неявно должны учитывать различия между фирмами в части показателей роста, риска и денежных потоков. На практике контроль над этими переменными простирается от наивных форм (применение среднеотраслевых значений) до изощренных методов (модели многомерной регрессии, в которых идентифицируются и контролируются соответствующие переменные).

Перекрестные сравнения и сравнения временных рядов. В большинстве случаев аналитики назначают цену на акцию, сравнивая мультипликаторы, характеризующие торговую деятельность фирмы, с аналогичными мультипликаторами других фирм в том же самом бизнесе. Однако в некоторых случаях, особенно применительно к зрелым фирмам с длительной историей, сравнение осуществляется на основе исторических данных.

Перекрестные сравнения. Когда мы сравниваем мультипликатор «цена/прибыль» какой-либо фирмы, работающей в области программного обеспечения, со средним мультипликатором по данной отрасли, мы производим сравнительную оценку и осуществляем перекрестное сравнение. Выводы могут сильно различаться – в зависимости от наших исходных предпосылок, касающихся оцениваемой фирмы и сопоставимых фирм. Например, если мы предполагаем аналогичность оцениваемой нами фирмы среднеотраслевой фирме, то мы придем к заключению, что данная фирма имеет невысокую стоимость, если ее мультипликатор окажется ниже среднего. Однако если мы предполагаем, что деятельность оцениваемой фирмы связана с более высоким риском, чем деятельность среднеотраслевой фирмы, то мы можем заключить, что для данной фирмы характерны более низкие значения мультипликаторов по сравнению с другими фирмами в данном бизнесе. Короче говоря, нельзя сравнивать фирмы, не делая предположений относительно их фундаментальных переменных.

Сравнения во времени. Если речь идет о зрелой фирме с продолжительной историей, то можно сравнить мультипликатор, при котором она торгуется сегодня, с мультипликатором, при котором она торговалась в прошлом. Так, компанию Ford Motor можно оценивать как дешевую, поскольку соотношение ее сегодняшних мультипликаторов, сопоставленных (с учетом прибыли) с историческими, равно 6:10. Однако для того, чтобы выполнить подобное сравнение, необходимо предположить, что фундаментальные переменные фирмы со временем не подвергались изменениям. Например, можно ожидать со временем снижения мультипликатора «цена/прибыль» у быстро растущей фирмы и снижения ожидаемых темпов роста по мере увеличения размера фирмы. Кроме того, сравнение мультипликаторов во времени может усложниться вследствие изменения процентных ставок и поведения рынка в целом. Например, когда процентные ставки падают ниже исторических норм, а стоимость всего рынка растет, можно ожидать, что большинство компаний будут торговаться при более высоких мультипликаторах, основывающихся на прибыли и балансовой стоимости, чем наблюдалось ранее.

Применимость и ограничения мультипликаторов

Главное, что привлекает в мультипликаторах, это простота и легкость их использования. Их можно быстро применять для оценки фирм и активов, и они становятся особенно полезными, когда на финансовых рынках торгуют акциями большого числа сопоставимых фирм, а рынки в среднем корректно назначают цены на эти фирмы. Труднее использовать рыночные цены для оценки единичных фирм, не имеющих аналогов на рынке, с небольшими или нулевыми доходами и отрицательной прибылью.

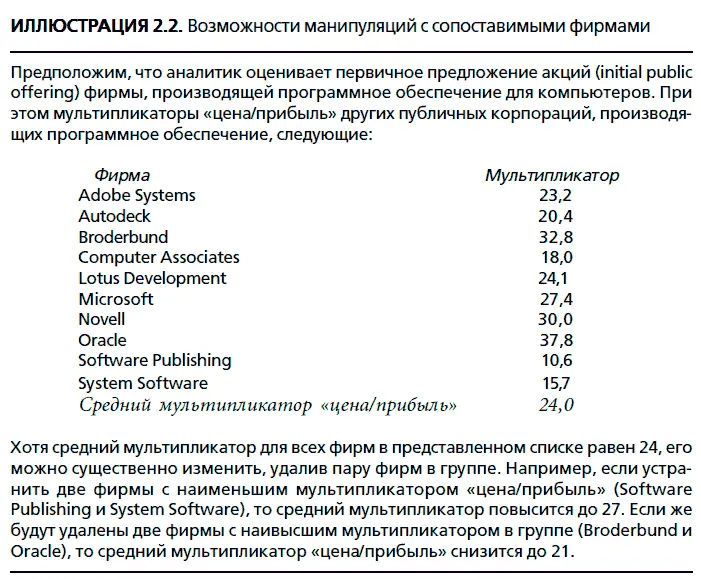

Равным образом мультипликаторами легко манипулировать и злоупотреблять, особенно когда используются сопоставимые фирмы. Учитывая то, что не существует двух фирм, которые были бы совершенно одинаковыми в отношении показателей роста и риска, выявление сопоставимых фирм становится субъективным делом. Следовательно, предвзятый аналитик может выбрать группу сопоставимых фирм для подтверждения своих предубеждений относительно стоимости какой-то фирмы. Иллюстрация 2.2 представляет пример подобного рода. Хотя возможности для предвзятости существуют и в случае оценки дисконтированных денежных потоков, пользующийся данным методом оценки аналитик вынужден быть более открытым в части своих допущений, определяющих заключительную стоимость. При использовании мультипликаторов указанные допущения часто оказываются скрытыми.

Некоторые аналитики добавляют к трем подходам, описанным в данной главе, еще один – четвертый подход. Они доказывают, что можно оценить отдельные активы, принадлежащие фирме, и суммировать их для получения стоимости фирмы (модели оценки на основе активов). В действительности, существуют несколько вариантов моделей оценки на основе активов. Во-первых, можно найти ликвидационную стоимость (liquidation value), получаемую посредством суммирования оцененной выручки от продажи активов, принадлежащих фирме. Во-вторых, можно выяснить восстановительную стоимость (replacement cost) – когда оценивается стоимость замещения всех активов, которыми фирма располагает на данный момент.

Хотя аналитики могут использовать для оценки подходы на основе активов, последние не являются альтернативой тем подходам, которые основаны на дисконтировании денежных потоков, а также моделям сравнительной оценки или оценки опционов, поскольку при вычислении как ликвидационной, так и стоимости замещения приходится прибегать к одному из трех основных подходов. В конечном счете, все модели оценки пытаются определить стоимость активов. Различия относятся к способу идентификации активов и методу приписывания стоимости каждому активу. При вычислении ликвидационной стоимости мы рассматриваем только активы и оцениваем их стоимость, проводя сравнение с рыночными ценами активов-аналогов. При традиционной оценке дисконтированных денежных потоков для выяснения стоимости мы включаем в рассмотрение все активы, учитывая ожидаемый потенциал роста. В действительности, два подхода могут привести к одинаковым оценкам, если речь идет о фирме, не имеющей активов роста, и рыночная оценка стоимости отражает ожидаемые денежные потоки.

Читать дальшеИнтервал:

Закладка: