Бенджамин Грэм - Разумный инвестор. Полное руководство по стоимостному инвестированию

- Название:Разумный инвестор. Полное руководство по стоимостному инвестированию

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2014

- Город:Москва

- ISBN:978-5-9614-3597-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Бенджамин Грэм - Разумный инвестор. Полное руководство по стоимостному инвестированию краткое содержание

Разумный инвестор. Полное руководство по стоимостному инвестированию - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Формула фиаско

Если уж на то пошло, короткие продажи – не единственная форма спекуляций. На протяжении последнего десятилетия нам предлагали и пропагандировали множество таких форм, о которых, впрочем, вскоре забывали. Все они рекламировались под лозунгом «Быстро, просто, безопасно!», и все они не укладывались в определение инвестиций, которое дал Грэм. Вот лишь некоторые из форм спекуляций, которые пользовались популярностью в прошлом.

• Торговля по календарю.Эта форма спекуляции основывалась на так называемом «эффекте января», который заключается в том, что в короткий период с конца года до начала следующего вложения в акции мелких компаний становятся высокодоходными. В 1980-е гг. об этом много писали и в научных журналах, и в книгах. Исследования показывали, что если инвестор приобретал акции мелких компаний во второй половине декабря, то в январе их доходность оказывалась на 5–10 % выше среднерыночной. Эксперты были поражены. Это был настолько легкий способ заработать деньги, что, когда о нем узнали все участники рынка, «эффект января» сошел на нет.

Чем объяснялся «эффект января»? Во-первых, многие инвесторы в конце года продавали наименее прибыльные акции, чтобы зафиксировать убытки и платить меньше налогов. Во-вторых, профессиональные управляющие инвестиционными фондами в конце года вели себя более осторожно, стараясь сохранить прибыль (или хотя бы не ухудшить и без того низкие показатели). Поэтому они отказывались от приобретения падающих акций или даже сбрасывали их. При этом они старались избавиться прежде всего от акций мелких компаний. В результате такие акции могли стать источником дополнительного дохода. В январе, когда налоговые декларации уже были поданы, необходимость продавать падающие «мелкие» акции отпадала, и они, как правило, начинали расти в цене, быстро принося значительную прибыль.

«Эффект января» не исчез бесследно, просто он стал проявляться слабее. По мнению профессора Уильяма Шверта (Рочестерский университет), покупая акции мелких компаний в конце декабря и продавая их в начале января, в период с 1962 по 1979 г. можно было получать прибыль, превышающую среднерыночные показатели на 8,5 процентных пункта. В период с 1980 по 1989 г. превышение составило бы 4,4, а с 1990 по 2001 г. – 5,8 процентных пункта [47] Результаты исследований Шверта представлены в блестящей работе Anomalies and Market Efficiency ( http://schwert.ssb.rochester.edu/papers.htm ).

.

Чем больше участников рынка узнавали об «эффекте января», тем больше акций мелких компаний они скупали в декабре, что приводило к снижению доходности этих акций. Кроме того, «эффект января» наблюдался прежде всего для акций мелких компаний. А согласно данным Plexus Group – известной фирмы, специализирующейся на изучении брокерских издержек, – доля расходов на оплату услуг брокеров при операциях с акциями мелких компаний может составить до 8 % объема инвестиций [48] См.: Plexus Group Commentary 54, “The Official Icebergs of Transaction Costs,” январь 1998 г. http://www.plexusgroupe.com/ .

. Поэтому, сыграв на «эффекте января», вы рискуете обнаружить, что вся полученная прибыль ушла брокерам.

• Выбирай то, что «работает».В 1996 г. никому не известный управляющий активами по имени Джеймс О’Шонесси написал книгу под названием «Что “работает” на Уолл-стрит» (What Works on Wall Street). В ней утверждалось, что любой инвестор способен добиться более высокой прибыли, чем в целом по рынку. Автор уверял, что в период с 1954 по 1994 г. $10 000 можно было превратить в $8 074 504, получив прибыль, в 10 раз превышающую среднерыночную, и добившись годового показателя доходности на уровне 18,2 %.

Что должен был сделать инвестор, чтобы получить такую прибыль? Купить 50 акций с самой высокой годовой доходностью, непрерывно растущей на протяжении пяти лет, причем их доходность не должна была превышать цену более чем в 1,5 раза [49] James O ‘Shaughnessy, What Works on Wall Street (McGraw-Hill, 1996), c. xvi, 273–295.

.

Этот Эдисон с Уолл-стрит запатентовал свою «беспроигрышную стратегию» и получил патент за номером 5978778. Он создал четыре взаимных инвестиционных фонда, работающие по его методу. На конец 1999 г. эти фонды привлекли более $175 млн, и в ежегодном обращении к акционерам О’Шонесси торжественно заявил: «Я надеюсь, что совместными усилиями нам удастся достичь долгосрочных целей, придерживаясь избранного курса и проверенной временем инвестиционной стратегии».

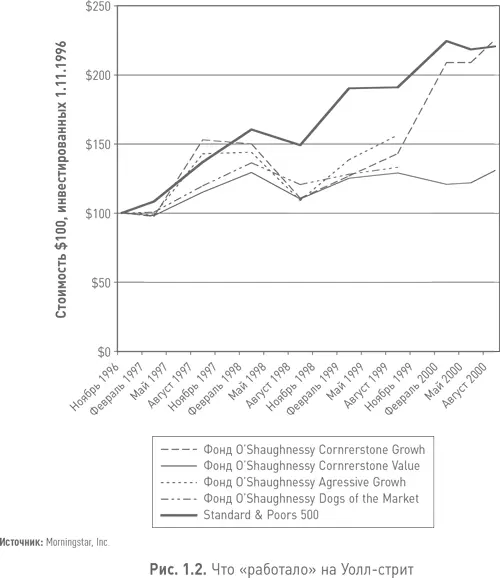

Но то, «что “работало” на Уолл-стрит», перестало «работать» после того, как О’Шоннесси опубликовал свою книгу. Как показано на рис. 1.2, у двух из его фондов дела пошли настолько плохо, что в начале 2000 г. они прекратили свое существование, а рынок в целом (как показывает индекс S&P 500) на протяжении следующих четырех лет постоянно демонстрировал более высокие результаты, чем фонды О’Шонесси.

Дело закончилось тем, что в июне 2000 г. О’Шонесси передал созданные им фонды другому управляющему и оставил клиентов один на один со своей «проверенной временем инвестиционной стратегией» [50] Парадоксально, но факт: после того, как О’Шонесси покинул свой пост, два выживших инвестиционных фонда (сегодня они называются фондами Хеннесси) начали работать гораздо лучше. Но вкладчики были в ярости. В чате на сайте www.morningstar.com один из них буквально кипел от злости: «Видимо, О’Шонесси считает, что долгосрочный период – это три года… Сочувствую всем пострадавшим. Я тоже верил в его метод… Я порекомендовал фонд нескольким друзьям и родственникам, но, к счастью, они не понесли в него деньги».

. Вкладчики, возможно, пострадали бы не так сильно, если бы он дал своей книге более точное название – например, «Что “работало” на Уолл-стрит до того, как я написал свою книгу».

• Метод Motley Fool, или «дурацкая четверка».В середине 1990-х сайт компании Motley Fool (и некоторые книги) вовсю рекламировали стратегию, получившую название «дурацкая четверка» (The Foolish Four). Согласно рекомендациям Motley Fool, тратя всего 15 минут в год на «планирование инвестиций», в течение 25 лет можно получать прибыль, превышающую как среднерыночные показатели, так и показатели взаимных инвестиционных фондов, и, что самое главное, с минимальным риском. Для этого предлагалось делать следующее.

• Выбрать пять самых дешевых акций, входящих в расчет фондового индекса Доу – Джонса, с самой высокой дивидендной доходностью.

• Исключить из их числа самую дешевую акцию.

• Вложить 40 % средств в акции, занимающие второе место в списке самых дешевых.

• Вложить по 20 % средств в каждые из трех оставшихся акций.

• Через год снова выбрать акции из числа входящих в расчет индекса Доу – Джонса в соответствии с теми же критериями и повторить действия согласно п. 1–4.

Читать дальшеИнтервал:

Закладка: