Михаил Хазин - Воспоминание о будущем

- Название:Воспоминание о будущем

- Автор:

- Жанр:

- Издательство:Группа Компаний «РИПОЛ классик» / «Пальмира»

- Год:2019

- Город:Москва

- ISBN:978-5-386-12785-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Михаил Хазин - Воспоминание о будущем краткое содержание

Издание второе, исправленное и дополненное.

Воспоминание о будущем - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

С середины 2014 г. (как раз в момент завершения QE3 от ФРС) произошел квантовый скачок. С того момента и по 2016 г. произошло рекордное за десятилетие укрепление доллара, что совпало с обелением ЗВР и перекладывание в легальные долларовые активы. Почти на 4 трлн долларов (при сокращении мировых ЗВР на 500 млрд), из них 2/3 осело непосредственно в долларах. Справедливости ради, они и до этого могли быть в долларах, но с 2014 г. статус изменился с конкретными бенефициарами.

До этого почти половина от мировых ЗВР имела неявный, теневой статус. Сейчас меньше 8 %, вероятно, в середине 2019 г. будет ноль процентов! Что-то в мире изменилось и фактическая деофшоризация идет в пользу доллара. Как видно, все эти подковерные политические шашни и санкционные войны мало влияют на реальное движение капиталов, которые не обращают внимание на информационный мусор для плебса».

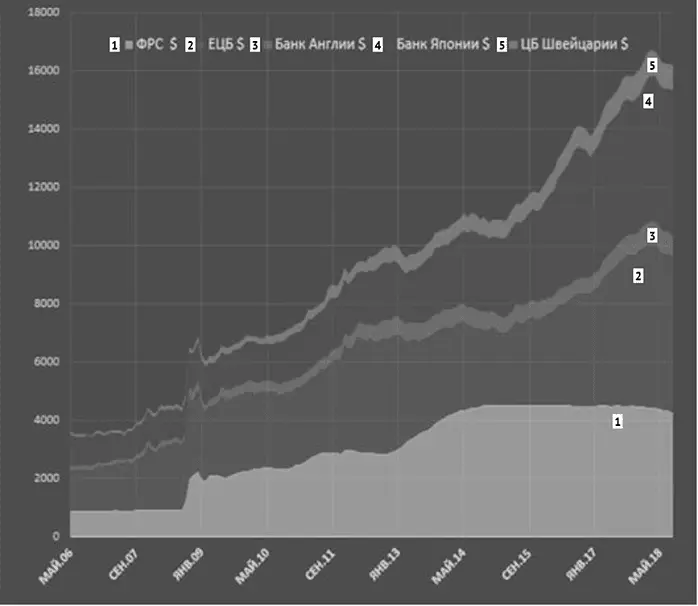

Приведенные данные говорят о масштабе необходимой для поддержания системой ликвидности, но отметим, что аналогичные проблемы есть практически у всех развитых стран (т. е. базовых стран Западного ГП). Приведу общие данные по масштабам эмиссионных программ от того же автора ( https://spydell.livejournal.com/659530.html): «Для понимания масштаба программ QE: с конца 2007 по сентябрь 2018 гг. баланс ФРС, ЕЦБ, Банка Японии и Швейцарского нацбанка вырос на 11,7 трлн долларов (16,2 против 4,4). Непосредственно на выкуп активов 10,55 трлн от первых четырех и еще 700 млрд от ШНБ. Совокупный государственный долг пяти вышеперечисленных валютных зон составляет 43,5 трлн долларов, приращение с конца 2007 г. составляет 17,6 трлн, т. е. 2/3 от совокупного роста госдолга было перехвачено центральными банками. Самая большая концентрация центральных денег в Японии, там темпы QE в 1,5 раза выше (!), чем темпы роста госдолга. Другими словами, 100 % монетизация госдолга и еще 50 % в подарок.

Если оценивать балансы ЦБ по рыночному курсу, то у ЕЦБ он выше всех. На втором месте Банк Японии и следом ФРС. До этого ФедРезерв был лидером 4 года с апреля 2013 по апрель 2017 г.

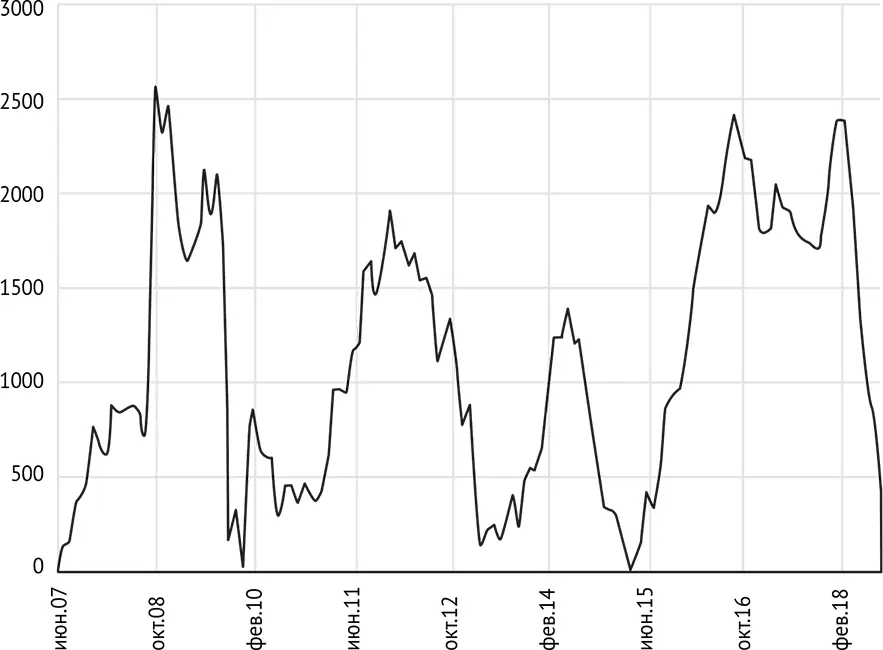

Пиковый годовой темп был около 2,5 трлн в 4 квартале 2008 г., еще дважды пытались повторить рекорд в августе 2016 и в 1 квартале 2018 г. Со второго квартала кривая интенсивности OE начала резко заваливаться. К концу 2018 г. должны выйти в ноль и с 2019 г. в минус, т. е. будет чистый отток центральной ликвидности. Стоит отметить, что за весь период „новой нормальности“ было лишь два момента, когда годовое приращение активов на балансах ЦБ опускалось к нулю – это 2 квартал 2010 г. (тогда рынки первый раз рухнули после V-образного восстановления с марта 2009 г.) и 2 квартал 2015 г. (также момент слома восходящего тренда экспоненциальной формальности на финансовых рынках) (рис. 53).

Совокупный баланс пяти центральных банков 16,2 трлн долларов.

Рис. 53. Балансы ЦБ по рыночному курсу

В этот раз слом еще более мощного восходящего тренда с 2015 г. произошел в феврале 2018 г. – как раз в момент снижения интенсивности QE. С тех пор практически все развитые и развивающиеся рынки во флете (кто-то компенсировал зимнее падение, кто-то нет, но выраженного роста, как в 20162017 гг. уже нет). Единственное исключение США, где обновили максимум.

Но там ситуация иная – особую поддержку рынку обеспечивают корпоративные байбеки и реинвестированные дивиденды, что по интегральному счету составляет до 85 % чистых покупок на данный момент (рис. 54).

Да, рынки стали заметно менее зависимые от центральной ликвидности за последние 3 года. Но до сих устойчивой генерации денежного потока от реального сектора добиться не удалось, с исключением разве что долларовой зоны, где байбеки идут в ущерб не только инвестициям, но зачастую происходят в долг! Теперь новая форма безумия – выкупать рынок в долг!

Рис. 54. Суммарный впрыск ликвидности от ФРС, ЕЦБ, Банка Англии, Банка Японии и Швейцарского нац. банка за год в млрд долл.

Но все это к тому, что не будет простой ломка рынков перед новой эпохой умеренно жесткой или нейтральной политики. После 10 лет монетарного безумия отход от наркотической дозы ликвидности по умолчанию болезненный. В какой мере – другой вопрос».

Иными словами, та модель повышения роли финансового сектора, которую запустили в 1913 г., фактически передав под ответственность одной элитной группы контроль над эмиссией, постепенно завершается. Она пережила три основных этапа: собственно создание ФРС в 1913 г.; Бреттон-Вудская конференция, которая легализовала и создала институциональную структуру глобальной долларовой системы; «рейганомику», которая позволила не только разрушить последнюю альтернативную систему разделения труда, но и создать социальную базу для легализации либеральной идеологии, оптимальной для господства финансовой олигархии.

Отметим, что этот процесс абсолютно укладывается в рамки стремления экономической модели капитализма на максимальное углубление разделения труда, которое, в силу включения в институциональную модель, не может не то что остановиться, но даже замедлиться. Точнее, такое замедление немедленно начинает восприниматься как острый кризис. Поскольку процесс расширения рынков всегда упирался в жесткую конкуренцию (а сейчас вообще ограничен объективными факторами), роль банков по снижению рисков объективно росла во времена кризисов, чем, как мы увидели, финансовая элита блестяще воспользовалась.

Но сегодня уже понятно, что эта модель разрушается. Что в этой ситуации могут сделать те или иные элитные группировки с точки зрения получения экономического ресурса достаточного для продолжения борьбы за власть? Я уже описал два базовых сценария для США, которые, в силу сохранения за собой контроля над регулированием обращения доллара, являются главными распорядителями мировой экономики. Теперь их нужно описать более подробно, с учетом сквозной идеи этой книги: проблемы углубления разделения труда и доступных рынков. Кроме того, властные и политические интересы отдельных элитных групп, конечно, дело важное, но мне хотелось бы обсудить, какие же объективные экономические проблемы лежат под ними. Как показывают предыдущие главы, очень часто эти объективные сложности и являются главными причинами происходящих изменений.

Глава 25

Два базовых сценария для США и феномен Трампа

Читатель, дочитавший книгу до этого места, может сделать естественный вывод: поскольку потенциал экономической системы в части освоения доступных рынков исчерпан полностью, риски производителей находятся на исторических максимумах, любой сценарий неминуемо ведет к падению уровня жизни населения, во всем мире в целом или же в существенных его частях. Мы обсудили эту тему с самых разных сторон, сделали несколько независимых оценок масштаба спада для всей мировой экономики вообще и для развитых стран (США в первую очередь) в частности. Точка равновесия (в которой экономика выйдет на уровень воспроизводственного контура, или, иначе, в которой расходы домохозяйств будут в точности соответствовать уровню, который обеспечивает воспроизводственный контур) неизбежно будет достигнута. Но вот в рамках какого пути?

Читать дальшеИнтервал:

Закладка: