Александр Попов - Финансовый кризис 2009. Как выжить

- Название:Финансовый кризис 2009. Как выжить

- Автор:

- Жанр:

- Издательство:Array Array

- Год:2008

- Город:Москва, СПб

- ISBN:978-5-17-057715-6, 978-5-9725-1468-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Попов - Финансовый кризис 2009. Как выжить краткое содержание

Что ждет Россию в 2009 году? Кто виноват в том, что страна, только поднявшаяся с колен, вновь опускается в пучину депрессии? Как выжить в условиях кризиса и остаться на плаву?

На эти и другие важнейшие вопросы вы найдете ответ в книге «Финансовый кризис 2009. Как выжить?». Читайте!

Финансовый кризис 2009. Как выжить - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

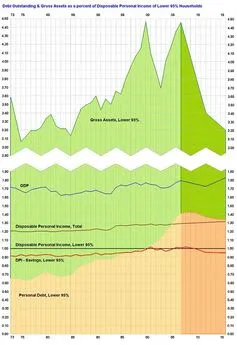

Теперь, когда мы обсудили основную схему, немного подробностей. Поскольку Буш обещал народу, что жилье будет у всех, то банки, а вернее, агентства, которые действуют как посредники между банками и клиентами, занимались так называемым «нестандартным кредитованием» («subprime market»), то есть позволяли взять кредиты тем, кого обычно к банку подпускают не совсем близко. Они уже или имели просрочки по кредитам, или в их отношении выносились судебные решения, или осуществлялась процедура обращения взыскания на заложенное имущество, или они проходили через процедуру банкротства (в США это доступно и простому человеку. Если не можете платить кредит – объявляете себя банкротом. И никаких тюремных сроков, как собираются ввести нынче у нас). Затем агентства продают эти кредиты, вернее, ценные бумаги, по которым будут выплачиваться проценты клиентами ипотеки на финансовом рынке. Вот и вся схема. Но к 2006 году нестандартные кредиты составили около 20 % от всех выданных.

Сколько экономистов – столько и мнений

Кризис берет свое начало в октябре 2005 года, когда из-за различных финансовых неурядиц (в частности, инфляции) стоимость привлеченных средств для нестандартных кредиторов выросла на 2,25 % за 40 дней.

Уже в ноябре кредиторы повысили ставки и ужесточили условия кредитования. В декабре рост убытков для инвесторов увеличился, и начался отток компаний из сектора нестандартного кредитования. Ряд компаний объявил о сокращении своих сотрудников.

В январе 2006 года начались первые банкротства. Кредитные обязательства продавались на рынке по цене 95–97 % от номинала. Но уже в феврале за них давали только 60 %.

Через год, в марте 2007-го, крупнейший нестандартный кредитор Countrywide заявил, что 19 % его кредитов просрочены более чем на 30 дней. Это был взрыв. Хотя до этого несколько фирм уже объявляли о подобных проблемах, именно сейчас на это обратила внимание пресса: все было уже слишком серьезно.

В июле 2007-го один из лидеров рынка нестандартного кредитования, инвестиционная компания Bear Stearns, объявила об убытках примерно в 1,5 млрд долларов. Выдача «плавающих» кредитов прекратилась.

В августе о своих колоссальных убытках заявляют еще несколько крупных компаний. Тогда же подает в отставку президент рейтинговой компании Standard&Poor's, которая весьма неверно оценивала риски, связанные с нестандартными кредитами. Инвесторы и законодатели обвиняют S&P и Moody's в запоздалом снижении рейтингов ценных бумаг: они были снижены лишь после того, как их рыночная стоимость упала в 2 раза.

В сентябре вторая по величине в США ипотечная компания Freddie Mac объявила о падении прибыли во втором квартале этого года на 45 % по сравнению с аналогичным кварталом 2006 года. Это тоже был знак: Freddie Mac не имела большого числа рискованных долговых обязательств, а просто пострадала от общего кризиса на рынке американского жилья.

Вскоре после этого Австралийский хеджевый фонд (технически это частное инвестиционное партнерство) с активами в 200 млрд долларов объявил о своем банкротстве. Около тридцати кредиторов, работавших на рынке нестандартных кредитов, прекратили свою деятельность и находятся в состоянии банкротства. Оставшиеся в седле уже заявили о снижении ожидаемых прибылей и возможности возникновения чистых убытков.

В экономике США началась рецессия. Спад жилищного строительства, вызванный кризисом на рынке жилья, привел к замедлению темпов роста американского ВВП на один процент. По данным министерства труда США впервые за последние годы сократилась занятость. Больше всего рабочих мест было потеряно в строительстве, промышленности, на транспорте и в госучреждениях.

Но кризис затронул не только США. Множество инвесторов пришли в быстрорастущий американский рынок ипотечного кредитования из других стран. Это отразилось и на общей стоимости ценных бумаг.

Центральные банки США, Европы, Японии, Австралии и Канады в августе 2007 года провели согласованные действия по преодолению кризиса ликвидности на финансовом рынке и стабилизации обменного курса национальных валют.

Федеральная резервная система США в сентябре 2008-го открыла кредитную линию объемом в 180 миллиардов долларов «для смягчения последствий мирового финансового кризиса».

Но это не стало лекарством от кризиса, а лишь притормозило его.

Президент США пообещал государственную поддержку «невинно пострадавшим» гражданам. Федеральная резервная система снизила постоянно повышаемую в последние годы в желании нажиться на кризисе учетную ставку. Это должно было привести к удешевлению заимствований и способствовать росту ликвидности на мировых рынках. Кризис продолжался, и ставка была снижена еще несколько раз.

Даже Банк Англии, почти 30 лет не оказывавший банкам финансовой поддержки, предоставил гарантии сохранения вкладов оставшихся клиентов английского ипотечного банка Northern Rock и выдал срочные кредиты другим банкам.

Банкиры испугались: впервые за много лет люди утратили доверие к банковской системе как таковой.

В США предложен план помощи проблемным ипотечным заемщикам, не имеющим задолженности, в основе которого лежит предложение о замораживании процентных ставок по кредитам сроком на 5 лет и возможное рефинансирование кредитов.

Но кризис продолжается, охватывая уже все области экономики. Некоторые автоконцерны сокращают производство. В ноябре 2008-го объявил об остановке на две недели своего британского отделения японский Nissan. Представитель Nissan Тревор Манн говорит, что в «кризисном» сентябре продажи автомобилей упали на 30 % в Испании и на 20 % в Англии. В планах Nissan сократить производство на двух заводах в Японии в ноябре 2008 – марте 2009 года на 65 тысяч автомобилей и на 3 дня приостановить выпуск машин на заводах в Америке, где продажи упали за месяц на 37 %.

Южнокорейский концерн Hyundai тоже сокращает производство и ожидает, что продажи автомобилей в США могут упасть до 25-летнего минимума.

Объявили о снижении объемов производства также Toyota и Honda.

Volkswagen сокращает производство внедорожников на своем заводе в Братиславе в Словакии. Автопроизводитель BMW объявил о временной приостановке производства на своих заводах в Германии – в Регенсбурге, Мюнхене и Лейпциге.

Давно уже уменьшено производство на заводах General Motors и Volvo.

Продажа автомобилей – это лишь частный пример охватившего мир кризиса. По сути, подобные цифры можно привести по любой из отраслей экономики.

Администрация Буша, вспоминая, видимо, политику Рузвельта, применяла все более протекционистские меры. В начале сентября 2008-го Белый дом взял под свое управление ипотечные компании Fannie Mae и Freddie Mac. Неделей позже на грани краха оказалась страховая компании AIG (American International Group), тут же получившая от государства экстренный кредит.

Читать дальшеИнтервал:

Закладка: