Дмитрий Демидов - Повышение финансовой грамотности населения: международный опыт и российская практика

- Название:Повышение финансовой грамотности населения: международный опыт и российская практика

- Автор:

- Жанр:

- Издательство:Array Литагент «ЦИПСиР»

- Год:2012

- Город:Москва

- ISBN:978-5-406-01954-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дмитрий Демидов - Повышение финансовой грамотности населения: международный опыт и российская практика краткое содержание

Будет интересен работникам государственных структур, региональных и муниципальных администраций, формирующих и реализующих мероприятия по повышению финансовой грамотности, разработчикам образовательных и информационных программ и проектов в этой области, представителям образовательных институтов, общественных организаций и финансовых компаний, а также всем, кто интересуется вопросами повышения финансовой грамотности населения.

Книга опубликована при поддержке Visa.

Повышение финансовой грамотности населения: международный опыт и российская практика - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

1.3. Жизненный цикл человека и финансовая грамотность

В последнее десятилетие во всем мире наблюдался бурный рост спроса на финансовую грамотность. Этот сдвиг также вызван следующими фундаментальными факторами:

• в современном мире планирование событий жизненного цикла серьезно зависит от личного планирования собственных финансов и благосостояния, необходимого для обеспечения дохода после выхода на пенсию, финансирования образования детей, оплаты жилья и создания страховки на случай кризисных ситуаций;

• усложнение финансовых продуктов, предлагаемых финансовым сектором;

• повышение доходов, продолжительности жизни, а также, возможно, желание граждан иметь более разнообразный выбор.

Стремительный рост кредитов населению в последнее десятилетие сопровождается ростом числа домохозяйств, которые не вполне понимают возникающие у них в связи с получением кредита риски и обязательства, а также и все имеющиеся у них варианты выбора. Сложные финансовые услуги предлагались и продолжают предлагаться потребителям, в том числе гражданам с недостаточно надежными кредитными историями. В результате секьюритизации таких кредитов населению особое значение в контексте минимизации системных рисков в финансовом секторе приобретает защита прав потребителей (наряду с управлением рисками).

При этом существует несколько подходов к классификации экономических решений [15] «Влияние кризиса 2008–2009 гг. на изменение экономического положения, сберегательного и кредитного поведения населения». Отчет о проведении маркетингового исследования. М., 2010.

. Выделяют следующие экономические решения, принимаемые в домохозяйстве:

• обеспечение достойного уровня текущего потребления семьи;

• обеспечение семьи жильем надлежащего качества;

• защита членов семьи от последствий потери здоровья и трудоспособности;

• защита семьи от финансовых последствий потери кормильца;

• обеспечение достойного развития, воспитания и образования детям (детский сад, школа, спортивные секции, вуз);

• обеспечение возможности хорошего отдыха и досуга, развития личных интересов И хобби;

• открытие собственного бизнеса, погашение долгов, создание резервного фонда;

• сохранение достойного уровня жизни после выхода на пенсию;

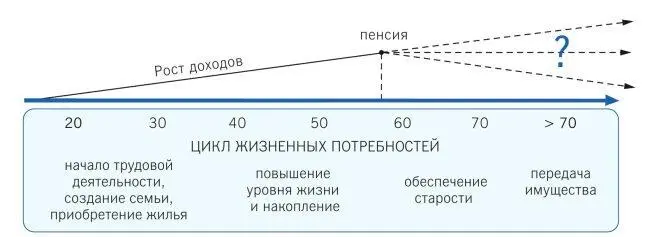

• передача наследства, формирование семейного капитала будущих поколений. Например, финансовые решения (расходы, потребление, сберегательное поведение и т. д.) и установки, изначально не связанные с финансами (решения о занятости и домашней работе, содержание детей, проведение досуга и т. д.) (рис. 1.2). Одним из основных факторов, которые могут влиять на модели принятия экономических решений, является стадия «жизненного цикла семьи» (рис. 1.3).

Рис. 1.2.

Жизненный цикл и финансовые цели [16] Курс «Эффективное управление личными финансами» (АНО «Институт финансового планирования»),

Рис. 1.3.

Стадии жизненного цикла семьи [17] «Влияние кризиса 2008–2009 гг. на изменение экономического положения, сберегательного и кредитного поведения населения». Отчет о проведении маркетингового исследования. М., 2010.

В зависимости от этапа жизненного цикла доминируют те или иные финансовые цели и мотивы (рис. 1.2). В контексте вопроса о повышении финансовой грамотности это определяет восприимчивость потребителя к поступающей информации, ее источникам, методам донесения и иным способам формирования финансового поведения и потребительской культуры.

В настоящее время появилось большое количество публикаций, в которых предлагаются различные советы и рекомендации по экономии и распределению денег, по ведению бюджета домашнего хозяйства, инвестированию и т. д. В публикациях всесторонне освещаются различные аспекты финансовых взаимоотношений участников рынка: от оценки надежности финансовых компаний до описания конкретных финансовых продуктов.

Однако, как правило, за пределами внимания авторов остаются вопросы, связанные с особенностями формирования у человека тех или иных «финансовых» представлений, установок (а часто предубеждений) и привычек – устойчивых моделей финансового поведения. За рамками исследований остаются экономические мотивы поведения субъекта на различных этапах жизненного цикла. Например, в молодости большинство людей не склонно к долгосрочному планированию и накоплению. Тогда как в зрелом возрасте перед индивидом часто встает дилемма – какую часть денежных средств рассматривать в качестве сбережений, а какую часть направить на удовлетворение своих неотложных потребностей. Тем не менее экономические мотивы формируются на протяжении всего жизненного цикла человека и непосредственно влияют на модель финансового поведения: от культуры управления семейным бюджетом до выбора последовательности достижения масштабных финансовых целей (рис. 1.4).

Рис. 1.4.

Пример последовательности финансовых целей [18] «Влияние кризиса 2008–2009 гг. на изменение экономического положения, сберегательного и кредитного поведения населения». Отчет о проведении маркетингового исследования. М., 2010.

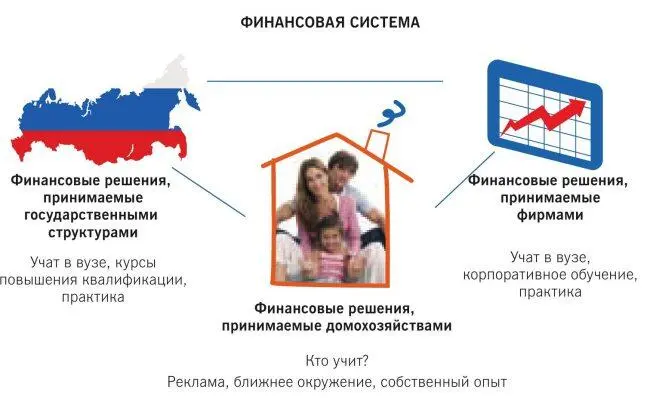

Учет особенностей «получателя» финансовой и просветительской информации особенно актуален для нашей страны. Кардинальная перестройка отношений между основными участниками финансовой системы привела к радикальному изменению условия жизнедеятельности граждан. Ранее домохозяйство [19] Здесь понятие «домохозяйства» используется достаточно широко как при описании отдельного, экономически обособленного индивида, так и домашнего хозяйства, в состав которого может входить несколько семей. С точки зрения методологии правильнее разделять такие понятия, как финансы домашних хозяйств, финансы семьи, финансы индивидов, в рамках целого, объединяющего понятия – личные финансы.

рассматривалось в качестве пассивного участника экономических отношений, в которых не было места «частной экономической инициативе» и «персональной ответственности» за собственное экономическое благополучие, а роль в основном сводилась к потребительским функциям. Практически не существовало проблем, связанных с выбором и принятием финансовых решений.

Рис. 1.5.

Читать дальшеИнтервал:

Закладка: