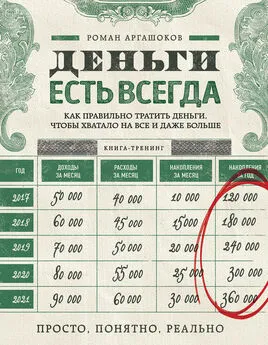

Роман Аргашоков - Деньги есть всегда. Как правильно тратить деньги, чтобы хватало на все и даже больше

- Название:Деньги есть всегда. Как правильно тратить деньги, чтобы хватало на все и даже больше

- Автор:

- Жанр:

- Издательство:Эксмо

- Год:2016

- Город:Москва

- ISBN:978-5-699-86235-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Роман Аргашоков - Деньги есть всегда. Как правильно тратить деньги, чтобы хватало на все и даже больше краткое содержание

Деньги есть всегда. Как правильно тратить деньги, чтобы хватало на все и даже больше - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Вы заключаете договор со страховой компанией на определенный срок. Чаще всего его «привязывают» к году выхода на пенсию. Пока работаете – платите, когда закончили работать – забрали свои деньги назад.

Начиная с момента первой оплаты вы уже защищены на всю сумму договора. Как определить эту сумму? Умножьте годовой взнос на количество лет, к примеру, 50 тысяч рублей в год на 20 лет. Получаем 1 миллион рублей.

Если вы молоды и работаете по профессии, не связанной с высоким уровнем риска для жизни и здоровья, при этом тяжело не болели, не переносили сложных операций и у вас не было хронических заболеваний, то и плата за риск будет небольшая.

Скорее всего в конце срока программы вы получите сумму большую, чем перечисляли. Особенно с учетом обязательной доходности в 3–4 процента, которую страховая компания должна зарабатывать на ваши накопления по закону, и дополнительной ежегодной доходности в несколько процентов, которую чаще всего тоже удается заработать. Но заранее рассчитывать на дополнительную доходность не стоит. Ее страховая компания объявляет по итогам года.

Однако плата за риск растет с приближением вашего возраста к пенсионному, при работе по профессии, связанной с высоким уровнем риска для жизни и здоровья, при наличии операций и хронических болезней. Может получиться, что вы заплатите больше денег, чем получите назад по окончании срока. Это плата за риск наступления страхового случая, никуда от нее не деться.

При наступлении страхового случая и смерти клиента выплату получают выгодоприобретатели – чаще всего члены семьи клиента или любые другие люди или даже компании, которые указаны в договоре. Выгодоприобретатель может быть один или несколько. При различных травмах, инвалидностях и других рисках, которые мы рассмотрим ниже, выплату получает сам застрахованный.

У большинства компаний страховая защита начинает действовать с начала дня, следующего за оплатой. Некоторые компании предлагают защиту лишь через месяц, к моменту выпуска полиса. Это означает, что они в течение месяца безвозмездно пользовались вашими деньгами и на них зарабатывали.

Это не очень хорошие компании!

Риски, от которых защищает накопительная страховка

Наша страховая компания вводит новую услугу – страхование жизни тещи.

Совместите приятное с полезным!

Различают основные риски по основной программе и дополнительные опции. Рисков по основной программе два – уход из жизни или дожитие. Дожитие означает успешное завершение страховой программы, когда клиент получает накопленные взносы с процентами. То, что это называется риск, – просто терминология страховщиков.

Риски по дополнительным опциям бывают следующие:

• несчастный случай;

• смертельно опасное заболевание;

• инвалидность;

• травмы;

• оплата больничного листа;

• освобождение от уплаты взносов в случае инвалидности.

Все дополнительные опции – рисковые, то есть заключаются на год и завершаются по итогам года. Стоят они значительно дешевле основной программы, раз не нужно копить. Набор дополнительных опций можно менять каждый год в зависимости от актуальности.

Выплаты по дополнительным опциям не отменяют одна другую и защиту по основной программе. И при наступлении разных страховых случаев в один и тот же год будут заплачены деньги по всем рискам.

Рисковая страховка от несчастного случаяобычно дополнительно защищает клиента на случай ухода из жизни. Если клиент хочет быть защищен на случай ухода из жизни на бóльшую сумму, чем он может себе позволить по основной программе, то добирает защиту с помощью рисковой дополнительной опции.

Риск смертельно опасных заболеванийпредусматривает выплату от инфаркта миокарда, инсульта, рака и других болезней. Каждая компания предлагает свой список заболеваний. Выплата происходит в случае диагностирования такого заболевания у клиента.

С риском наступления инвалидностивсе должно быть понятно из названия. Инвалидность бывает нескольких групп – первой, второй и третьей. Чаще всего выплаты различаются в зависимости от тяжести.

Риск травмпредполагает выплаты в случае различных переломов, вывихов, ушибов. У каждой компании свой список травм – у одних только крупные, у других прописаны условия выплаты за перелом почти каждой косточки в теле. Чем подробнее список, тем выгоднее клиенту.

Оплата больничного листапредполагает выплату клиенту денег, если он попал в больницу. Чаще всего оплата начинается с шестого дня пребывания, и суммарно до 90 дней в году. Но у каждой компании могут быть свои нюансы, нужно уточнять.

Освобождение от уплаты взносов в случае инвалидностизащищает клиента от необходимости оплачивать взносы по основной программе. Страховая компания берет необходимость оплаты взносов на себя.

Составить набор дополнительных опций нужно «под себя». К примеру, вы работаете в крупной компании, и в социальный пакет вам включили полис добровольного медицинского страхования (ДМС), который позволяет лечиться за счет страховой компании. В таком случае не стоит дополнительно тратиться на оплату риска травм и больничного листа.

Или если в вашем роду – здоровая наследственность и не наблюдается поголовного появления смертельно опасных заболеваний в возрасте свыше 40 лет, то можно отказаться от оплаты этого риска.

Но если ДМС работодатель не предоставил или если наследственность плохая, то эти опции становятся актуальными. Короче, «примерьте» полис на себя и подумайте, наступление каких рисков вы считаете более вероятным? От них и защищайтесь.

Важно проверить – выплаты по дополнительным опциям бывают только в результате несчастного случая или же по любой причине. Естественно, риски по любой причине стоят дороже, чем при несчастном случае, так как защита гораздо шире.

ЗАДАНИЕ

Определите, от каких рисков вы хотели бы застраховать свою жизнь и здоровье.

Срок программы, сумма страхового взноса и защиты

Он так много отложил на черный день, что с нетерпением ждал его наступления…

Как я уже написал выше, часто год окончания страховой программы привязывается к году выхода на пенсию. Мотивация простая – копишь, пока работаешь и зарабатываешь деньги. Но срок может зависеть и от размера годового взноса, и от суммы страховой защиты.

В год на накопительную страховку стоит тратить от 5 до 10 процентов годового дохода или годовых расходов. Если взнос будет менее 5 процентов, то выплаты не хватит на покрытие расходов на привычный уровень жизни. Если платить более 10 процентов, то программа получится слишком уж «бронирующей».

Читать дальшеИнтервал:

Закладка: