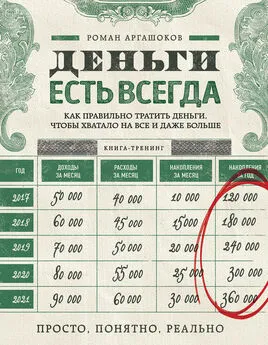

Роман Аргашоков - Деньги есть всегда. Как правильно тратить деньги, чтобы хватало на все и даже больше

- Название:Деньги есть всегда. Как правильно тратить деньги, чтобы хватало на все и даже больше

- Автор:

- Жанр:

- Издательство:Эксмо

- Год:2016

- Город:Москва

- ISBN:978-5-699-86235-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Роман Аргашоков - Деньги есть всегда. Как правильно тратить деньги, чтобы хватало на все и даже больше краткое содержание

Деньги есть всегда. Как правильно тратить деньги, чтобы хватало на все и даже больше - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Сама по себе тысяча рублей действительно не слишком приблизит вас к квартире. Но если каждый месяц по нескольку тысяч сохранить от транжирства, да еще вернуть деньги, которые вам должны, да удешевить кредиты, да увеличить доходность накоплений и сделать еще много таких легких действий, то из маленьких ручейков в несколько тысяч рублей накапливаются за 10 лет миллионы рублей.

В личном финансовом плане вы увидите из математического расчета, как 1 тысяча рублей в месяц, вкладываемая ежемесячно под 15 процентов годовых выше инфляции в те же акции, способна через 30 лет превратиться в 5 миллионов рублей (всего вложено 360 тысяч рублей за это время). Чем больше у вас времени в запасе, тем больше инвестиции способны приумножить накопления. После составления личного финплана мотивация ценить деньги должна возрасти.

«Выкинул деньжат – и ничего страшного. Что, я совсем не могу позволить себе порадоваться жизни и выкинуть какую-то сумму денег?» Когда вы составите личный финплан и увидите, как каждая тысяча рублей приближает или отдаляет от желаемых целей, мотивация вести бюджет резко возрастет. Бюджет – это вспомогательный инструмент для финансового плана.

ЗАДАНИЕ

Записывайте расходы сразу после их совершения в мобильное приложение по учету денег, тратя на это 1–2 минуты в день. Категории расходов сделайте крупными, излишне не детализируйте.

Определите потребность в финансовой защите

Человеку только дай уверенности в завтрашнем дне хотя бы на час, так он тут же возьмет кредит.

Есть такое понятие – уровень жизни. Проще говоря, уровень материальных расходов: транспорт, еда, квартплата, одежда/обувь и так далее. За счет чего все это финансируется? За счет доходов.

Какие жизненные обстоятельства могут лишить людей работы временно или навсегда? Потеря работы или проблемы в бизнесе, временная нетрудоспособность (травма), выход на пенсию с небольшими пенсионными выплатами, инвалидность (как постоянная нетрудоспособность) и уход из жизни.

За счет чего можно поддержать уровень жизни при снижении доходов хотя бы в результате самого безобидного события – потери работы или дохода в бизнесе? Во-первых, за счет сбережений. Но у большинства населения нашей страны они отсутствуют. Во-вторых, за счет займов у друзей и знакомых либо кредитных карт и кредитов до получки. Но при отсутствии работы даже потребительский кредит вам не светит.

Но заемные деньги не позволят продержаться длительное время, а лишь несколько месяцев. И уровень жизни придется снизить, отказаться от привычного комфорта. А если случилось что-то более тяжелое, чем потеря работы? Например, потребовались деньги на лечение. В зависимости от степени сложности стоимость лечения может составить сотни тысяч и даже миллионы рублей. Если помочь будет некому, то придется прибегнуть к продаже машины, жилья или другого имущества (если оно есть).

А если уходит из жизни основной и единственный кормилец в семье? У близких и так горе, а тут еще денежные проблемы – на что провожать в последний путь, на что дальше жить? Нужно время, чтобы восстановиться от потери и понять, как жить дальше, найти работу, подтянуть квалификацию, утраченную за время, проведенное дома.

Кто знает наперед, что защищен от подобных жизненных проблем? Это был риторический вопрос. Ответ – никто. В такой ситуации было бы ценно иметь мощную финансовую защиту, которая позволила бы жить с комфортом, лечиться и даже некоторое время поддержать уровень жизни семьи в случае потери кормильца? Уверен, что любой здравомыслящий человек ответит – да.

Аналог финансовой защиты в случае с автомобилем – запаска и комплект страховок (ОСАГО и КАСКО). В случае прокола колеса или аварии люди тратят только время. И не приходится ставить разбитую машину во дворе в ожидании лучших времен, когда будут деньги на ремонт.

Финансовая защита состоит из трех частей. Первая – резерв денег, в идеале на 5–6 месяцев жизни, на случай потери дохода. Вторая – страхование жизни и здоровья, которое позволит лечиться на деньги страховой компании, а не на свои накопления. Третья – капитал для получения в будущем пассивного дохода вдобавок к наверняка недостаточной государственной пенсии.

Как создавать капитал для получения пассивного дохода, мы рассмотрим в разделе о составлении личного финансового плана. А вопросы создания резерва денег и выбора страховой программы изучим сейчас же.

ЗАДАНИЕ

Ответьте себе на вопрос – ценна ли для вас финансовая защита? Если да, то все ее части – резерв, страховка, капитал для получения пассивного дохода – или какая-то ее часть?

Какого размера должен быть резерв и почему хранить его нужно в банке?

Подумай о своем будущем: положи сто рублей в карман зимней куртки.

Какого размера должен быть резерв денег? В идеале – на шесть месячных расходов. Именно не шесть зарплат, потому что у многих зарплата отличается от расходов. Нужно, чтобы хватило на полгода жизни. Если пока столько не получается отложить, то создайте хотя бы трехмесячный резерв. А до этого критичен резерв на один месяц жизни. Большая часть финансовых проблем типа «срочно потребовалась какая-то мелочь» или «задержали зарплату» находится в пределах этой суммы.

Запас денег опасно хранить дома. Там они находятся в слишком «свободном доступе» для вашего плохого настроения, воров, родственников, знакомых, энергичных продавцов дорогих пылесосов, а самое главное – инфляции. Лучше всего отнести деньги на банковский депозит или вклад под проценты. Здесь они хорошо удалены от всего вышеперечисленного, если банк выбран правильно. Да и пока вы будете снимать деньги, вдруг поддавшись на рекламный трюк, скорее всего, успеете остыть и отказаться от большинства якобы срочных и важных покупок.

Конечно, банки – одни из тех структур, которые по максимуму используют вашу финансовую безграмотность, дерут деньги за кредиты и другие услуги при любой возможности, недоплачивают по депозитам.

АНЕКДОТ В ТЕМУ

– Мужчина, в банк голым нельзя!

– Да мне только за ипотеку заплатить.

Но тем не менее альтернатив для удобного хранения денег мало. Придется учиться правильно пользоваться банковскими услугами.

Да мне только за ипотеку заплатить.

Как правильно подобрать банковский депозит?

Менеджер банка объясняет тупому клиенту:

– Мы не отобрали ваши деньги, а ввели комиссию 100 процентов за снятие денег со счета.

Много раз мне приходила в голову мысль, что выбирать банковский депозит слишком легко, чтобы обсуждать это в моем курсе. Но каждый раз, проверяя задания учеников, я убеждался, что простота расслабляет и люди совершают ошибки в простейшей операции. Разберем, как правильно выбрать банковский вклад.

Читать дальшеИнтервал:

Закладка: