Джон Богл - Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях

- Название:Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2018

- Город:Москва

- ISBN:978-5-9614-5170-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джон Богл - Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях краткое содержание

Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Помимо очевидного влияния снижения издержек не так-то легко установить все остальные причинно-следственные связи, приведшие к подобному улучшению результатов деятельности фонда. Можно предположить, что важную положительную роль сыграло не только возвращение Wellington Fund к традиционной консервативной стратегии, но и его новая структура «Альфа», при которой Wellington Management Company стала сторонним инвестиционным консультантом, отныне обязанным обеспечивать хорошие результаты, чтобы удержать своего независимого клиента. Хотя этого нельзя сказать наверняка, установление строго коммерческих отношений, предусмотренных моделью «Альфа», определенно не причинило вреда.

«Альфа» против «Омеги»: снижение издержек, рост рыночной доли

Как бы там ни было, мы знаем, что существует прямая взаимосвязь между коэффициентами расходов фондов и их чистыми доходностями. Например, известно, что между 10-летней доходностью фондов акций и их расходами существует впечатляющая отрицательная корреляция с коэффициентом –0,60. Также известно, что на всех 20-летних интервалах в прошлом доходности фондов акций из квартиля с самыми низкими расходами стабильно превышали доходности фондов акций из квартиля с самыми высокими расходами на шокирующие 2,5 % в год. Чем выше расходы, тем ниже доходность . При этом совершенно очевидно, что модель «Альфа» является дешевой моделью деятельности фонда, а модель «Омега» – дорогой.

Контраст в уровне расходов между двумя рассматриваемыми группами фондов вряд ли мог бы быть резче. До 1960-х гг. В обеих группах доминировал один крупнейший взаимный фонд, после чего в них начали развиваться все более диверсифицированные комплексы фондов. Обе группы имели под управлением примерно сопоставимые активы вплоть до 1980-х гг. – сотни миллионов в 1950-х, миллиарды в 1960-х и 1970-х и десятки миллиардов в 1980-х. Но затем их пути разошлись. В то время как Massachusetts Financial Services (MSF) увеличил свои активы до солидных $94 млрд на пике рынка в 2000 г., Vanguard рос еще быстрее и на тот же момент достиг $560 млрд.

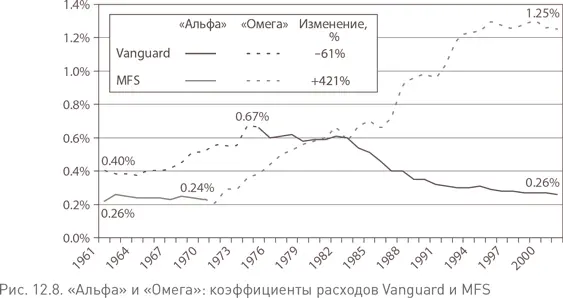

С одной стороны, в конце периода «Альфа» взвешенный по активам коэффициент расходов фондов MFS в среднем составлял менее 0,25 %. Но после перехода к модели «Омега» он подскочил до 0,67 % в 1984 г., 0,92 % – в 1988 г., 1,20 % – в 1993 г. и до 1,25 % – в 2002 г., в общей сложности увеличившись за этот период на 421 % (рис. 12.8). С другой стороны, в конце периода «Омега» средний коэффициент расходов фондов Vanguard находился на уровне примерно 0,60 %. При новой структуре «Альфа» этот коэффициент упал до 0,54 % в 1984 г., до 0,40 % – в 1988 г., до 0,30 % – в 1993 г., а в 2002 г. достиг минимальных 0,26 % – продемонстрировав общее снижение на 61 % по сравнению с периодом «Омега».

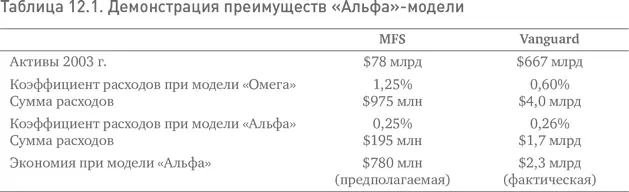

Хотя эти коэффициенты могут показаться незначительными и не стоящими внимания, на самом деле это не так. За ними стоят сотни миллионов, даже миллиарды долларов расходов. В 2003 г. активы «Омега»-фондов MFS насчитывали $78 млрд, и их коэффициент расходов в 1,25 %, включающий комиссию за управление, комиссионные сборы 12b-1 [121] Комиссия 12B-1 (англ. 12B-1 Fee) – ежегодные комиссионные сборы за услуги маркетинга или продвижения акций инвестиционного фонда. – Прим. ред.

и операционные расходы, в сумме дал $975 млн. Если бы коэффициент сохранился на прежнем уровне 0,25 %, расходы составили бы всего $195 млн, позволив сэкономить ошеломительные $780 млн (!) (табл. 12.1). И снова для сравнения: в 2003 г. активы «Альфа»-фондов Vanguard насчитывали $667 млрд; при расходах $1,7 млрд коэффициент составил 0,26 %. Если бы коэффициент остался на уровне 0,60 %, каким он был при структуре «Омега», расходы Vanguard в сумме составили бы $4,0 млрд – что означало $2,3 млрд дополнительных затрат, которые были бы вычтены из активов вкладчиков.

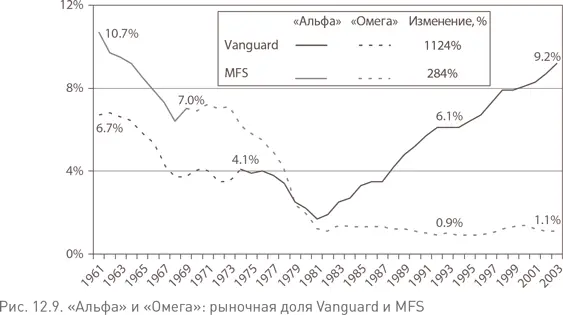

Переход Vanguard к модели «Альфа» положительно сказался не только на создании стоимости для ее вкладчиков, но и на бизнесе самой компании. Активы под управлением Vanguard увеличились с $1,4 млрд в 1974 г. почти до $700 млрд сегодня, в результате чего резко выросла доля компании в отраслевых активах. Хотя первоначально из-за того, что Vanguard запоздала с предложением фондов денежного рынка, ее рыночная доля сократилась с 3,5 % в 1974 г. до 1,7 % в 1981 г., с тех пор она демонстрировала устойчивый, непрерывный и значительный рост (рис. 12.9). На начало 2004 г. доля Vanguard в отраслевых активах составила 9,2 %, – до сих пор ни одной компании взаимных фондов не удавалось добиться сравнимых результатов.

Рост активов MFS также был впечатляющим – с $3,3 млрд в 1969 г., когда компания отказалась от своей оригинальной структуры «Альфа», до $78 млрд сегодня. Но в течение нескольких лет после смены структуры ее первоначальная доля на рынке в 7,0 % начала сокращаться, снизившись до 1,1 % в 1982 г., где остается и по сей день. Таким образом, имеющиеся у нас данные свидетельствуют о том, что отказ MFS от своих корней в пользу общепринятой отраслевой модели не только привел к значительному росту издержек и снижению доходности для вкладчиков ее фондов, но и оказался проигрышной стратегией на высококонкурентном рынке взаимных фондов.

Тем не менее у стратегии «Омега» есть один очень важный плюс: она чрезвычайно выгодна для менеджеров фондов. После отказа от оригинальной структуры взаимного фонда в 1969 г. MFS осталась частной компанией, где прибыли распределялись между ее руководителями и сотрудниками. Но в 1981 г. компания сделала странный шаг и продала себя международному финансовому конгломерату Sun Life of Canada, который остается ее собственником по сей день (руководители MFS владеют примерно 8 % акций). Согласно финансовой отчетности Sun Life, прибыль MFS до вычета налогов за пятилетний период 1998–2002 гг. составила $1 млрд 924 млн – определенно, весьма щедрая отдача на первоначальное (но нераскрытое) вложение капитала, обрушившее на акционеров Sun Life золотой дождь в почти $2 млрд прибыли.

Проверено на прочность

И модель «Альфа», и модель «Омега» подвергались испытаниям на прочность на протяжении почти всей 80-летней истории отрасли (1970–1974 гг. были единственным периодом, когда модель «Альфа» не существовала). 45-летнее доминирование на рынке, достигнутое MIT с 1924 по 1969 г., не говоря уже о впечатляющем успехе Vanguard практически с момента ее создания, можно рассматривать как доказательство того, что модель «Альфа» лишена каких-либо серьезных изъянов. Однако экономика бизнеса остается главным камнем преткновения на пути к созданию новых организаций по модели «Альфа». Если управлять фондами по фактической себестоимости, управляющие компании не получат никакой прибыли. Поэтому нет ничего удивительного в том, что до сих пор никто не попытался скопировать структуру Vanguard.

Читать дальшеИнтервал:

Закладка: