С. Барулин - Налоговый менеджмент

- Название:Налоговый менеджмент

- Автор:

- Жанр:

- Издательство:Омега-Л

- Год:2007

- Город:М.

- ISBN:978-5-365-00752-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

С. Барулин - Налоговый менеджмент краткое содержание

В учебном пособии рассматривается теория налогового менеджмента, изучаются особенности государственного и корпоративного налогового менеджмента.

Для студентов вузов экономических специальностей, аспирантов и преподавателей, слушателей системы дополнительного образования, органов государственной власти, менеджеров предприятий, а также для широкого круга лиц, интересующихся вопросами управления налогами.

Налоговый менеджмент - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

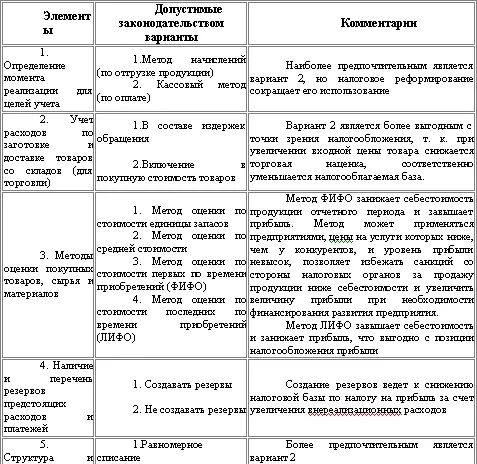

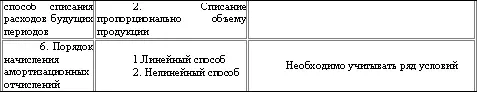

При формировании налоговой политики организации по конкретному вопросу ведения налогового учета осуществляется выбор одного из нескольких вариантов, допускаемых законодательными и нормативными актами, входящими в систему нормативного регулирования налогообложения в Российской Федерации. Многовариантность учета показателей деятельности хозяйствующего субъекта как раз и позволяет использовать налоговую политику в целях налоговой оптимизации. С точки зрения налоговой оптимизации важно обращать внимание на: установление границ между основными и оборотными средствами, принятыми к учету; выбор метода оценки запасов ТМЦ и расчета фактической себестоимости материальных ресурсов, списываемых в производство; способ начисления амортизации по основным средствам; способ группировки затрат и их включения в себестоимость реализованной продукции, работ, услуг; метод определения выручки от реализации продукции (товаров, работ, услуг).

Налоговая политика организации, являясь основным регулятором процесса организации налогового менеджмента, содержит названные выше способы оптимизации налогового портфеля предприятия посредством закрепления различных вариантов отражения в налоговом учете хозяйственных операций в краткосрочной перспективе. Некоторые элементы налоговой политики предприятия, законодательно установленные возможные варианты закрепления хозяйственных операций в налоговом учете, а также наиболее предпочтительные, с точки зрения оптимизации налоговых платежей, способы оптимизации налоговых потоков представлены в табл. 4.

Таблица 4

Рассмотрим возможные варианты налогового учета с точки зрения их применения и выгод при налоговой оптимизации конкретных налогов.

Одним из основных элементов налоговой политики по налогу на прибыль организацийявляется порядок ведения налогового учета. В налоговом учете доходы и расходы определяются либо методом начислений (по отгрузке), либо кассовым методом (по оплате) . При методе начисления доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав. При кассовом методе датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности перед налогоплательщиком иным способом.

Право выбирать метод для целей исчисления налоговой базы предоставляется не всем налогоплательщикам, а только тем, у кого сумма выручки от реализации товаров (работ, услуг) без учета НДС в среднем за предыдущие четыре квартала не превысила 1 000 000 руб. за квартал.

Закрепляя в налоговой политике для целей налогообложения кассовый метод, налогоплательщику необходимо помнить, что, если сумма выручки превысит предельно допустимый размер, налогоплательщик обязан с начала налогового периода, в котором допущено превышение, перейти на метод начисления (п. 4 ст. 273 НК РФ).

Для определения размера материальных расходов организация в налоговой политике закрепляет метод оценки сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), а для определения стоимости приобретения товаров – метод оценки покупных товаров при их реализации.

Предусмотрено четыре метода оценки сырья и материалов (п. 8 ст. 254 НК РФ, п. 1 ст. 268 НК РФ):

1) по стоимости единицы запасов;

2) по средней стоимости;

3) по стоимости первых по времени приобретений (ФИФО);

4) по стоимости последних по времени приобретений (ЛИФО).

Метод оценки по стоимости единицы запасов обычно применяется для оценки товаров (сырья, материалов), которые имеют большую стоимость вследствие своей уникальности (предметы искусства, дорогостоящее оборудование).

При большом количестве используемых товаров (сырья, материалов) обычно применяется метод средней стоимости . Его применяют также в розничной торговле и при больших объемах продаж. Другие методы в таких случаях использовать нецелесообразно, так как это может значительно усложнить налоговый учет.

Если стоимость реализуемых товаров (работ, услуг) неуклонно возрастает, выгоднее применять метод оценки по стоимости последних по времени приобретений (ЛИФО ).

Если стоимость реализуемых товаров (работ, услуг) постоянно снижается, с точки зрения налоговой оптимизации выгоднее использовать метод оценки по стоимости первых по времени приобретений (ФИФО).

При закреплении в налоговой политике для целей налогообложения метода начисления амортизации необходимо обратить внимание на следующие особенности. Метод начисления амортизации по объекту амортизируемого имущества должен оставаться неизменным в течение всего периода начисления амортизации по данному объекту. При этом налоговая политика организации может меняться каждый год. Следует обратить внимание, что амортизационная политика организации может использоваться для оптимизации не только налога на прибыль, но и налога на имущество организаций, при применении метода исчисления амортизации по остаточной стоимости.

При небольшом количестве амортизируемого имущества метод начисления амортизации целесообразно закрепить в налоговой политике, определив критерий, по которому амортизируемое имущество можно будет объединить в группы и использовать в отношении них линейный или нелинейный метод.

Согласно требованиями п.3 ст.259 НК РФ:

– линейный метод начисления амортизации должен применяться к зданиям, сооружениям, передаточным устройствам, входящим в 8-10 амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов;

– к основным средствам, входящим в 1–7 группу, налогоплательщик вправе применять один из двух вышеуказанных методов;

– выбранный метод начисления амортизации применяется в отношении объекта амортизируемого имущества, входящего в состав соответствующей амортизационной группы, и не может быть изменен в течение всего периода начисления амортизации по этому объекту.

Линейный метод начисления амортизации. В соответствии с п.4 ст.259 НК РФ сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

Читать дальшеИнтервал:

Закладка: