Денис Шевчук - Бухучет, налогообложение, управленческий учет: самоучитель

- Название:Бухучет, налогообложение, управленческий учет: самоучитель

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Денис Шевчук - Бухучет, налогообложение, управленческий учет: самоучитель краткое содержание

Пособие-самоучитель будет полезно как для начинающих изучать бухгалтерский учет, так и для опытных специалистов, а текже для студентов, аспирантов и преподавателей, финансовых директоров, владельцев бизнеса, предпринимателей, налоговых консультантов, а также будущим специалистам и всем интересующимся данной тематикой.

Затрагиваются вопросы организации бухгалтерского и налогового учета на предприятии, налогообложение, оптимизация налогообложения (в т.ч. оффшоры), постановка управленческого учета, автоматизация бухгалтерского и налогового учета, вопросы эффективного трудоустройства (как найти работу), учет и операционныя техника в банках и др.

Автор книги имеет опыт преподавания различных дисциплин в ведущих ВУЗах Москвы (экономические и юридические), три высших образования (экономические и юридическое), более 50 публикаций (статьи и книги), опыт работы в банках, коммерческих и государственных структурах (в т.ч. на руководящих должностях), Заместитель генерального директора INTERFINANCE, Член Союза Юристов Москвы, Союза Журналистов России, Эксперт в области налогового плнирования, ипотеки, кредитования бизнеса.

Бухучет, налогообложение, управленческий учет: самоучитель - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

а) Данный документ должен быть зарегистрирован в налоговом органе в установленном порядке, т. е. иметь:

– исходящий номер;

– дату;

– подпись соответствующего должностного лица налогового органа;

б) Поставленный предпринимателем вопрос, на который требуется разъяснение налогового органа, должен точно и полно отражать действительную ситуацию;

в) Ответ налогового органа не может иметь двойного толкования (если ответ трактуется двояко, следует направить новый запрос с просьбой дать однозначный ответ).

То есть, если вы обращаетесь в налоговые органы за разъяснением тех или иных неясных вопросов, обязательно обратите особое внимание на вышеуказанные требования, для того чтобы в дальнейшем, в случае совершения вами на основании данного документа налогового правонарушения, данное разъяснение могло стать обстоятельством, исключающим вашу вину.

За налоговые правонарушения лицо привлекается к ответственности налоговыми органами РФ.

Привлечение к административной и уголовной ответственности за налоговые преступления и правонарушения – сфера компетенции, прав и обязанностей налоговой полиции.

В соответствии со ст. 112 НК РФ к обстоятельствам, смягчающим ответственность за налоговые правонарушения, относятся:

– совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

– совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

– иные обстоятельства, которые налоговым органом или судом могут быть признаны смягчающими ответственность.

Обстоятельством, отягчающим ответственность, признается совершение налогового правонарушения лицом, ранее привлекаемым к ответственности за аналогичное правонарушение. Лицо, с которого взыскана налоговая санкция, считается подвергнутым этой санкции в течение 12 месяцев с момента вступления в силу решения суда или налогового органа.

Лицо не может быть привлечено к налоговой ответственности, если со дня его совершения истекло три года (Это правило применяется ко всем налоговым правонарушениям, кроме грубого нарушения правил учета доходов и расходов объектов налогообложения и неуплаты или неполной уплаты налогов (ст.120,ст.122 НК РФ). В этом случае истечение срока давности идет со следующего дня после окончания соответствующего налогового периода в течение, которого были совершены указанные правонарушения.

Что такое налоговые санкции?

Налоговые санкции специфические меры ответственности за совершение налоговых правонарушений. Санкции – денежные взыскания (штрафы), которые предусмотрены Налоговым кодексом.

Правила применения налоговых санкций (штрафов)

1. При наличии хотя бы одного смягчающего обстоятельства (ст.112НК РФ) размер штрафа уменьшается не меньше чем в 2 раза по сравнению с общеустановленным соответствующей статьей НК РФ размером (п.3 ст.114 НК РФ).

2. При наличии отягчающего обстоятельства штраф увеличивается на 100 %(п.4 ст.114 НК РФ)

3. При совершении одним лицом нескольких налоговых правонарушений налоговые санкции взыскиваются за каждое правонарушение в отдельности без поглощения менее строгой санкции более строгой санкцией (сколько правонарушений столько и штрафов).

В соответствии ст. 104 НК РФ с 1 января 1999 г. взыскиваются с налогоплательщиков в следующем порядке.

· Финансовые санкции взыскиваются только по результатам документальных проверок, которые подразделяются на камеральные и выездные налоговые проверки.

· После вынесения решения о привлечении налогоплательщика (иного лица) к ответственности за налоговое правонарушение, соответствующий налоговый орган обязан предложить ему добровольно уплатить соответствующую сумму налоговой санкции (штрафа).

· В случае если налогоплательщик (иное лицо) отказался добровольно уплатить сумму налоговой санкции (штрафа) или пропустил срок уплаты, указанный в требовании, налоговый орган не позднее шести месяцев со дня обнаружения налогового правонарушения и составления соответствующего акта (ст. 115 НК РФ) обращается в суд с исковым заявлением о взыскании с данного лица штрафа, установленного НК РФ.

Таким образом, штраф может быть взыскан с налогоплательщика в принудительном порядке только по решению суда, вступившему в законную силу.

Суд при рассмотрении дела о взыскании штрафа может принять во внимание обстоятельства, смягчающие ответственность за совершение налогового правонарушения (ст. 112 НК РФ). В соответствии со ст. 114 НК РФ при наличии хотя бы одного смягчающего обстоятельства размер штрафа подлежит уменьшению не менее чем в два раза по сравнению с размером, установленным НК РФ. Статья 112 НК РФ к смягчающим ответственность относит любые обстоятельства, которые могут быть приняты во внимание судом.

Период бесспорного взыскания штрафов и иных финансовых санкций составляет три календарных года деятельности налогоплательщика, плательщика сбора и налогового агента, непосредственно предшествующие году проведения проверки.

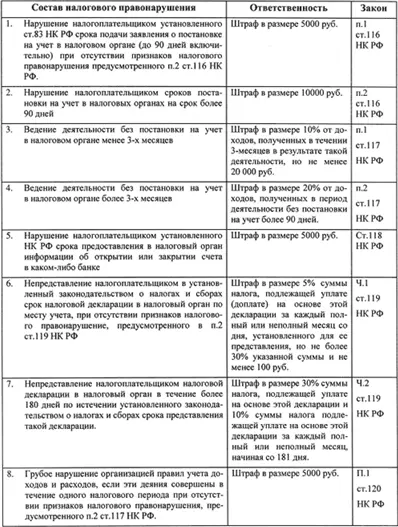

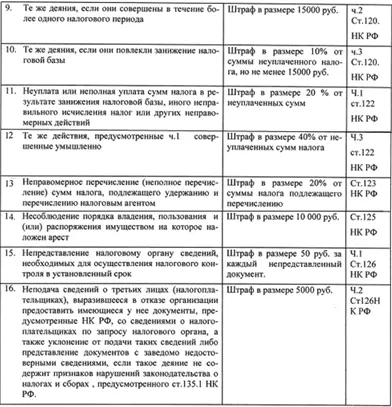

Основные группы правонарушений, ответственность за которые регламентируется НК РФ:

– действия налогоплательщиков, препятствующие осуществлению налогового контроля (опосредовано связанные с уплатой налогов и взносов);

– действия налогоплательщиков, нарушающие порядок уплаты налогов

(напрямую связанные с уплатой налогов и взносов);

– нарушения требований налогового законодательства со стороны банков.

Ст. 116 НК РФ

Для квалификации деяния по ст.116 НК РФ не имеет значение ни количество дней просрочки, ни тот факт осуществлял или нет налогоплательщик какую-нибудь деятельность. Как видно из таблицы, если срок постановки на учет нарушен более чем на 90 дней, это является квалифицирующим признаком.

Ст. 117 НК РФ

Для привлечения по ст.117 НК РФ необходимо наличие следующих действий:

– налогоплательщик должен осуществлять деятельность;

– деятельность должна осуществляться в течение до или более 90 дней со дня истечения установленного ст.83 НК РФ срока постановки на учет;

– в результате деятельности должны быть получены доходы;

Если нет совокупности этих трех элементов в деяниях лица, нет и налогового правонарушения.

Ст. 119 НК РФ

Ответственность по ст.119 НК РФ наступает если:

– нарушен срок представления именно декларации;

– нарушение срока представления на полный или неполный месяц со дня, установленного для ее представления.

Читать дальшеИнтервал:

Закладка: