Р. Терехин - Всё об УСН (упрощенной системе налогообложения)

- Название:Всё об УСН (упрощенной системе налогообложения)

- Автор:

- Жанр:

- Издательство:Издательство «Питер»046ebc0b-b024-102a-94d5-07de47c81719

- Год:2011

- Город:Санкт-Петербург

- ISBN:978-5-459-00299-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Р. Терехин - Всё об УСН (упрощенной системе налогообложения) краткое содержание

О том, что такое УСН, можно прочитать и в Налоговом кодексе, но чтобы действительно разобраться и использовать свои знания в деле, нужно прочитать эту книгу. Для лучшего восприятия материала приводятся небольшие примеры расчетов из различных областей деятельности, информация представлена в схемах, таблицах и алгоритмах подсчетов, описаны реальные случаи из судебной практики. Авторы поставили перед собой задачу максимально раскрыть вопросы по уплате налогов для предпринимателей, не имеющих специального образования. Здесь вы найдете всё необходимое для начала бизнеса на «упрощенке» и для его дальнейшего развития. Книга рассчитана на предпринимателей – как индивидуальных, так и владельцев небольших бизнесов, компаний с наемными сотрудниками, а также на тех, у кого нет экономического образования и кто не разбирается в бухгалтерском учете.

Всё об УСН (упрощенной системе налогообложения) - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Перед выдачей заработной платы работникам из нее производятся удержания НДФЛ, а также иные – например, возмещение вреда или алименты по исполнительным листам. Суммы исчисленного, удержанного и перечисленного в бюджет НДФЛ для налогоплательщика-организации, применяющего упрощенную систему с объектом налогообложения «доходы, уменьшенные на величину расходов», допускается включить в расходы на оплату труда в соответствии с пп. 6 п. 1 ст. 346.16 Налогового кодекса РФ. Также в составе этих расходов могут учитываться и суммы прочих удержаний из заработной платы физических лиц. [33]

Дело в том, что, выплачивая зарплату работникам, организации-работодатели погашают свои обязательства, которые рассчитываются при начислении заработной платы в полной сумме, а все удержания из заработной платы работников производятся на следующем этапе и связаны с работодателем лишь как с источником выплаты.

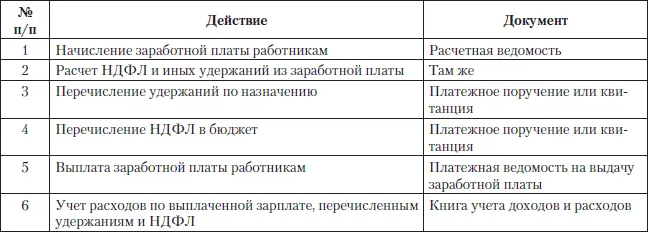

Поэтому алгоритм действий «упрощенца» при расчете и выдаче заработной платы должен быть следующим (табл. 4.2):

Таблица 4.2

С 1 января 2011 г. пособия по временной нетрудоспособности работникам работодателей, применяющих УСН, возмещаются в следующем порядке: за первые три дня нетрудоспособности пособие платит работодатель, за все остальные дни пособие в полном объеме возмещается за счет ФСС РФ на основании ст. 3 Федерального закона № 255-ФЗ от 29.12.2006 г. «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». В расходы на оплату труда у работодателя-«упрощенца» входят только пособия за первые три дня.

4.2.10. Все виды обязательного страхования работников, имущества и ответственности

В эти расходы включаются также и страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации. Эти расходы признаются так же, как одноименные расходы, учитываемые при налогообложении прибыли организаций. Страхователями по этому и другим видам обязательного страхования признаются и организации, и индивидуальные предприниматели, уплачивающие страховые взносы за своих работников. Кроме того, предприниматели на УСН перечисляют взносы и за самих себя, на собственное страхование: они платят фиксированную сумму страховых взносов на основании ч. 1 ст. 14, ч. 1 ст. 16 Федерального закона № 212-ФЗ от 24.07.2009 г. «О страховых взносах в ПФР, ФСС и фонды ОМС».

О том, что такое эти взносы и как их уплачивать, мы будем подробно говорить в гл. 5.

В некоторых случаях на законодательном уровне закреплено обязательное страхование работников, имущества или гражданской ответственности. Самый популярный пример таких расходов – ОСАГО, но страховать свою ответственность должны еще и аудиторы, оценщики, арбитражные управляющие (осуществляя вид деятельности, при котором федеральным законодательством установлено обязательное страхование работников, они могут включить суммы взносов на такое страхование в расходы). Если в отношении того вида деятельности, которым занимается фирма, нет соответствующего федерального закона, страхование работников будет считаться добровольным.

Однако это не означает, что расходы по добровольному страхованию нельзя включить в расходы: пп. 7 п. 1 ст. 346.16 Налогового кодекса РФ касается обязательного страхования работников. Но можно учесть средства, затраченные на добровольное страхование, в составе расходов на оплату труда в соответствии с пп. 6 п. 1 ст. 346.16 Налогового кодекса РФ. Такие расходы учитываются в порядке, предусмотренном для налога на прибыль организаций, а по п. 16 ст. 255 НК РФ платежи по договорам добровольного страхования (т. е. негосударственного обеспечения), заключенным работодателями с лицензированными страховыми организациями (негосударственными пенсионными фондами), относятся к расходам на оплату труда. При этом в целях налогообложения можно будет учесть не всю уплаченную сумму, а лишь 12 % от суммы расходов на оплату труда.

Обязанность по страхованию гражданской ответственности распространяется на владельцев всех транспортных средств, используемых на территории РФ. В соответствии с п. 2 ст. 4 Федерального закона № 40-ФЗ от 25.04.2002 г. «Об ОСАГО владельцев транспортных средств» при возникновении права владения транспортным средством владелец обязан застраховать свою гражданскую ответственность.

4.2.11. Суммы налога на добавленную стоимость по оплаченным товарам (работам, услугам), приобретенным налогоплательщиком и подлежащим включению в состав расходов

Имеются в виду входящие в расходы налогоплательщиков, применяющих УСН, суммы НДС по приобретенным ими товарам (работам, услугам). Как видите, в перечне расходов НДС по приобретенным товарам (работам, услугам) выделен в отдельный вид, поэтому в Книге учета доходов и расходов он отражается отдельной строкой.

Несмотря на то что сами «упрощенцы» НДС не платят, необходимо проверять все входящие счета-фактуры на соответствие требованиям законодательства. В противном случае по правилу п. 2 ст. 169 Налогового кодекса РФ счета-фактуры, составленные и выставленные с нарушением порядка, установленного п. 5 и 6 ст. 169 Налогового кодекса РФ, не могут являться основанием для принятия предъявленных покупателю продавцом сумм НДС к вычету или возмещению. Таким образом, признание расходов в виде сумм НДС налогоплательщиком-«упрощенцем» производится на основании документов, подтверждающих фактическую уплату сумм налога, счетов-фактур, а также при условии соблюдения правил по их заполнению.

4.2.12. Проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов)

Вместе с процентами учитываются также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, в том числе связанные с продажей иностранной валюты при взыскании налога, сбора, пеней и штрафа за счет имущества налогоплательщика.

Состав такого вида расходов определяется по правилам, указанным в ст. 269 Налогового кодекса РФ; в частности расходы на выплату процентов кредиторам и заимодавцам отражаются не полностью, а в ограниченном размере. Предел устанавливается двумя способами – либо по среднему проценту по займам и кредитам, взятым на сопоставимых условиях, либо по ставке рефинансирования, принятой ЦБ РФ. Если хотя бы два займа (кредита) получено на сопоставимых условиях, то ставка рефинансирования не имеет значения: чтобы вычислить средний процент, она не нужна. А вот когда нет обязательств, взятых на сопоставимых условиях, или же в случае закрепления в учетной политике метода расчета по ставке рефинансирования расчет производится по ней. Как считать – смотрите в табл. 4.3.

Читать дальшеИнтервал:

Закладка: