Р. Терехин - Всё об УСН (упрощенной системе налогообложения)

- Название:Всё об УСН (упрощенной системе налогообложения)

- Автор:

- Жанр:

- Издательство:Издательство «Питер»046ebc0b-b024-102a-94d5-07de47c81719

- Год:2011

- Город:Санкт-Петербург

- ISBN:978-5-459-00299-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Р. Терехин - Всё об УСН (упрощенной системе налогообложения) краткое содержание

О том, что такое УСН, можно прочитать и в Налоговом кодексе, но чтобы действительно разобраться и использовать свои знания в деле, нужно прочитать эту книгу. Для лучшего восприятия материала приводятся небольшие примеры расчетов из различных областей деятельности, информация представлена в схемах, таблицах и алгоритмах подсчетов, описаны реальные случаи из судебной практики. Авторы поставили перед собой задачу максимально раскрыть вопросы по уплате налогов для предпринимателей, не имеющих специального образования. Здесь вы найдете всё необходимое для начала бизнеса на «упрощенке» и для его дальнейшего развития. Книга рассчитана на предпринимателей – как индивидуальных, так и владельцев небольших бизнесов, компаний с наемными сотрудниками, а также на тех, у кого нет экономического образования и кто не разбирается в бухгалтерском учете.

Всё об УСН (упрощенной системе налогообложения) - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Нередко физические лица вне зависимости от наличия трудовых отношений с организацией или предпринимателем сдают им в аренду свое имущество. По разъяснениям [55]Минфина, если арендную плату выплачивает российская организация, то она должна исчислить и удержать налог, поскольку законом установлена такая обязанность для всех налоговых агентов. Можно предположить, что установленная финансовым органом взаимосвязь статуса налогового агента и обязанности удержания и уплаты НДФЛ может быть применена и к индивидуальным предпринимателям.

А судебные органы, в свою очередь, пришли к другому мнению: например, в Постановлении ФАС Поволжского округа № А12-16391/2008 от 18.05.2009 г. сказано, что организация, которая только выплачивает физическому лицу плату по договору аренды, в соответствии со ст. 226, 228 Налогового кодекса РФ не является налоговым агентом. И потому физическое лицо-арендодатель должно заплатить причитающуюся сумму НДФЛ самостоятельно.

Еще одно основание для удержания НДФЛ – это получение физическими лицами от налоговых агентов подарков. Такие сделки рассматриваются налоговыми органами как доходы, полученные в порядке дарения. В этом случае налоговые агенты непременно должны удержать налог со стоимости таких подарков и перечислить его в бюджет [56]на основании п. 2 ст. 226 и пп. 7 п. 1 ст. 228 Налогового кодекса РФ.

Есть и исключения – доходы, которые в полной сумме не подлежат налогообложению; такие виды доходов перечислены в ст. 217 Налогового кодекса РФ. Кроме этого, на основании п. 5 ст. 208 Налогового кодекса РФ не учитываются в числе налогооблагаемых доходы, полученные от операций, совершенных между членами семьи, если только эти операции не являются результатами заключения между родственниками трудовых или гражданско-правовых договоров. Такими лицами по ст. 14 Семейного кодекса РФ признаются: родители и дети, дедушки, бабушки и внуки, а также полнородные и неполнородные (имеющие общих отца или мать) братья и сестры.

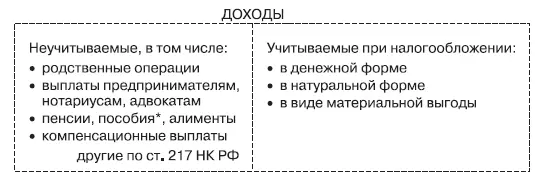

Для налоговых агентов, применяющих УСН, можно представить такое многообразие видов доходов в виде схемы (рис. 6.1).

* Кроме пособий по временной нетрудоспособности.

Рис. 6.1. Многообразие видов доходов

Индивидуальные предприниматели и занимающиеся частной практикой нотариусы и адвокаты самостоятельно исчисляют и уплачивают налог в бюджет в отношении доходов, полученных от предпринимательской или профессиональной деятельности. Поэтому в случае оплаты транспортных услуг, оказанных индивидуальным предпринимателем, в отличие от выплаты зарплаты водителю, удерживать НДФЛ не надо. То же касается и случаев выплаты гонорара адвокату (например, в связи с ведением арбитражного дела) или оплаты нотариальных действий – все эти лица уплачивают налог сами за себя. Но для этого все равно потребуются доказательства того, что доход действительно выплачен лицу, самостоятельно уплачивающему НДФЛ, – поэтому желательно запастись копией свидетельства о государственной регистрации в качестве предпринимателя без образования юридического лица и документа о постановке на учет в налоговых органах. Адвокат заключит договор или выпишет ордер на оказание юридической помощи, нотариус выдаст квитанцию установленного образца, по этим документам обычно споров с налоговыми органами не возникает.

Если организация выплачивает индивидуальному предпринимателю доход, не связанный с ведением им предпринимательской деятельности, – например дивиденды, то она признается налоговым агентом в отношении этих доходов. Подробности можно найти в Письме Минфина России № 03-04-06-01/288 от 03.10.2008 г.

В соответствии с пп. 5 п. 1 ст. 228 Налогового кодекса РФ граждане, получившие доход от выигрышей, выплачиваемых организаторами лотерей, самостоятельно уплачивают по ним НДФЛ, а выдавшее приз юридическое лицо налоговым агентом не признается. А вот по стимулирующим продажи лотереям также могут быть получены физическими лицами выигрыши, но поскольку такие игры не основаны на риске, то правила ст. 228 Налогового кодекса РФ к этим выигрышам не применяются.

Организатор лотереи должен получить разрешение на проведение лотереи согласно п. 6 ст. 2 Федерального закона № 138-ФЗ от 11.11.2003 г. «О лотереях». Выдают такие разрешения Федеральная налоговая служба или органы исполнительной власти субъектов РФ.

Стимулирующая лотерея не связывает право на участие с внесением какой-либо платы, ее призовой фонд формируется за счет средств организатора лотереи. Для ее проведения разрешения не требуется, что благоприятствует все большему количеству проведения лотерей, викторин и иных игр с целью рекламы товаров, работ, услуг, стимулирования спроса на них и создания положительного имиджа компании.

По мнению контролирующих органов, организация, проводящая стимулирующую лотерею, будет являться налоговым агентом, а значит, должна удерживать НДФЛ у победителя. [57]

С этим не соглашаются некоторые арбитражные суды (например, Постановление ФАС Волго-Вятского округа № А28-16053/2005-526/28 от 05.04.2006 г.), не считающие налоговыми агентами организации, проводящие стимулирующие лотереи.

При проведении стимулирующей лотереи не нужно удерживать НДФЛ с выигрыша (приза) стоимостью менее 4 тыс. руб. в соответствии с п. 28 ст. 217 НК РФ, а также если выигрыш получен в натуральной форме (приз) и организация не выплачивает денежных средств физическому лицу. В последнем варианте следует сообщить о невозможности удержать налог в налоговую инспекцию и налогоплательщику – физическому лицу.

Конечно же, чаще всего налоговые агенты удерживают НДФЛ у работников, принятых по трудовым договорам. И все было бы просто, если для расчета налога достаточно было бы весь полученный доход умножить на ставку налога. Но здесь кроются нюансы налогового законодательства – доходы физических лиц, которые облагаются по ставке 13 %, можно уменьшить. Уменьшение производится на специально предусмотренные в Налоговом кодексе РФ вычеты:

• стандартные налоговые вычеты (ст. 218 НК РФ);

• социальные налоговые вычеты (ст. 219НКРФ);

• имущественные налоговые вычеты (ст. 220 НКРФ);

• профессиональные налоговые вычеты (ст. 221 НК РФ);

• налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, обращающимися на организованном рынке (ст. 220.1 НК РФ).

Вычеты нельзя применить к доходам физического лица, которые облагаются НДФЛ по другим ставкам 9, 15, 30 или 35 %, – например, доходы от получения дивидендов или материальной выгоды от экономии на процентах. Также вычеты не могут применить физические лица (включая индивидуальных предпринимателей), которые освобождены от уплаты НДФЛ. Это как раз и есть индивидуальные предприниматели, применяющие УСН, – у них в принципе отсутствует облагаемый НДФЛ доход.

Читать дальшеИнтервал:

Закладка: