Денис Шевчук - Кредитная политика банков: цели, элементы и особенности формирования (на примере коммерческого банка)

- Название:Кредитная политика банков: цели, элементы и особенности формирования (на примере коммерческого банка)

- Автор:

- Жанр:

- Издательство:ДенисШевчук248b3c1b-4e8c-102c-9c5b-e8b0b7836b8f

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Денис Шевчук - Кредитная политика банков: цели, элементы и особенности формирования (на примере коммерческого банка) краткое содержание

В числе тем: кредитная политика банка, анализ кредитной политики банка, денежно-кредитная политика банка, денежно-кредитная политика ЦБ, кредитная политика предприятия, цели кредитной политики, кредитная политика в России, современная кредитная политика и др.

Кредитная политика банков: цели, элементы и особенности формирования (на примере коммерческого банка) - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Данный метод определения ставки по кредиту является наиболее простым и быстрым. Например, банк получил заявку от одного из своих корпоративных клиентов на сумму в 5 млн. руб. В российской действительности в качестве предельной ставки может традиционно использоваться ставка рефинансирования Центробанка России, которая составляет на сегодняшний лень 50 процентов годовых. Операционные расходы по анализу, выдаче и контролю за кредитом оценены в 2 % по заявке в 5 млн. руб. Кредитное управление банка может рекомендовать добавить от 4 до 8 % испрашиваемой суммы для компенсации риска того, что кредит не будет выплачен своевременно и в полном объеме. Наконец, банк может установить маржу прибыли в 2 % сверх финансовых, операционных расходов и расходов, связанных с рисками по данному кредиту. Таким образом, данный кредит будет предложен заемщику по ставке в 58 % (60 %) (50 % + 2 % + 4 % (6 %) + 2 %).

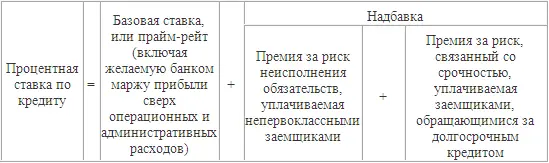

Одним из недостатков этой модели является предположение, что банк точно знает свои расходы и может устанавливать ставку по кредиту без учета фактора конкуренции со стороны других кредиторов. Данные ограничения этого подхода привели к появлению в банковской сфере модели ценового лидерства, которую начали использовать крупнейшие банки – «денежные центры» США 50 лет назад. Во время Великой депрессии 30-х гг. крупнейшие банки установили унифицированную ставку по кредиту, известную под названием «прайм-рейт» (иногда называемую также базовой или справочной ставкой), вероятно, самую низкую ставку, предлагаемую наиболее кредитоспособным клиентам по краткосрочным кредитам в оборотный капитал. Фактическая ставка по кредиту любому конкретному заемщику будет определяться на основе следующей формулы:

Опять же в нашем случае в качестве ставки «прайм-рейт» может выступать ставка по кредитам Центробанка России. И примерный расчет по данному методу будет выглядеть следующим образом:

Если предприятие среднего размера просит о предоставлении кредита сроком на 3 года для приобретения нового оборудования, ставка по такому кредиту может быть установлена на уровне 60 % и состоять из прайм-рейт (в нашем случае ставки Центробанка) в 50 %, плюс 5 % за риск невозврата ссуды, плюс 5 % за риск, связанный со срочностью ввиду долгосрочного характера кредита[2]. Сумма премий за риск по данному кредиту обычно называется надбавкой. Банки могут увеличивать или сокращать свои кредитные портфели путем сокращения или увеличения своих надбавок.

Разработаны две различные формулы расчета плавающей прайм-рейт: 1) метод «прайм +» и 2) метод «прайм х». Например, заемщику может быть установлена ставка в 12 % по краткосрочному кредиту методом «прайм + 2» при прайм-рейт на уровне 10 %. Другим способом ставка для данного клиента может быть установлена на базе «прайм х 1,2»:

Процентная ставка по кредиту = 1,2 (прайм-рейт) = 1,2 (10 %) = 12 %.

Хотя оба этих метода могут привести к одному и тому же первоначальному результату, как в приведенном выше примере, в случае, когда по кредиту установлена плавающая ставка, результаты могут быть и различными при изменении процентных ставок.

Так, в условиях повышения ставок по методу «прайм х «ставка за кредит клиенту растет быстрее, нежели ставка, устанавливаемая методом «прайм+». При снижении же ставок ставка по ссуде, предоставляемой клиенту, уменьшается быстрее при использовании метода «прайм х». Например, при росте прайм-рейт с 10 до 15 % ставка по кредиту, приведенному выше, увеличивается с 12 до 17 % – по методу «прайм +» и с 12 до 18 % – по методу «прайм х». Однако при снижении прайм-рейт с 10 до 8 % по методу «прайм +» получаем ставку в 10 %, по методу «прайм х» – 9,6 %.

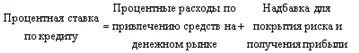

Дальнейшие модификации систем установления ставок по кредитам на основе прайм-рейт появились в 80-х гг. Одно из изменений заключалось в появлении модели установления ставки ниже прайм-рейт по мере того, как ведущие банки стали более активно конкурировать между и проведения агрессивной политики банками, которые кредитовали по ставкам, близким к стоимости привлечения ресурсов. В США, например, многие банки объявили о том, что кредиты некоторым крупным корпорациям на срок в несколько дней или недель будут предоставляться по низким ставкам денежного рынка, к которым прибавляется небольшая маржа (возможно, от 1/4 до 3/4 процентного пункта) для покрытия риска, прочих операционных расходов и получения прибыли. Таким образом:

Итак, если банк может сегодня заимствовать денежные средства населения по ставке в 25 %, а предпринимательская фирма-заемщик с высоким кредитным рейтингом просит об открытии кредитной линии на 10 млн. руб. сроком на 30 дней, мы можем предоставить данный кредит по ставке 25+5 % (25 % для покрытия процентных расходов по привлечению средств на денежном рынке + надбавка в 5 % для покрытия риска, непроцентных расходов и достижения прибыльности).

В результате ставка по краткосрочному кредиту может оказаться на несколько процентных пунктов ниже установленной прайм-рейт, что снижает значимость прайм-рейт в качестве справочной ставки по кредитам предприятиям.

Еще одной модификацией модели ценового лидерства, появившейся в последнее время за рубежом, стало использование ставок» кэп» – согласованного верхнего предела ставки по кредиту вне зависимости от будущей динамики процентных ставок. Таким образом, заемщику может быть предложена плавающая ставка прайм-рейт +5 при максимуме в 5 % сверх первоначальной ставки. Это означает, что в случае выдачи кредита при ставке прайм-рейт на уровне в 50 % первоначальная ставка будет составлять 50 + 5, или 55 %. Ставка может повыситься только до 60 % (55 % + 5 %) вне зависимости от того, каких высот достигнут рыночные ставки в течение срока действия кредитного договора.

«Кэпы» представляют собой одну из услуг, которую банк может предложить своим клиентам за особое вознаграждение. Ставки «кэп» дают заемщику некоторую уверенность относительно максимальной стоимости кредита, поскольку любые проценты, уплаченные сверх этой ставки, будут возмещены заемщику или единовременно один раз в год, или по окончании срока действия кредитного договора. Однако банкиры должны быть осторожны при установлении ставок «кэп» по своим кредитным договорам: длительный период поддержания высоких процентных ставок приведет к тому, что риск по плавающим процентным ставкам перейдет от заемщика к кредитору. Данный метод построения ставки по кредиту также может быть использован в практике российских банков при кредитовании надежных клиентов. В данном случае, если рискованность кредита достаточно низка, подобная ставка может быть установлена для снижения потерь при повышении ставки прайм-рейт (ставки Центробанка).

Читать дальшеИнтервал:

Закладка: