Стив Нисон - Японские свечи: Графический анализ финансовых рынков

- Название:Японские свечи: Графический анализ финансовых рынков

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2016

- Город:Москва

- ISBN:978-5-9614-4054-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Стив Нисон - Японские свечи: Графический анализ финансовых рынков краткое содержание

Когда-то Стив Нисон первым в доступной форме и с многочисленными примерами рассказал западному миру о японских свечах. Перед вами обновленное издание его классической книги, адресованной как новичкам в трейдинге, так и профессионалам.

Японские свечи: Графический анализ финансовых рынков - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Срезанная вершина (Shaven Head) – свеча, у которой отсутствует верхняя тень.

Срезанное основание (Shaven Bottom) – свеча, у которой отсутствует нижняя тень.

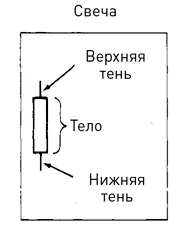

Тело (Real Body) – широкая часть свечи, ограниченная сверху и снизу ценами открытия и закрытия. Если вторая из них выше первой, то тело будет иметь белый цвет, если ниже – черный (см. иллюстрацию к термину «Свечи и свечные графики»).

Тень, нижняя и верхняя (Lower Shadow and Upper Shadow) – тонкие линии выше и ниже тела свечи, передающие информацию об экстремальных ценах дня. Низшая точка нижней тени соответствует минимуму сессии, а высшая точка верхней – максимуму (см. иллюстрацию к термину «Свечи и свечные графики»).

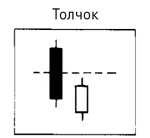

Толчок (Thrusting Line) – модель, состоящая из двух свечей, первая из которых черная, а вторая – белая с ценой закрытия в границах тела черной свечи, но ниже его середины. Является более сильной, чем похожая на нее модель «на шее», но более слабой, чем просвет в облаках. На падающем рынке служит медвежьим сигналом, если только не возникает в течение нескольких дней дважды, а в периоды роста считается бычьим сигналом.

Торможение (Stalled Pattern) – модель из длинной белой свечи, за которой следует свеча с маленьким телом того же цвета, находящимся либо выше предыдущего тела, либо вблизи его вершины. Кроме того, иногда длинной белой свече предшествует короткая свеча такого же цвета. С появлением модели «торможение», или «размышление» (deliberation pattern), как ее еще иногда называют, рыночный подъем должен приостановиться.

Три белых солдата (Three White Soldiers) – модель из трех белых свечей с последовательно возрастающими ценами закрытия, в каждом случае находящимися вблизи максимумов сессии. Если эта модель образуется в зоне низких цен после периода стабилизации, она говорит о том, что рынок набирает силу. Полное название – три наступающих белых солдата (three advancing white soldiers).

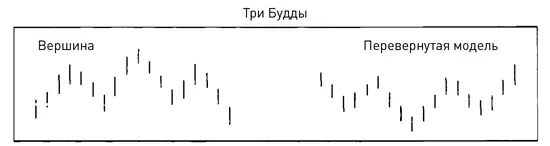

Три Будды, вершина (Three Buddha Top) – модель, аналогичная западной «голове и плечам». Считается разновидностью вершины «три горы», в которой средний пик возвышается над остальными. В свою очередь перевернутая модель «три Будды» (inverted three Buddha pattern) является аналогом перевернутой модели «голова и плечи» и считается разновидностью основания «три реки», в котором средняя река – самая глубокая.

Три вороны (Three Crows) – три относительно длинные черные свечи, следующие друг за другом, с ценами закрытия на минимумах или вблизи них. Модель служит сигналом разворота на вершине, если появляется в области высоких цен или после длительного подъема.

Три горы, вершина (Three Mountain Top) – долгосрочная модель разворота на вершине, в которой цены образуют три одинаковых или почти одинаковых пика. Иногда эту модель рассматривают как три восходящие волны (three waves up).

Три гэпа (Three Gaps) – правило, согласно которому при появлении медвежьего (бычьего) сигнала после трех гэпов вверх (вниз) давление покупателей (продавцов) должно ослабнуть.

Три звезды (Tri-Star) – три дожи в моделях «утренняя звезда» и «вечерняя звезда». Это крайне редкое сочетание свечей, являющееся важным сигналом разворота.

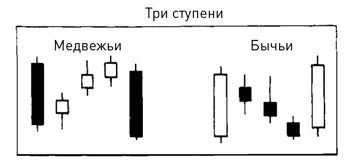

Три ступени, бычьи и медвежьи (Rising Three Methods or Falling Three Methods) – модель продолжения тенденции, состоящая из пяти свечей. В медвежьих трех ступенях за длинной черной свечой следуют три коротких, обычно белых, не выходящих за границы ценового диапазона первой свечи. Затем идет черная свеча с ценой закрытия на новом локальном минимуме. В бычьих трех ступенях за длинной белой свечой следуют три коротких, обычно черных, не выходящих за границы ценового диапазона первой свечи. Затем идет свеча длинным белым телом и ценой закрытия на новом локальном максимуме.

Три реки, основание (Three River Bottom) – долгосрочная модель разворота в основании, при которой на графике формируются как бы три впадины. Если цена поднимается над уровнями промежуточных пиков и при этом образуется белая свеча или гэп вверх, значит основание достигнуто (также см. «Три реки, особое основание»).

Три реки, особое основание (Unique Three River Bottom) – редкая модель разворота в основании, состоящая из трех свечей. Первая имеет длинное черное тело, вторая – молотообразное черное, а третья – очень маленькое белое. При формировании второй свечи цена опускается до нового локального минимума.

Удержание на татами (Mat-Hold Pattern) – бычья модель продолжения тенденции: за белой свечой после гэпа вверх следует свеча с маленьким черным телом, за ней – еще две черные маленькие свечи, а после них появляется белая свеча, либо имеющая длинное тело, либо тоже возникающая после гэпа вверх.

Утренняя атака (Morning Attack) – японское обозначение крупной заявки на покупку или продажу, которая выставляется при открытии торгов для того, чтобы существенно повлиять на цену.

Утренняя звезда (morning Star) – важная модель разворота в основании, состоящая из трех свечей. Первая имеет длинное черное тело, вторая появляется после гэпа вниз между телами и имеет маленькое тело белого или черного цвета (эта свеча является звездой), а третья – белое тело, перекрывающее значительную часть черного тела первой свечи.

Утренняя звезда дожи (Morning Doji Star) – модель, схожая с утренней звездой, но отличающаяся от нее тем, что ее средняя свеча (т. е. звезда как таковая) представляет собой дожи. Из-за наличия дожи эта модель имеет более выраженный бычий характер.

Читать дальшеИнтервал:

Закладка: