Ник Антилл - Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Название:Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2016

- Город:Москва

- ISBN:978-5-9614-3129-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ник Антилл - Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО краткое содержание

Особое внимание уделено рассмотрению наиболее сложных для анализа и отражения в финансовой отчетности активов и обязательств: пенсионных обязательств, опционов на акции, производных финансовых инструментов, начисленных резервов и операций по аренде. Кроме уточненных в соответствии с современными требованиями аспектов отчетности, второе издание книги включает новый раздел, посвященный компаниям, занимающимся операциями с недвижимостью. Приведены также конкретные примеры использования МСФО при оценке компаний разных отраслей, в том числе компаний добывающих и регулируемых отраслей, страховых компаний и банков.

Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

3. Построение оценки

Оценивая компанию, необходимо определить, какие именно величины будут дисконтироваться и по какой ставке. В главе 2 были подробно обсуждены вопросы стоимости акционерного капитала и капитала. В главе 1 было показано, что если модели применены правильно, то четыре подхода приводят к одному ответу: оценивать капитал или собственный капитал, оценивать путем дисконтирования денежного потока или путем дисконтирования экономической прибыли. Невозможно использовать все четыре подхода к анализу каждой компании. В любом случае, поскольку ожидаемый уровень финансового рычага для большинства компаний на протяжении прогнозного периода изменяется, сверка результатов на практике, а не в теоретическом мире моделей постоянного роста представляется достаточно сложной проблемой. Технически это можно сделать, но потребуется пересчитывать все компоненты стоимости капитала, используя изменяющуюся во времени WACC. Эта методика будет применена при рассмотрении сложных ситуаций, но многие компании на самом деле имеют вполне стабильную структуру баланса, т. е. такие уточнения не нужны. Погрешности прогнозирования будут существенно выше погрешности при определении ставки дисконтирования, поэтому не надо слишком беспокоиться о незначительных изменениях структуры баланса.

Это еще один аргумент в пользу дисконтирования экономической прибыли и денежных потоков на инвестированный капитал по сравнению с дисконтированием потоков на собственный капитал, поскольку во многих случаях (от избытка наличности до финансирования долгом на уровне, близком к финансовому коллапсу) изменения финансовом рычаге практически не влияют на WACC. С ростом финансового рычага возрастает налоговая защита и риск дефолта. Они в значительной мере нейтрализуют друг друга. Это не относится к стоимости собственного капитала, когда незначительные изменения финансового рычага могут оказывать весьма ощутимое воздействие на соответствующую ставку дисконтирования.

Вычисленная для компании Metro WACC будет использоваться в течение всего прогнозного периода. Какие величины должны дисконтироваться? Поскольку согласование дисконтированного денежного потока и экономической прибыли не представляет трудности, ниже будут приведены обе оценки. Рекомендуется делать это во всех других моделях. Они отражают стоимость с разных сторон, и это может оказаться очень полезным. В самом крайнем случае предпочтительнее дисконтировать экономическую прибыль, а не денежный поток, поскольку она несет больше информации о том, как формируется оценка стоимости. Имея дело с экономической прибылью, легче избежать ошибок, связанных с неучетом начислений, поскольку эта методика оценки непосредственно опирается на бухгалтерский принцип начислений. Если все-таки нужно выбрать какой-то метод, мы предпочитаем использовать метод экономической прибыли, а не DSF, поскольку он основан на факторах, непосредственно определяющих стоимость компании. Метод экономической прибыли основан на использовании метода начислений, принятого в финансовой отчетности, при этом при расчете не требуются значительные корректировки бухгалтерской информации.

3.1. Определение свободного денежного потока

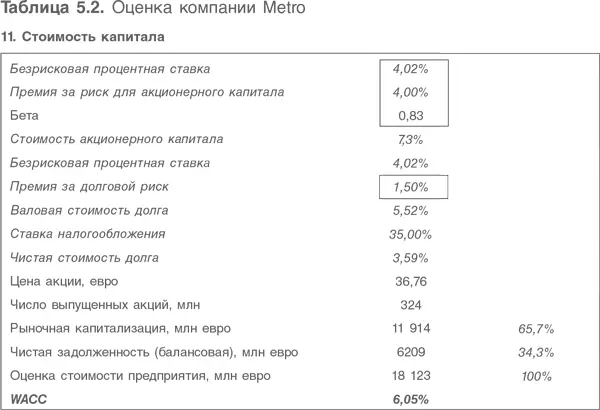

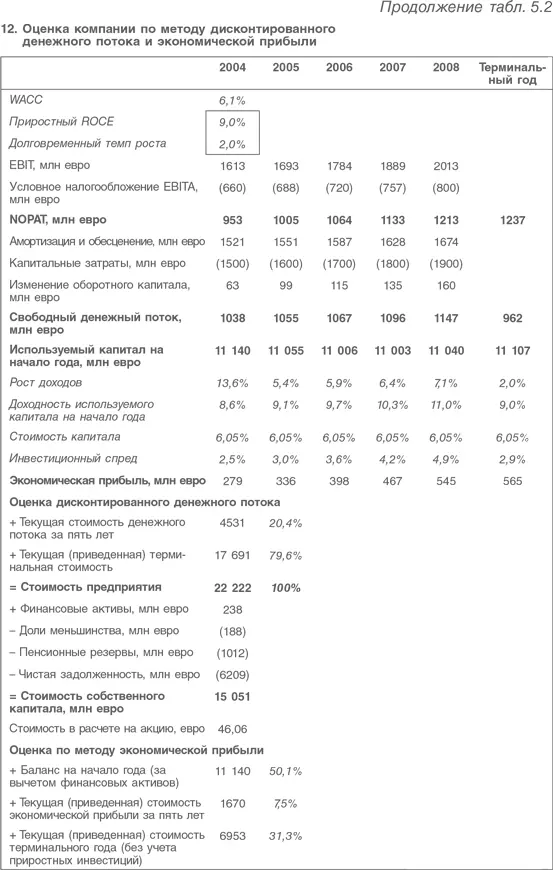

В этом разделе будет подробно прокомментирован обычный метод оценки, привязанный к модели компании Мetro, в том числе вычисление WACC и действительной стоимости компании с применением дисконтирования денежного потока и экономической прибыли (табл. 5.2).

В главе 2 при обсуждении вопроса о ставках (нормах) дисконтирования значительное внимание было уделено вопросу о том, следует дисконтировать налоговую защиту по стоимости акционерного капитала, рассчитанной без учета финансового рычага, или по валовой стоимости долга. Был сделан вывод (поскольку теория ничего об этом не говорит), что более разумно дисконтировать налоговую защиту по стоимости акционерного капитала, рассчитанной без учета финансового рычага. Этот выбор повлиял на формулы расчета коэффициента бета с учетом и без учета финансового рычага.

Однако какой бы ни была ставка дисконтирования налоговой защиты, нет сомнения, что, поскольку налоговая защита учитывается при расчете ставки дисконтирования (с помощью множителя, учитывающего эффективную ставку налогообложения), ее не нужно включать в дисконтируемый денежный поток. Если поступить иначе, то эффект от налоговой защиты будет учтен дважды. Таким образом, при расчете свободного денежного потока предполагается, что на балансе компании нет задолженности. Затем свободный денежный поток дисконтируется. В качестве ставки дисконтирования либо используется WACC, либо отдельно оцениваются активы без учета финансового рычага и налоговая защита (как в модели скорректированной приведенной стоимости).

Сделаем несколько замечаний, касающихся расчета экономической прибыли и денежных потоков.

• Поскольку требуется подсчитать свободные денежные потоки без учета финансового рычага, начинать следует не с доналоговой прибыли, а с EBIT.

• Расчет налога носит условный характер, т. е. при отсутствии налоговой защиты. Налог в прогнозном отчете о прибылях и убытках будет меньше, чем показанный здесь налог, и разница будет равна налоговой защите, которую получит компания, если будет поддерживать прогнозируемый уровень долга. Как и в случае с «действительным» прогнозом, гудвилл восстанавливается для расчета налогооблагаемой прибыли, условная налоговая нагрузка получается путем умножения ЕBITA на предельную норму налогообложения.

• Надо включить в NOPAT финансовые резервы, за которые потенциальному покупателю придется платить (например, отложенное налогообложение), поскольку выше было решено, что это не начисленные обязательства. Причины их включения в NOPAТ станут ясны позднее, при обсуждении расчета стоимости с использованием экономической прибыли. Разумеется, при дисконтировании денежного потока, где бы эти резервы ни оказались, они не влияют на расчет свободного денежного потока.

• Для других величин (включая амортизацию, обесценение, капитальные затраты и изменение неденежного оборотного капитала) удобно произвести взаимный зачет, чтобы получить показатель чистых инвестиций. На эту величину компания ежегодно увеличивает свой баланс.

Читать дальшеИнтервал:

Закладка: