Бертон Мэлкил - Случайное блуждание на Уолл-стрит. Испытанная временем стратегия успешных инвестиций

- Название:Случайное блуждание на Уолл-стрит. Испытанная временем стратегия успешных инвестиций

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2020

- Город:Минск

- ISBN:978-985-15-2595-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Бертон Мэлкил - Случайное блуждание на Уолл-стрит. Испытанная временем стратегия успешных инвестиций краткое содержание

Основываясь на своем большом опыте экономиста, финансового консультанта и успешного инвестора, Мэлкил объясняет, почему индивидуальный вкладчик, приобретающий и хранящий в течение долгого времени паи недорогих и диверсифицированных в международном плане индекс-фондов, с большой вероятностью превзойдет по доходности портфели, тщательно скомпонованные профессионалами с использованием сложных аналитических методик. В переработанное издание автор включил новый раздел, посвященный недавнему пузырю криптовалют, а также чрезвычайно ценные материалы об оптимизации налогов. Он также предлагает критический анализ двух получивших в последнее время популярность инвестиционных методов – факторного инвестирования и паритета рисков.

Для широкого круга читателей.

В формате a4.pdf сохранен издательский макет.

Случайное блуждание на Уолл-стрит. Испытанная временем стратегия успешных инвестиций - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

ВНИМАНИЕ! КОМПАНИЯ НЕ ИМЕЕТ АКТИВОВ И ДОХОДОВ И НЕ СМОЖЕТ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ В ОБОЗРИМОМ БУДУЩЕМ. ПОКУПКА АКЦИЙ ЧРЕЗВЫЧАЙНО РИСКОВАННА.

Но так же, как предупреждение на пачках сигарет не мешает многим вредить своему здоровью, предупреждение об опасности инвестирования не способно удержать спекулянтов от рискованных вложений денег. КЦББ может предупредить дурака, но не в состоянии помешать ему расстаться со своими деньгами. Покупатели новых акций были настолько убеждены в последующем росте цен, что эмитентов заботило не то, как продать акции, а то, как распределить их среди настойчивых покупателей.

Жульничество и рыночные манипуляции – это уже другая статья. Здесь КЦББ вправе принимать меры, и она их принимала. Действительно, многие из малоизвестных брокерских контор, ответственных за выпуски новых акций и манипулирование ценами на них, были ликвидированы или понесли серьезные финансовые потери.

«Бум троники» закончился в 1962 году. Новые акции, которые вчера шли нарасхват, сегодня оказались никому не нужны. Кое-кто из профессионалов отказался признать тот факт, что опрометчиво ввязался в спекуляцию. Некоторые оправдывались, что всегда легко задним числом судить о том, насколько высок или низок был курс акций. И лишь совсем немногие признавались, что определить подлинную ценность акций в каждый данный момент времени вряд ли кому удастся.

Я уже говорил, что гениальность финансового рынка состоит в том, что если на что-то возникает спрос, то тут же появляется соответствующий продукт. Продукт, который был необходим инвесторам, назывался «рост доходов из расчета на одну акцию». Если смена наименования компании не обеспечивала должного результата, оставалось только ждать, пока кто-нибудь найдет другой способ. К середине 1960-х годов творчески мыслящие предприниматели обнаружили, что роста можно добиться за счет синергизма.

Синергизм – это такое свойство, которое позволяет к двум прибавить два и получить пять. Ведь совершенно очевидно, что две отдельные компании с оборотом по 2 миллиона долларов могут, объединив свои усилия, добиться совокупного оборота в 5 миллионов. Такое магическое, мистическое и прибыльное объединение назвали конгломератом.

Хотя антитрестовское законодательство в те времена не разрешало крупным компаниям присоединять фирмы, работающие в той же отрасли, но оно позволяло без всяких неприятностей с министерством юстиции приобретать себе фирмы из других отраслей. Такие объединения производились ради достижения эффекта синергизма. Возникающий в результате синергизм стимулировал объем продаж и получение доходов в такой степени, какой невозможно было добиться в каждой из отраслей по отдельности.

На самом деле волна образования конгломератов в 1960-е годы была вызвана тем, что позволяла увеличить доход на каждую акцию. Разумеется, менеджерам конгломератов было проще добиться этого финансовыми средствами, чем совершенствованием навыков управления и повышением производительности труда. За счет некоторых несложных трюков они могли образовать группу компаний, не располагавших никаким базовым потенциалом, но обеспечивавших стабильный прирост доходов на акцию. Приведенные ниже примеры показывают, каким образом это достигалось.

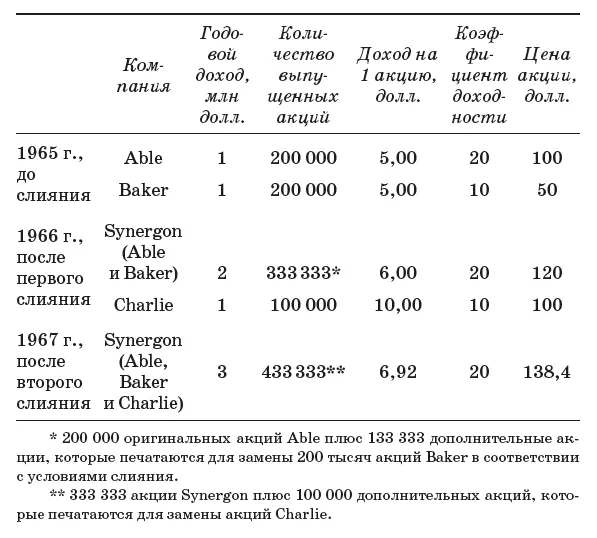

Предположим, у нас есть две компании: электронная фирма Able Circuit Smasher и фирма Baker Candy, производящая шоколад. Каждая из них выпустила по 200 тысяч акций. Идет 1965 год, и каждая компания имеет ежегодный доход один миллион долларов, то есть по 5 долларов на акцию. Теперь предположим, что бизнес у них не развивается и, следовательно, доход постоянно остается на одном и том же уровне.

Однако акции компаний продаются по разной цене. Поскольку Able Circuit Smasher работает в сфере электроники, рынок оценивает коэффициент ее доходности в 20. Умножая его на 5 долларов (доход на 1 акцию), мы получаем стоимость акции – 100 долларов. Сфера бизнеса Baker Candy не столь престижна, и коэффициент доходности ее акций составляет 10. Следовательно, при равном доходе на акцию стоимость акций этой компании составляет всего 50 долларов.

Правление Able Circuit решает образовать конгломерат и предлагает произвести взаимный обмен акциями в соотношении 2:3. Держатели акций фирмы Baker получат две акции Able стоимостью 200 долларов за каждые три акции Baker, которые стоят всего 150 долларов. Разумеется, это весьма соблазнительное предложение, и акционеры фирмы Baker встречают его с энтузиазмом.

Получился весьма перспективный конгломерат, которому присваивается новое название Synergon Inc. Конгломерат располагает теперь 333 333 акциями и имеет годовой доход 2 миллиона долларов, то есть по 6 долларов на акцию. Таким образом, в 1966 году, когда происходит слияние компаний, доход на одну акцию увеличился на 20 процентов, то есть с 5 долларов до 6, и это лишний раз подтверждает, что компания и впредь заслуживает коэффициента доходности 20. Следовательно, акции компании Synergon (бывшей Able) поднимаются в цене со 100 до 120 долларов. Все довольны. Кроме того, бывшие акционеры Baker, у которых были скуплены акции, избавляются от необходимости выплачивать налог на прибыль до тех пор, пока не продадут акции вновь образованной компании. Первые три строки приведенной ниже таблицы демонстрируют результаты описанной сделки.

Годом позже Synergon находит компанию Charlie, у которой доход на одну акцию составляет 10 долларов, так как при годовой прибыли в один миллион долларов она выпустила 100 тысяч акций. Компания Charlie работает в рискованной сфере оборонной промышленности, поэтому ее коэффициент доходности составляет всего 10, а одна акция стоит, соответственно, 100 долларов. Synergon предлагает Charlie объединение акционерного капитала в соотношении 1:1. Держатели акций Charlie с удовольствием обменивают свои акции стоимостью 100 долларов на акции конгломерата по 120 долларов. К концу 1967 года новая объединенная компания получает совокупный годовой доход 3 миллиона долларов, имеет 433 333 акции и 6,92 доллара дохода на одну акцию.

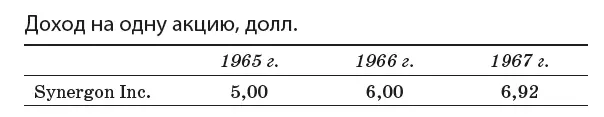

Мы наблюдаем, как образование конгломерата автоматически приводит к росту доходов. При этом ни одна из трех компаний фактически не растет и не развивается. Тем не менее неискушенный инвестор, пролистывая акционерные сводки с показателями компаний, наткнется на следующие цифры:

Совершенно очевидно, что акции Synergon обеспечивают стабильный рост доходов, и, следовательно, есть все основания полагать, что темпы роста сохранятся или даже повысятся.

Читать дальшеИнтервал:

Закладка: