Терри Бернхем - Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках

- Название:Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках

- Автор:

- Жанр:

- Издательство:Издательство Эксмо

- Год:2008

- Город:Москва

- ISBN:978-5-699-24328-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Терри Бернхем - Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках краткое содержание

Книга способна перевернуть представление об экономике в целом и финансовом мире в частности как самых обычных людей, далеких от названных сфер, так и профессионалов. В ней раскрываются биологические причины иррационального поведения человека и объясняется их влияние на инвестиционные предпочтения. Автор дает конкретные практические советы о том, чем нужно руководствоваться при приобретении акций, облигаций, валюты, золота, недвижимости, получении кредитов и депозитов. Рекомендации помогут вам разбогатеть или по меньшей мере добиться материального благополучия.

Книга будет интересна всем, кто интересуется проблемами биржевой игры, и тем, кто хочет разобраться в особенностях человеческого поведения на фондовых и финансовых рынках, увидев их в необычном ракурсе.

Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Это справедливо и для облигаций, особенно правительственных. Чем ниже текущая стоимость правительственной облигации, тем больше она вырастет к сроку погашения. Есть такая старая шутка: в чем разница между мужчинами и облигациями? Ответ: облигации в конце концов становятся зрелыми. (Здесь юмор основан на игре слов, поскольку английский термин maturity означает и «срок погашения», и «зрелость». — Примеч. ред. ) А правительственные облигации США не просто «созревают», но «созревают» строго по графику и до точно заданной цены, 100 долл. Значит, чем ниже их текущая цена, тем больше заработает держатель, когда облигации «дозреют» до номинальной цены 100 долл. Текущая низкая цена обещает более высокую будущую прибыль. И напротив: текущие более высокие цены предрекают меньшую будущую прибыль.

Когда растут процентные ставки, цены на облигации падают. И наоборот: когда процентные ставки уменьшаются, цены на облигации растут.

Возможен еще один взгляд на облигации. Для этого отделим держателей облигаций от возможных покупателей в будущем. Если бы, например, упали цены на недвижимость, это стало бы ударом для домовладельцев, но благом для будущих покупателей. Точно так же падение цен на облигации — это плохо для их держателей, но хорошо для будущих покупателей.

Решение об инвестировании в облигации следует принимать на основании прогноза о направлении изменения процентных ставок. Покупатели облигаций рассчитывают, что процентные ставки останутся стабильными или упадут. Те же, кто верит в рост процентных ставок, должны избегать облигаций. Отсюда вытекает цель этой главы: исследовать будущее процентных ставок в США.

В 1993 году профессор Мэнкью сказал, что облигации — только для слабаков, поэтому отважные инвесторы должны, как показывают исследования, покупать акции.

Даже если облигации созданы только для слабаков, те из них, кто купил эти ценные бумаги в 1993 году, очень хорошо заработали — возможно, даже больше, чем если бы они купили акции. За время, прошедшее после знаменитой фразы «облигации — только для слабаков», казначейские облигации США принесли своим держателям почти столько же денег, сколько и акции. Более того, покупатели облигаций были уверены в том, что федеральное правительство США обязательно выкупит их обратно. А держатели акций сильно рисковали, к тому же два года подряд становились жертвами серьезных потрясений на фондовом рынке.

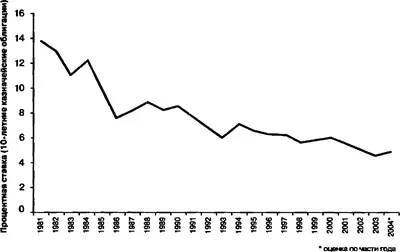

В последние десятилетия облигации были выгодными «черепахами» для расточительных «зайцев» фондового рынка. Хорошее время для покупки облигаций началось более чем за десять лет до высказывания профессора Мэнкью — в начале 1980-х годов. За последние более чем 20 лет процентные ставки постоянно и существенно снижались (рисунок 7.1). Соответственно, держатели облигаций отлично зарабатывали в течение всего этого времени, т. е. на протяжении более чем 20 лет.

Помню, как в начале 1980-х годов я прочел в одном журнале статью, в которой рекомендовалось покупать так называемые «рейгановские облигации». То были долгосрочные правительственные облигации США с процентными ставками, значительно превышающими 10 %.

Я запомнил эту статью, но вовсе не потому, что поверил написанному в ней, и не потому, что собирался покупать «рейгановские облигации». Она мне запомнилась своей смехотворностью.

Рис. 7.1. На протяжении более чем 20 лет процентные ставки падали, а цены на облигации росли. Федеральная резервная система США

Однако облигации были отличным объектом для покупки именно тогда, когда на них меньше всего обращали внимание. В конце 1970-х и начале 1980-х годов горячими инвестиционными темами были материальные активы, включая золото, драгоценности, землю и полотна импрессионистов. Во время инфляции все знали, что облигации — это для идиотов (вероятно, и для идиотов-слабаков в придачу).

В последние 20 лет — со времени, когда все презирали облигации — те, кто в них инвестировал, жили в прекрасном инвестиционном мире, лучше которого и представить себе сложно. Они получали высокий доход, сопряженный с невысоким риском. «Просто праздник какой-то!» Но как долго продлится эта тенденция?

В одной серии мультфильма о семействе «Симнсонов» нашего героя Гомера Симпсона посылают в ад. Ему назначают несколько инновационные адские муки — есть пончики «до потери пульса». Слуги дьявола собирают все пончики со всего мира и по одному запихивают их Гомеру в рот. Но мучители разочарованы: Гомер с удовольствием съедает все, что ему скармливают, и даже просит добавки.

Подобное ненасытное чудовище преследует рынок облигаций — это дефицит федерального бюджета США. Если американское правительство, как и Гомер Симпсон, съест все доступные кредиты, то что же останется домовладельцам и компаниям? Если закончатся деньги, которые можно взять взаймы под низкий процент, то крупный дефицит бюджета вызовет рост процентных ставок.

Действительно, существуют веские причины опасаться бюджетного дефицита США, поскольку он вынуждает американское правительство брать взаймы дополнительные полтора миллиарда долларов в день. Бывший американский сенатор Дирксен (умер в 1969 году) говорил: «Миллиард сюда, миллиард туда, и очень скоро речь пойдет о настоящих деньгах». Хотя нет письменных свидетельств, что сенатор на самом деле произнес эту фразу, 1,5 млрд долл. в день (включая выходные) — это, несомненно, настоящие деньги.

Проблема крупного дефицита в том, что он съедает все доступные кредиты и частные инвестиции. Вот как эту проблему описал Джеймс Тобин, профессор Йельского университета и лауреат Нобелевской премии по экономике.

На выплату федерального долга и процентов по нему идут все частные сбережения, которые в других обстоятельствах можно было бы направить на инвестиции в будущее американцев — в жилье, новые заводы и современное оборудование, образование и исследования, школы, инженерные сети, дороги федерального и местного значения, а также в приносящую доход собственность в других странах [107] Tobin J. How to Think About the Deficit // New York Review of Books. - 1986. - 33. — no. 14. — September 25.

.

Насколько интенсивно бюджетный дефицит пожирает частные инвестиции? На рисунке 7.2 показаны цифры проекта бюджета, подготовленные Бюджетным управлением Конгресса США. Мы настолько привыкли к дефициту, что большинство экономистов изображают не дефицит, а перерасход бюджета. Вот почему «дефицит», который по определению — число отрицательное, обычно изображают как положительную величину.

Читать дальшеИнтервал:

Закладка: