Терри Бернхем - Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках

- Название:Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках

- Автор:

- Жанр:

- Издательство:Издательство Эксмо

- Год:2008

- Город:Москва

- ISBN:978-5-699-24328-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Терри Бернхем - Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках краткое содержание

Книга способна перевернуть представление об экономике в целом и финансовом мире в частности как самых обычных людей, далеких от названных сфер, так и профессионалов. В ней раскрываются биологические причины иррационального поведения человека и объясняется их влияние на инвестиционные предпочтения. Автор дает конкретные практические советы о том, чем нужно руководствоваться при приобретении акций, облигаций, валюты, золота, недвижимости, получении кредитов и депозитов. Рекомендации помогут вам разбогатеть или по меньшей мере добиться материального благополучия.

Книга будет интересна всем, кто интересуется проблемами биржевой игры, и тем, кто хочет разобраться в особенностях человеческого поведения на фондовых и финансовых рынках, увидев их в необычном ракурсе.

Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

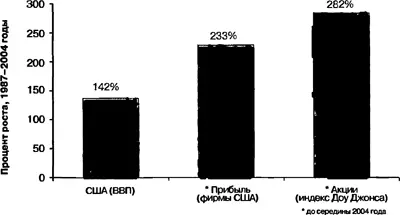

На рисунке 8.7 показана потенциальная проблема цены акций. Видно, что начиная с 1987 года эти цены росли даже быстрее, чем корпоративная прибыль.

Рис. 8.7. Цены акций выросли даже больше, чем прибыль. Бюро экономического анализа, министерство торговли США. Бюджетное управление Конгресса США

Эта диаграмма отражает самую консервативную оценку роста фондового рынка. В качестве исходной точки взят самый высокий уровень промышленного индекса Доу Джонса накануне биржевого краха 1987 года [127] Dow Jones, www.djindexes.com .

. При любой другой исходной точке мы получили бы еще более высокую скорость роста. К тому же в расчетах не учтены дивиденды, иначе прибыль фондового рынка выросла бы еще больше.

Мы получили два слоя роста, который невозможно поддерживать. Корпоративная прибыль растет с невозможной для поддержания скоростью относительно роста экономики, а оценка этой прибыли фондовым рынком растет еще быстрее. Если рост прибыли замедлится и придет к своему естественному пределу, то текущую прибыль можно будет оценить с помощью умеренного коэффициента. Но инвесторы своим высоким спросом настолько подняли цены на акции, что за каждый доллар прибыли платят сегодня больше, чем когда-либо прежде.

Когда же корпоративная прибыль и цены на акции придут к естественному пределу роста? Однажды я думал над этим вопросом, когда смотрел телевизионную передачу «Сегодня вечером» («Tonight Show»). В гостях у ведущего Джея Лено был Фил Мак-Гро по прозвищу Доктор Фил, который рассказывал о своей книге «Окончательное решение проблемы избыточного веса» («The Ultimate Weight Solution»). Джей Лено пошутил над избыточным весом автора новой методики, на что тот ответил: «Вы считаете меня слишком толстым, чтобы написать книгу о диете?»

Я бы не стал шутить, парировал Джей Лено, если бы в названии книги не фигурировали слова «окончательное решение». Не лучше ли человеку с габаритами Доктора Фила использовать менее хвастливые заявления? Книге подошли бы такие, например, скромные, но со вкусом названия, как «Очень хороший способ сбросить вес» или «Умеренная потеря веса для толстяков».

Доктор Сигел в своей книге, пропагандирующей акции, не повторил ошибку Доктора Фила Он назвал свой труд «Акции — для длительной игры», а не «Акции для очень, очень длительной игры» и не «Секреты инвестирования из Юрского периода». Для действительно продолжительных периодов времени аргументы профессора Сигела не работают. Акции не могут быть лучшими инвестициями, поскольку в долгосрочной перспективе они будут всего лишь средними по доходности инвестициями.

Никто не знает, когда корпоративная прибыль и цены акций достигнут своих естественных пределов. Широко известна острота Джона Мейнарда Кейнса: «В долгосрочной перспективе мы все умрем». Этим он хотел сказать, что действительно длительные периоды времени мало интересуют людей, годы жизни которых ограничены. Поскольку Microsoft в течение более чем десяти лет росла очень быстро, нет оснований ожидать мгновенного замедления роста акций. Тем не менее такое замедление неизбежно.

К данному моменту наш фундаментальный анализ привел к двум выводам. При существующих прогнозах прибыли и процентных ставках цены на акции выглядят почти обоснованными. Некоторое беспокойство вызывает лишь то, что и прибыль, и ее оценка фондовым рынком растут со скоростью, которая долго не продержится. Следующий фрагмент пазла оценки — это попытка измерить настроение инвесторов. Универсальное инвестиционное правило гласит: популярные инвестиции малоприбыльны, и наоборот. В какой точке шкалы отношения к акциям — от крайнего оптимизма до крайнего пессимизма — мы сейчас находимся?

Поищем ответ у гуру с Уолл-стрит. Крупные финансовые фирмы привлекают рыночных стратегов, которые разрабатывают прогнозы и инвестиционные рекомендации. Ричард Бернстейн — один из таких стратегов; он работает на Merrill Lynch & Со. В 2003 году эксперта подвергли критике за его чрезмерный негативизм по отношению к акциям [128] Bearish Merrill Strategist under Fire, CNNfn, November 22,2003.

. Бернстейну не давал покоя ряд проблем, включая торговый дефицит США и возможность роста процентных ставок.

В отличие от своих собратьев по оружию, Ричард Бернстейн в течение многих лет отзывался об американских акциях резко отрицательно. Однако в 2003 году цены на них значительно выросли. Инвесторы, которые прислушивались к Бернстейну, заработали меньше, чем могли бы, следуй они рекомендациям его конкурентов. Не удивительно, что Бернстейн подвергся критике за свои «медвежьи» взгляды на будущее.

Насколько взгляды Ричарда Бернстейна «медвежьи»? Удивительно, что он, несмотря на всю свою «медвежью» позицию, советовал людям инвестировать почти половину их свободных средств в рискованный фондовый рынок. Почему же рекомендации Бернстейна были названы «медвежьими»? Просто мы живем в инвестиционном климате, в котором доминирует взгляд профессора Сигела («акции — это лучшие инвестиции»), поэтому любая попытка вложить хотя бы часть средств не в акции рассматривается как «медвежья».

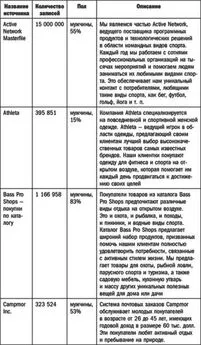

Рекомендация подвергнуть риску почти половину средств выглядит довольно смелой. Тем не менее, Ричард Бернстейн был консерватором по сравнению со своими коллегами. В таблице 8.3 приведены рекомендации ряда ведущих фирм Уолл-стрит, опубликованные в информационном бюллетене Dow Jones Newswires в то время, когда Ричарда Бернстейна критиковали за «медвежью» позицию.

Это вовсе не список «быков» Уолл-стрит; это полный список, составленный службой Dow Jones Newswires! Как видим, Ричард Бернстейн действительно придерживался самого пессимистического среди своих коллег взгляда на акции.

Из таблицы следует, что акции ждут трудные времена. Хотя в последнее время о Ричарде Бернстейне пишут меньше, Уолл-стрит все еще занимает по отношению к акциям выраженную «бычью» позицию. А мы уже знаем, что инвестиции хороши лишь тогда, когда их все игнорируют. Вспомним: в 1982 году было лучшее в истории США время покупать акции — как раз когда все инвесторы презирали и игнорировали эти ценные бумаги.

Таблица 8.3

В оптимистической среде осторожность считают пессимизмом

| Фирма | Стратег | Сколько процентов средств рекомендует вложить в акции |

|---|---|---|

| AG. Edwards | Марк Келлер | 70 |

| Bank of America | Том Мак-Манус | 70 |

| Bear Stearns & Co. | Франсуа Тран | 60 |

| CIBC World Markets | Субодх Кумар | 70 |

| Goldman Sachs & Co. | Эбби Джозеф Коэн | 75 |

| Legg Mason | Ричард Криппс | 60 |

| Lehman Brothers | Чип Диксон | 70 |

| Merrill Lynch & Co. | Ричард Бернстейн («медведь») | 45 |

| Morgan Stanley | Стив Гэлбрейт | 65 |

| Raymond James | Джеффри Саут | 65 |

| Salomon Smith Barney | Билл Хелман | 55 |

| Wachovia | Кен Лю | 78 |

Dow Jones Newswires [129] «Рекомендации ведущих фирм Уолл-Стрит о размещении активов (на 2004 год)», Dow Jones Newswires , December 31, 2003.

Интервал:

Закладка: