Терри Бернхем - Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках

- Название:Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках

- Автор:

- Жанр:

- Издательство:Издательство Эксмо

- Год:2008

- Город:Москва

- ISBN:978-5-699-24328-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Терри Бернхем - Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках краткое содержание

Книга способна перевернуть представление об экономике в целом и финансовом мире в частности как самых обычных людей, далеких от названных сфер, так и профессионалов. В ней раскрываются биологические причины иррационального поведения человека и объясняется их влияние на инвестиционные предпочтения. Автор дает конкретные практические советы о том, чем нужно руководствоваться при приобретении акций, облигаций, валюты, золота, недвижимости, получении кредитов и депозитов. Рекомендации помогут вам разбогатеть или по меньшей мере добиться материального благополучия.

Книга будет интересна всем, кто интересуется проблемами биржевой игры, и тем, кто хочет разобраться в особенностях человеческого поведения на фондовых и финансовых рынках, увидев их в необычном ракурсе.

Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

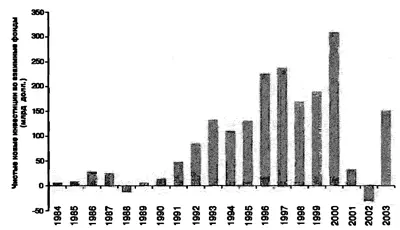

Рис. 8.8. Роман Америки с акциями не закончен. Институт инвестиционных компаний, справочник за 2004 год, таблица 13

В своей книге «Акции — для длительной игры» 1998 года издания профессор Сигел восклицает: «Акции даже надежнее, чем банковские депозиты !» Конечно, спустя всего два года индекс S&P 500 потерял половину своей стоимости, a NASDAQ — даже 70 %. В издании 2002 года, т. е. после биржевого «пузыря», с суперобложки книги «Акции — для длительной игры» исчезло это чрезмерно оптимистичное утверждение. Тем не менее посыл остался прежним. Совет профессора Сигела о распределении инвестиций сформулирован одинаково в обоих — до «пузыря» и после «пузыря» — изданиях: «Акции должны составлять преобладающую часть любого долгосрочного финансового портфеля» [131] Siegel J.J. Stocks for the Long Run, З nd ed. - New York: McGraw-Hill 2002. - P. 361.

.

Акции до сих пор традиционно считаются объектом долгосрочных инвестиций. Даже на инвестиционном веб-сайте Motley Fool («Шут»), в их пенсионной программе на 2004 год, сказано: «Глупцы отдают предпочтение акциям перед любыми другими инвестициями как объекту роста в долгосрочной перспективе ». (Приверженцы Motley Fool называют себя «глупцами» с гордостью.)

Мы увидели, что Уолл-стрит все еще рекомендует две трети всех свободных средств инвестировать в акции. К тому же в американской истории были самые высокие уровни стоимости акций. В шекспировском смысле у нас были слезы «медвежьего» рынка, но мы не отдалились от акций, что могло бы стать признаком конца инвестиционной эры.

Акции США до сих пор являются самыми любимыми инвестициями. Если же самые любимые инвестиции окажутся еще и самыми прибыльными, это будет первый такой факт в инвестиционной истории. Я заключаю, в ответ на вопрос Питера Бориша, что покупать акции — это действительно ехать на автомобиле, смотря только в зеркало заднего вида.

Я все еще рекомендую вкладывать существенную часть свободных средств в акции, но не потому, что ожидаю от них более высокой отдачи, чем от других инвестиций. Просто акции обеспечивают преимущества по налогообложению и пока еще не всеми признанные преимущества по уменьшению риска. Я поддерживаю рекомендации инвестировать значительные средства в акции; более того, я отношусь к этим ценным бумагам с большим оптимизмом, чем профессор Сигел или Уолл-стрит.

Глава 9 Недвижимое имущество

Живите в собственном доме; делайте деньги на работе

В конце 1980-х годов мои друзья Питер и Джули заплатили больше миллиона долларов за квартиру на манхэттенском проспекте Сентрал-Парк-Уэст. Их прекрасные апартаменты площадью более 370 м 2находятся в престижном здании с видом на Центральный парк.

Питер купил эту недвижимость, даже несмотря на свое отрицательное мнение по поводу перспектив экономики. Поэтому я спросил его: «Если ты считаешь, что у страны экономические проблемы, то не следует ли ожидать падения цен па недвижимость? Разве твой мрачный взгляд не означает, что ты на покупке этой квартиры потеряешь деньги?»

«Делайте деньги на работе, а живите в собственном доме», — вот что ответил мне Питер. Он объяснил, что надеется и впредь зарабатывать своей профессией и его не особенно интересует происходящее с ценами на недвижимость. Поскольку он собирается всегда жить в своей новой квартире, то подъемы и падения жилищных цен его не затрагивают.

Философия Питера — «не рассчитывайте зарабатывать на недвижимости» — кажется разумной по трем причинам.

Во-первых, цены на жилье то поднимаются, то падают. Для каждого покупателя дома должен быть свой продавец. Если продавцы не глупцы, то они будут продавать только по обоснованным ценам. Поскольку иногда цены на жилье резко возрастают, то правила «честной игры» требуют, чтобы эти цены иногда падали. Жилье — рискованная инвестиция, поэтому нельзя ожидать, что цены на недвижимость будут постоянно возрастать. Рано или поздно этот рынок станет «медвежьим». Такой прогноз следует как из рационального взгляда на рынки (гипотеза эффективных рынков), так и иррационального.

Во-вторых, на протяжении большей части истории цены на землю и дома действительно то поднимались, то падали. Самый очевидный пример банкротства на рынке недвижимости США — это «пыльная чаша» в 1930-х годах (так называют засушливые районы на западе страны). Однако чтобы упали цены на землю, вовсе не нужна Великая депрессия. Например, в Японии в 1992–2004 годах земля дешевела ежегодно и потеряла почти половину своей стоимости [132] Японский институт недвижимого имущества, Индекс цен на городскую землю (национальный), www.reinel.or.jp .

. Такое значительное падение произошло, даже несмотря на то, что Япония остается одной из богатейших стран мира и не пережила ни одной экономической депрессии.

В-третьих, как следует из теории сравнительного преимущества — одной из самых важных экономических теорий, — большинство людей должны зарабатывать деньги, а не делать их на операциях с недвижимостью. Часто рассказывают историю, произошедшую с профессором Полом Самуэльсоном, лауреатом Нобелевской премии 1970 года в области экономики. Однажды физик попросил его назвать хотя бы одну истинную и нетривиальную экономическую идею. Профессор Сэмюэлсон без колебаний ответил: «Сравнительное преимущество». Что это за теория, и почему она оправдывает осторожное мнение Питера о ценах на недвижимость?

Термин сравнительное преимущество , впервые предложенный экономистом Давидом Рикардо в XIX веке, означает: мы (как страны, так и отдельные люди) больше всего заработаем, если сосредоточимся на том, что умеем делать лучше всего [133] Ricardo D. On the Principles of Political Economy and Taxation. — London: John Murray , 1817.

. В своем знаменитом экономическом учебнике профессор Николас Грег Мэнкью (которого мы уже упоминали в нашей книге, и вскоре опять это сделаем) спрашивает, следует ли выдающемуся игроку в гольф Тайгеру Вудсу косить свой собственный газон [134] Mankiw N.G. Principles of Economics, 2 nd ed. — Fort Worth, TX: Harcourt College Publishers , 2001.

. Как утверждает теория сравнительного преимущества, Тайгеру Вудсу, даже обладай он абсолютным преимуществом (т. е. будь он лучше всех остальных) в косьбе газонов, все равно надо проводить свое время в гольф-клубе с клюшкой в руках, но никак не с газонокосилкой.

Мой излюбленный пример неспособности понять сравнительное преимущество я почерпнул из статьи 1979 года, написанной Джеймсом Фоллоузом о президенте Джимми Картере. Мистер Фоллоуз работал в Белом доме и иногда через секретаря президента Картера бронировал для себя время игры на частных теннисных кортах. По утверждению автора статьи, президент Картер лично составлял расписание игр на кортах Белого дома. Процедуру запроса теннисного времени Фоллоуз описывает так: «Я всегда оставлял интервалы, в которых он [президент] мог пометить «Да» или «Нет»; Картер принимал решение, подписывал его «Дж.» и отсылал мое заявление назад» [135] Fallows J. The Passionless Presidency: The Trouble with Jimmy Carter's Administration // The Atlantic Monthly. - 1979. - May

. (Правда, сам президент Картер отрицает всю эту историю.)

Интервал:

Закладка: