Терри Бернхем - Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках

- Название:Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках

- Автор:

- Жанр:

- Издательство:Издательство Эксмо

- Год:2008

- Город:Москва

- ISBN:978-5-699-24328-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Терри Бернхем - Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках краткое содержание

Книга способна перевернуть представление об экономике в целом и финансовом мире в частности как самых обычных людей, далеких от названных сфер, так и профессионалов. В ней раскрываются биологические причины иррационального поведения человека и объясняется их влияние на инвестиционные предпочтения. Автор дает конкретные практические советы о том, чем нужно руководствоваться при приобретении акций, облигаций, валюты, золота, недвижимости, получении кредитов и депозитов. Рекомендации помогут вам разбогатеть или по меньшей мере добиться материального благополучия.

Книга будет интересна всем, кто интересуется проблемами биржевой игры, и тем, кто хочет разобраться в особенностях человеческого поведения на фондовых и финансовых рынках, увидев их в необычном ракурсе.

Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Из теории сравнительного преимущества, да и просто здравого смысла, следует, что президент Картер, даже если его уникальное положение и позволяло ему составлять расписание игр на кортах, мог бы расходовать свое время эффективнее.

Какое отношение сравнительное преимущество имеет к ценам на недвижимость? Большинство людей не могут похвастать своей квалификацией в сфере недвижимости, однако каждый человек, как правило, профессионал в своей области, где и зарабатывает себе на жизнь. Где человек с большей вероятностью сделает деньги — в профессиональной сфере, которой занимается всю жизнь, или в деле, которому посвящает всего несколько часов в год?

Ответ столь же очевиден, как и то, что Тайгеру Вудсу не стоит самому косить свой газон, а Джимми Картеру — лично составлять расписание игр на теннисных кортах. Тем из нас, кто профессионально не занимаются недвижимостью, лучше зарабатывать в сфере, где мы эксперты, т. е. на нашей работе. Мы подошли к связи между загадочным высказыванием Питера и экономической теорией. Нам надо зарабатывать деньги там, где у нас есть сравнительное преимущество (на своей работе), а не там, где мы окажемся в положении сравнительных неофитов (в купле-продаже наших домов).

Интересно, а как Питер преуспел на своей работе и в инвестициях в недвижимость? Он получил результаты, прямо противоположные тем, которые следуют из теории сравнительного преимущества. Он добился значительных успехов на своей работе и еще больших — с покупкой квартиры. Его жилище резко выросло в цене, благодаря чему богатство Питера увеличилось на несколько миллионов долларов. Питер жил в собственном доме и там же заработал круглую сумму!

Из экономической теории и исторического опыта следует, что Питер был прав, стремясь жить в собственном доме, а деньги делать на своей непосредственной работе. Полученный же им фактический результат — Питер на недвижимости заработал даже больше, чем своей профессией — подобен тому, к которому приходят многие американцы.

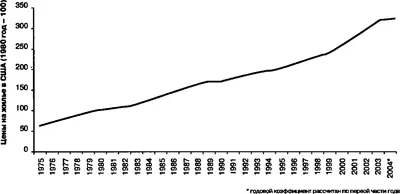

На самом деле жители США уже приучены извлекать финансовую выгоду из рынка жилья. Если фондовый рынок почти полдесятилетия топтался на месте, то цены на недвижимость устойчиво росли. Стоимость недвижимого имущества достигла абсолютного максимума как в долларовом выражении, так и в виде процента от нашего совокупного богатства [136] Управление федерального надзора за жилищными предприятиями, Федеральная резервная система США; см. также рис. 7.1 данной книги.

.

Можем ли мы продолжать жить в наших домах и при этом зарабатывать на них деньги? Иными словами, можем ли мы продолжать зарабатывать там, где у нас нет сравнительного преимущества? С другой стороны, возможна ли стабилизация или даже падение цен на жилье?

После очередной, на этот раз 2005 года, версии кинофильма «Кинг-Конг» (в котором одну из главных ролей — но не гигантской обезьяны — сыграл Джек Блэк) я задался вопросом: сколько нам ждать следующей битвы супермонстров на большом экране? В 1962 году Кинг-Конг победил Годзиллу, которая, в свою очередь, уничтожила многих других чудовищ. Возможно, больше всего зрителей удивило поражение Годзиллы от гусениц, рожденных гигантской бабочкой Мотра (или Мозура в японском оригинале).

Подобная — хотя и неизвестная широкой публике — битва гигантов произошла на рынке недвижимости штата Массачусетс в конце 1980-х годов. Сражались между собой всемирно известный гарвардский профессор экономики Грег Мэнкью и Фатима Мело, португальская иммигрантка без высшего образования. В соревновании по предсказанию цен на жилье на кого бы вы поставили?

В 1989 году профессор Мэнкью и Дэвид Вейл (в то время аспирант, а ныне тоже профессор) опубликовали статью, озаглавленную «Бэби-бум, бэби-крах и рынок жилья» [137] Mankiw N.G., Weil D.N. The Baby Boom, the Baby Bust, and the Housing Market // Regional Science and Urban Economic. — 1989. — 19. — P. 235–258.

. В ней двое уважаемых ученых сделали вывод, что «к 2007 году цены на жилье упадут на 47 %». И далее: «…в действительности цены на жилье вполне способны достичь минимального значения за последние 40 лет».

Ученый дуэт сделал свои прогнозы на основе избыточных эффектов предсказанного падения рынка недвижимости. Мэнкью и Вейл пишут: «Даже если цены на жилье упадут всего лишь на вдвое меньшую величину, чем следует из нашего уравнения, то и в таком случае это будет, вероятно, одно из крупнейших экономических событий ближайших двух десятилетий». По прогнозу двух профессионалов, существенно упавшие цены на жилье нанесут серьезный вред экономике.

Не очень далеко от Гарвардского университета наша молодая португальская иммигрантка Фатима мучалась сложным вопросом. Какой дом — маленький или более просторный — стоило покупать им с мужем? Их семья могла увеличиться, поэтому нужен был либо маленький дом для текущих потребностей, либо более просторный («с запасом») и, значит, более дорогой. Фатима уговаривала мужа, что им следует купить максимально просторное по их средствам жилище.

Она предположила, что цены на жилье вырастут (к ее счастью, она никогда не училась экономике). В таком случае, чем большие инвестиции сделать в недвижимость сегодня, тем на большую прибыль можно рассчитывать в будущем. По мнению Фатимы, стоило рискнуть, и ей удалось убедить в этом мужа. Молодая пара использовала на покупку дома все свои сбережения и максимальный кредит, который ей удалось взять в банке. Они сыграли по-крупному в надежде, что рост рынка недвижимости принесет им деньги.

Так чей же прогноз цен на жилье оказался правильным — знатоков ученых книг с их сложными математическими уравнениями или прошедшей «уличные» университеты бесстрашной иммигрантки Фатимы, рискнувшей всем состоянием своей семьи? Ответ показан на рис. 9.1. Цены на жилье в США значительно выросли. Ценовой индекс рассчитан через повторные продажи одной и той же недвижимости. Это идеальный критерий, поскольку сравнивает яблоки с яблоками и точно отслеживает колебания цен на жилье.

Рис. 9.1. Рост цен на жилье в США. Управление федерального надзора за жилищными предприятиями

Два профессора, учтя инфляцию, спрогнозировали 47 %-е падение цен на недвижимость. Но в реальности цены на жилье — даже с учетом инфляции — существенно выросли.

Профессора оказались правы с точностью до наоборот.

Более того, они спрогнозировали, что падение цен на недвижимость затормозит развитие экономики. И опять-таки произошло обратное: рост стоимости жилья способствовал росту благосостояния нации и поддержал экономику в тот период, когда акции стояли на месте.

Читать дальшеИнтервал:

Закладка: