Владимир Савенок - Инвестировать – это просто. Руководство по эффективному управлению капиталом

- Название:Инвестировать – это просто. Руководство по эффективному управлению капиталом

- Автор:

- Жанр:

- Издательство:МаннИвановФерберc6375fab-68f1-102b-94c2-fc330996d25d

- Год:2012

- Город:Москва

- ISBN:978-5-91657-435-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Савенок - Инвестировать – это просто. Руководство по эффективному управлению капиталом краткое содержание

Эта книга для тех, у кого есть свободные денежные средства, – и для тех, у кого они должны появиться вот-вот.

Как грамотно распорядиться ими, чтобы ваши деньги росли быстрее рынка, работали на вас, обеспечили вам безбедную жизнь в старости (или тогда, когда вы захотите «выйти на пенсию»)?

Автор этой книги (в предыдущей редакции выходившей под названием «Ваши деньги должны работать») – ведущий эксперт по управлению личными финансами – дает подробный обзор всевозможных способов выгодного инвестирования для частного лица. Рассмотрены три вида сбалансированных портфелей – консервативный, умеренный и агрессивный, – примерами для которых послужили реальные жизненные ситуации людей с разным отношением к финансовому риску.

Книга будет полезна бизнесмену, предпринимателю, финансовому и инвестиционному консультанту, частному инвестору.

Инвестировать – это просто. Руководство по эффективному управлению капиталом - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

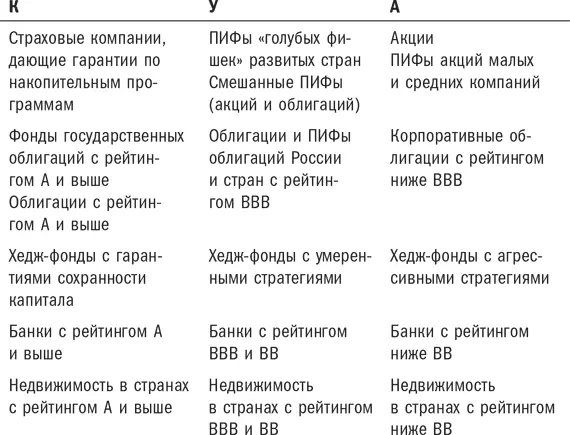

Давайте подведем небольшой итог сказанному выше и попытаемся составить небольшие списки К-, У– и А-инструментов ( табл. 4 ).

Табл. 4. Консервативные, умеренные и агрессивные инструменты

Возможно, я не все здесь учел, но и этого краткого списка хватит, чтобы у вас было представление об инвестиционных инструментах категорий К, У и А.

Перед тем как начать работу над портфелем клиента, я всегда задаю вопрос, как он сам хотел бы распределить свои активы по рискам. Другими словами, какую долю капитала он хотел бы инвестировать консервативно, какую – умеренно и какую – агрессивно. Константин, Ульяна и Александр тоже ответили на данный вопрос. Ответили по-разному (что и понятно).

К.: «Я хотел бы инвестировать все 100 % консервативно: на пенсии я не хочу рисковать своим капиталом».

У.: «Меня интересует высокая доходность, но я не хочу сильно рисковать. В то же время я не хочу инвестировать бо́льшую долю консервативно. Давайте сделаем такое распределение: К – 40 %; У – 60 %; А – 0 %.

А.: «Все 100 % – агрессивно. Однозначно! Мне нужен адреналин, и я чувствую, что рынки еще долго будут идти вверх. С чего бы им падать, когда экономика так прет?»

Забегая вперед, скажу, что после 2008 года Александр несколько поостыл и изменил свое мнение относительно распределения активов по рискам.

Из всех троих труднее всего было переубедить Александра. Я на исторических примерах показывал ему, что может случиться с фондовым рынком и недвижимостью:

– Александр, как вы думаете, сколько процентов капитала вы потеряли бы, если бы инвестировали 100 % капитала агрессивно на зарубежных рынках в 1999 году?

– Может быть, 20 %. Вряд ли больше, – ответил, немного подумав, Александр.

– Нет, Александр. 25 % вы могли бы потерять за один день – именно настолько упал индекс Доу-Джонса в октябре 1987 года. А если бы вы вложили свой капитал в бурно развивающиеся акции интернет-компаний в 1999 году, вы могли бы потерять более 90 % капитала. С 1999 по 2003 год акции одной из самых крупных интернет-компаний – Yahoo! – упали на 95 %, а многие игроки вообще исчезли с этого рынка.

– Нет, мне такие потери, конечно, не нужны. Но ведь российский рынок-то растет, и растет хорошо [20]. Только ленивый не делает деньги на нем. И я не вижу причин, по которым он может упасть.

– В 1999 году очень многие инвесторы тоже не видели никаких причин. То, что вы не видите причин, не значит, что рынок не может упасть. Я предлагаю сделать так. Значительную часть вашего капитала вы действительно можете инвестировать агрессивно, в том числе в отдельные акции, которые можете купить через брокера. Но, на мой взгляд, в вашем портфеле обязательно должны быть и умеренные, и немного консервативных активов. Поэтому я предлагаю вам следующую структуру рисков: К – 15 %, У – 35 %, А – 50 %. Посидим в такой структуре пару лет, а дальше посмотрим, что делать.

В конце концов Александр согласился с данной структурой, что помогло в будущем удержать его портфель от глубокого падения во время мирового финансового кризиса.

4.2. Выбор инструментов для портфелей Константина, Ульяны и Александра

– Жить хорошо!

– А хорошо жить – еще лучше!

Из кинофильма «Кавказская пленница»Мы с вами все ближе и ближе к развязке – к построению портфелей трех героев, первые буквы имен которых по странной случайности совпадают с первыми буквами трех видов рыночного риска. Давайте вместе с вами определим, какие инструменты включить в портфели Константина, Ульяны и Александра. Но прежде чем перейти к конкретным инструментам, я покажу, на какой структуре портфеля остановился каждый из героев.

Константин

Первоначальное пожелание по структуре портфеля было таким: 100 % инвестировать консервативно.

Я предложил Константину несколько иную структуру портфеля по рискам: К – 60 %; У – 30 %; А – 10 %.

Портфель с такой структурой активов – консервативный портфель.

Держать 100 % капитала в консервативных активах не совсем разумно. Статистика показывает, что риски портфеля со 100 % облигаций выше, чем риски портфеля, включающего в себя 20 % акций; таким образом, структура К– и У-активов в соотношении 80 к 20 является очень консервативной.

Я предложил Константину добавить в портфель еще немного риска, так как считаю, что предложенная мною структура вполне обеспечит его желаемым пассивным доходом и сохранит его капитал. Некоторым умеренным и агрессивным фондам, которые можно купить на пенсии, вполне под силу обеспечить инвестора доходом не только от роста цен, но и от выплачиваемых дивидендов.

После недолгого обсуждения Константин согласился с данной структурой, тем более что доля К-активов вполне соответствует его возрастным критериям. (Мы уже говорили в главе I, что доля облигаций в вашем портфеле должна быть приблизительно равна вашему возрасту. Значит, для Константина в его 55 лет доля консервативных активов в размере 60 % даже больше того, что рекомендуют аналитики.)

Структура по валютам, которую хотел бы иметь Константин, выглядела так: доллары США – 20 %; евро – 30 %; рубли – 50 %.

Но я не рекомендовал Константину держать 50 % в рублях. Даже если вы собираетесь проводить много времени в России и ваши основные расходы будут в рублях, все равно стоит застраховаться от валютных рисков, так как курс рубля пока полностью зависит от цен на нефть и газ. Поэтому я предложил Константину более сбалансированную структуру портфеля, включив в него еще одну дополнительную валюту – швейцарский франк: доллары США – 40 %; евро – 40 %; швейцарский франк – 10 %; рубль – 10 %.

Константин не возражал.

Таким образом, мы определились по структуре портфеля, и сейчас предстояло подобрать из списка инструментов те, что подходят Константину по рискам и по валютам.

Консервативные инструменты для Константина:

– страховая компания Fortuna Life Insurance (Лихтенштейн). Как вы помните, в главе I я уже писал об этом инструменте для Константина. Договор пенсионного страхования позволит ему иметь гарантированную пенсию, размер которой может стать выше гарантированного компанией, если фонды, в которые будут инвестированы его средства, покажут более высокую доходность;

– фонды облигаций развитых и развивающихся стран;

– облигации с рейтингом А;

– недвижимость для сдачи в аренду в развитой стране.

Умеренные инструменты для Константина:

– акции Уоррена Баффета (точнее, его компании Berkshire Hathaway);

– хедж-фонд, осуществляющий регулярные выплаты инвестору (income hedge fund);

– индексный фонд «голубых фишек» развитых стран (ETF);

Читать дальшеИнтервал:

Закладка: