Владимир Савенок - Инвестировать – это просто. Руководство по эффективному управлению капиталом

- Название:Инвестировать – это просто. Руководство по эффективному управлению капиталом

- Автор:

- Жанр:

- Издательство:МаннИвановФерберc6375fab-68f1-102b-94c2-fc330996d25d

- Год:2012

- Город:Москва

- ISBN:978-5-91657-435-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Савенок - Инвестировать – это просто. Руководство по эффективному управлению капиталом краткое содержание

Эта книга для тех, у кого есть свободные денежные средства, – и для тех, у кого они должны появиться вот-вот.

Как грамотно распорядиться ими, чтобы ваши деньги росли быстрее рынка, работали на вас, обеспечили вам безбедную жизнь в старости (или тогда, когда вы захотите «выйти на пенсию»)?

Автор этой книги (в предыдущей редакции выходившей под названием «Ваши деньги должны работать») – ведущий эксперт по управлению личными финансами – дает подробный обзор всевозможных способов выгодного инвестирования для частного лица. Рассмотрены три вида сбалансированных портфелей – консервативный, умеренный и агрессивный, – примерами для которых послужили реальные жизненные ситуации людей с разным отношением к финансовому риску.

Книга будет полезна бизнесмену, предпринимателю, финансовому и инвестиционному консультанту, частному инвестору.

Инвестировать – это просто. Руководство по эффективному управлению капиталом - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

3. Недвижимость в Англии. Константин купил недвижимость в Англии (несколько комнат в студенческом общежитии) и тут же передал их в управление управляющей компании, которая ежемесячно переводит на счет Константина сумму из расчета 5 % годовых, то есть приблизительно 2100 евро. Никаких забот об уходе за своей недвижимостью, о ремонте и прочем: всем этим занимается управляющая компания – то, что нужно пенсионеру!

4. Российские банки . В банках Константин открыл депозитные счета в рублях, а также через них (через банки) купил облигации «Газпрома».

Таким образом, на счета Константина стекаются суммы пассивного дохода из разных источников:

3250 евро в месяц – из страховой компании Fortuna;

16 250 долларов в месяц – из страховой компании Generali;

2100 евро в месяц – от рентной недвижимости;

100 000 рублей в месяц – из российских активов.

Итого – приблизительно 27 000 долларов в месяц.

Если бы Константин решил забирать из Generali не 6,5 %, а все 7,08 % (планируемый доход от инвестиций), ежемесячно он получал бы 29 000 долларов.

Как выбирались фонды для инвестирования.Здесь были использованы несколько критериев.

1. Фонды и ценные бумаги, выплачивающие дивиденды и купоны инвестору. Это один из основных принципов-, так как пребывающему на пенсии инвестору не нужно, чтобы его доход реинвестировался. Пришла пора пользоваться этими деньгами самому, и этому критерию удовлетворяют все фонды и ценные бумаги, за исключением двух:

– фонда золота SPDR Gold Trust (GLD);

– хедж-фонда Man AHL Diversified.

2. Фонды, показывающие доходность выше соответствующих индексов. Templeton Global Bond – один из таких фондов, и его мы включаем практически в каждый инвестиционный портфель.

3. Фонды с низкими комиссиями за управление (мы бережем деньги наших клиентов). По этому критерию никто не сравнится с ETFs. Именно поэтому вы видите их так много в данном портфеле:

– индексный фонд Vanguard Total World Stock;

– фонд недвижимости Vanguard REIT ETF;

– SPDR Gold Trust;

– iShares iBoxx $ High Yield Corporate Bond.

4. Хедж-фонды с низкой волатильностью, способные показывать положительные результаты при разных движениях рынка. Здесь я выбрал два хедж-фонда (причем один из них выплачивает ежеквартальные суммы инвесторам, то есть он фактически и создан для пенсионеров):

– Man AHL Income – фонд, выплачивающий ежеквартально суммы из расчета 8 % годовых;

– хедж-фонд Man AHL Diversified – в отличие от предыдущего этот фонд является агрессивным, к тому же это один из немногих фондов, инвестирующих в швейцарских франках.

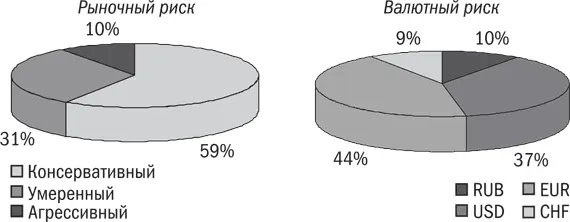

Какие риски несет портфель.Взгляните сами на эти красивые диаграммы-пироги ( рис. 20 ). Не думаю, что здесь нужны какие-либо комментарии – очевидно, что все риски сбалансированы.

Рис. 20. Риски консервативного портфеля Константина

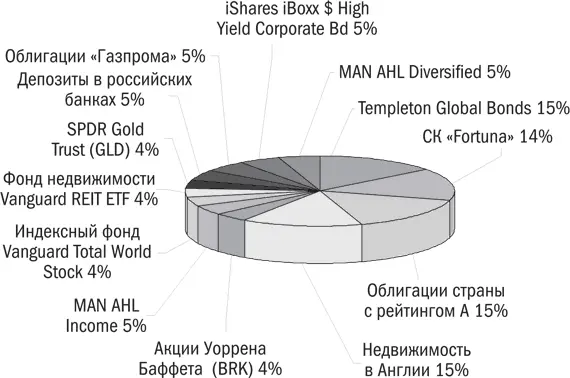

А теперь я еще раз покажу – на этот раз на диаграмме, – каким получился портфель Константина ( рис. 21 ).

Рис. 21. Структура консервативного пенсионного портфеля Константина

Перейдем к следующему инвестиционному портфелю, на этот раз не такому консервативному, как у Константина.

Ульяна

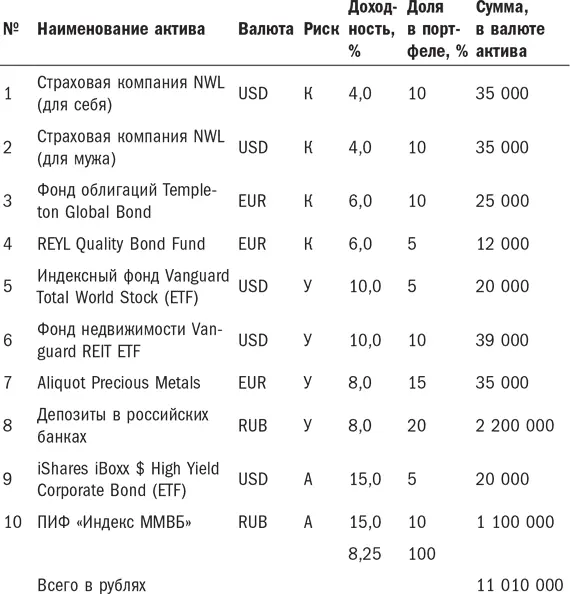

Этот портфель ( табл. 7 ) разработан для суммы в 11 миллионов рублей. Планируемая средняя доходность – 8,25 %.

Табл. 7. Структура умеренного портфеля Ульяны

Я считаю, что подобная консервативная оценка – это тот минимум, который должна получать Ульяна. Обратите внимание-, что доходность по банковским депозитам я поставил на уровне 8 % годовых: хотя на сегодняшний день вполне возможно получить больший процент, но в дальнейшем ставки по депозитам обязательно должны снизиться.

Как осуществлялось инвестирование

1. Страховая компания National Western Life (NWL). В этой компании Ульяна и ее муж открыли накопительную страховую программу со страховой защитой 300 000 долларов на каждого. Ежегодные взносы составляют 2750 долларов для Ульяны и 3000 долларов для ее мужа. Из таблицы вы можете заметить, что Ульяна перевела на полисы не по 3000, а по 35 000 долларов. Я дал ей такую рекомендацию, поскольку считаю, что оплата взносов на несколько лет вперед (в данном случае – почти на пятнадцать) позволит, во-первых, избавить себя от ежегодных напоминаний о том, что нужно делать очередные взносы, и, во-вторых, даст возможность инвестированному капиталу расти. Как видите, этот актив (NWL) используется в портфеле Ульяны как консервативный.

2. Страховая компания Generali International (Guernsey). Как и в случае с Константином, эту компанию мы использовали в качестве брокера, через которого были приобретены все фонды и ценные бумаги (за исключением российского ПИФа). Не буду еще раз повторять, почему для долгосрочного инвестирования мы используем этот метод.

3. Российские банки. В банках Ульяна открыла депозитные счета в рублях.

4. УК «ВТБ» . В этой компании Ульяна купила паи индексного ПИФа «Индекс ММВБ».

Как выбирались фонды для инвестирования.Здесь были использованы в основном те же критерии выбора фондов, что и выше, за исключением того, что Ульяне (в отличие от Константина) пока не нужен пассивный доход, поэтому большинство выбранных фондов дивиденды клиентам не выплачивают, а реинвестируют их обратно в те же фонды.

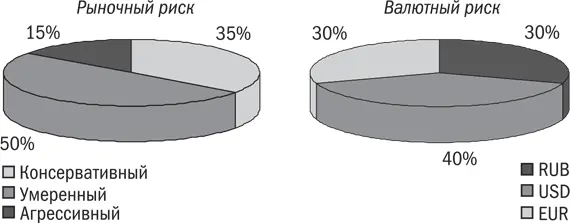

Какие риски несет портфель.Снова демонстрирую вам диаграммы, показывающие риски данного портфеля ( рис. 22 ).

Рис. 22. Риски умеренного портфеля Ульяны

Заметили, на что похожа диаграмма «Валютный риск»? Правильно, на эмблему «Мерседеса»! Можно сделать вывод, что она является эталоном баланса рисков, не так ли?

Единственный момент, который я хотел бы прокомментировать, – почему доля долларовых активов в портфеле больше, чем было запланировано изначально (40 % вместо 35 %) в ущерб доли активов в евро.

Независимо от того, что валютой того или иного фонда является, например, доллар, важно, куда фонд инвестирует средства клиентов. Например, фонд Vanguard Total World Stock большую часть денег инвестирует в акции американских компаний (более 45 %), около 35 % – в акции европейских компаний, а остальную часть средств – в акции компаний самых разных стран. Естественно, что при покупке акций европейских компаний фонд как бы продает доллары, покупает евро и далее покупает акции. Таким образом, можно смело предположить, что, купив паи данного фонда, вы инвестировали бо́льшую часть денег в долларах, чуть меньше – в евро, а остальное – в валютах других стран. На самом деле эти фонды (ETFs) не делают никаких конвертаций, однако изменения курсов валют всегда учитываются в цене пая или акции.

Читать дальшеИнтервал:

Закладка: