Кетти Лин - Дейтрейдинг на рынке Forex. Стратегии извлечения прибыли

- Название:Дейтрейдинг на рынке Forex. Стратегии извлечения прибыли

- Автор:

- Жанр:

- Издательство:Альпина Паблишерз

- Год:2011

- Город:Москва

- ISBN:ISBN 978-5-9614-1615-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Кетти Лин - Дейтрейдинг на рынке Forex. Стратегии извлечения прибыли краткое содержание

В книге рассказывается о технических и фундаментальных торговых стратегиях на валютном рынке, об основах торговли на Forex, о характеристиках валют, об инфраструктуре валютного рынка, о применении технического и фундаментального анализа. Автор книги — опытный трейдер — делится своими знаниями, предлагает реальные торговые стратегии, которые могут использовать и начинающие, и опытные трейдеры. Большое место в книге уделено ведущим валютам, наиболее важным экономическим показателям, которые влияют на движение валютного рынка.

Дейтрейдинг на рынке Forex. Стратегии извлечения прибыли - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Взаимосвязи

Золото.Прежде чем анализировать отношения золота с товарными валютами, нужно понять связь между золотом и долларом США. Хотя США являются вторым по величине производителем золота в мире (после Южной Африки), рост цен на золото не приводит к повышению доллара. Фактически, когда доллар идет вниз, золото имеет тенденцию расти, и наоборот. Такое внешне нелогичное поведение является следствием отношения инвесторов к золоту. В периоды геополитической нестабильности трейдеры обычно уходят из доллара и обращаются к золоту как «безопасной гавани» для своих инвестиций. На самом деле многие трейдеры называют золото «антидолларом». Поэтому если доллар снижается, то золото растет по мере того, как настороженные инвесторы расстаются с падающими «зелеными» и вкладывают деньги в надежный биржевой товар. Валютные пары AUD/USD, NZD/USD и USD/CHF имеют тенденцию отражать движения золота особенно сильно, поскольку все эти иностранные валюты имеют значительную природную и политическую связь с драгоценным металлом.

Начнем с южной части Тихого океана.

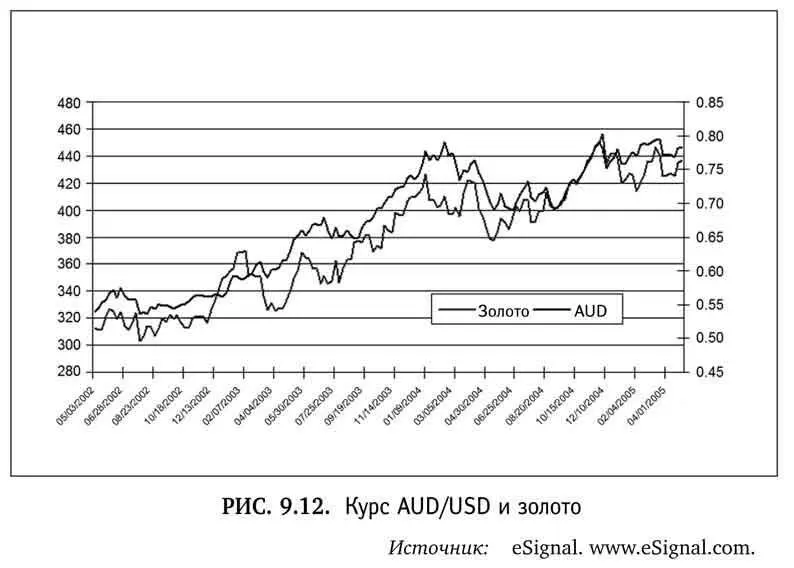

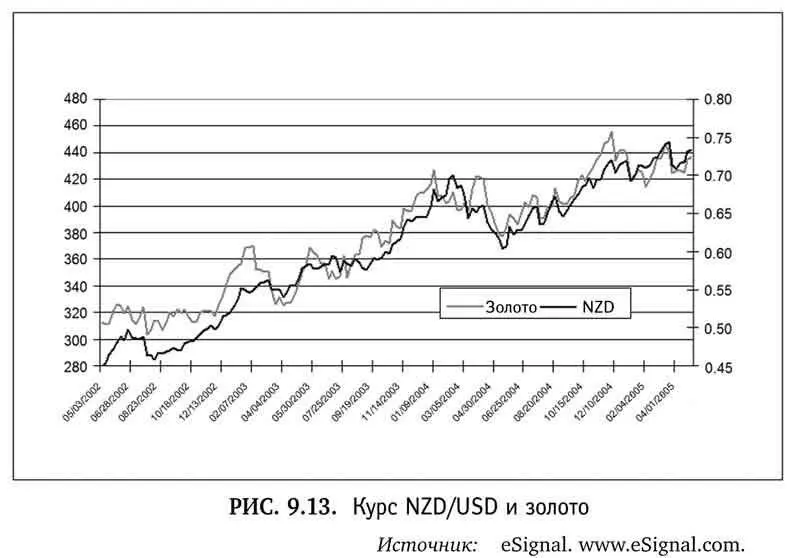

AUD/USD имеет очень сильную позитивную корреляцию (0,80) с золотом, как показано на рис. 9.12; следовательно, при повышении цены золота AUD/USD также имеет тенденцию к росту, поскольку повышается стоимость австралийского доллара против доллара США. Причина этого взаимоотношения в том, что Австралия является третьим по величине производителем золота в мире и ежегодно экспортирует этот драгоценный металл примерно на 5 млрд долл. Вследствие этого данная валютная пара улавливает влияние цен золота дважды. Если причиной роста цен является нестабильность, то это, вероятно, сигнализирует, что USD уже начал обесцениваться. После этого партнер по паре будет снижаться, поскольку импортерам золота потребуется больше австралийской валюты, чтобы покрыть растущие издержки. Новозеландский доллар имеет тенденцию идти тем же путем, что и AUD/USD, поскольку экономика Новой Зеландии очень тесно связана с экономикой Австралии. Корреляция этой пары с золотом также составляет около 0,80 (рис. 9.13).

СAD/USD имеет более сильную корреляцию с золотом (0,84), обусловленную в значительной степени теми же причинами, что и в отношении AUD: Канада является крупнейшим экспортером золота.

Валюта Швейцарии также имеет сильную связь с ценой золота. Однако корреляция пары CHF/USD с этим металлом на уровне 0,84 обусловлена иными причинами, нежели у NZD, AUD и САБ. В Швейцарии нет крупных месторождений золота, как в Австралии или Канаде, следовательно, она не является заметным экспортером этого металла. Однако швейцарский франк является одной из немногих ведущих валют, которые все еще привержены золотому стандарту: 25% банкнот Швейцарии обеспечены золотым запасом. Эта прочная валютная база объясняет, почему CHF воспринимается как валюта «безопасной гавани» в нестабильные времена. В периоды геополитической неопределенности швейцарский франк имеет тенденцию к росту. Пример этого можно найти в период американской подготовки к войне в Ираке. Многие инвесторы изымали свои деньги из USD и активно инвестировали их в золото и CHF.

Таким образом, трейдер, который заметил восходящий тренд в цене золота (или других металлов — меди или никеля), возможно, поступит мудро, если откроет длинную позицию не по золоту, а по любой их четырех товарных валют. Интересным стимулом к открытию длинной позиции по AUD/USD, а не по золоту является уникальная возможность выразить тот же взгляд на рынок, но при этом заработать еще и на позиционной сделке. Обычно золото является также надежным индикатором общей картины на рынке металлов.

Нефть.Нефтяные цены оказывают огромное влияние на мировую экономику, затрагивая как потребителей, так и производителей. Поэтому корреляция между этим биржевым товаром и валютными курсами значительно более сложная и менее стабильная, чем у золота. На самом деле из всех биржевых валют только САD имеет некоторое подобие связи с нефтяными ценами.

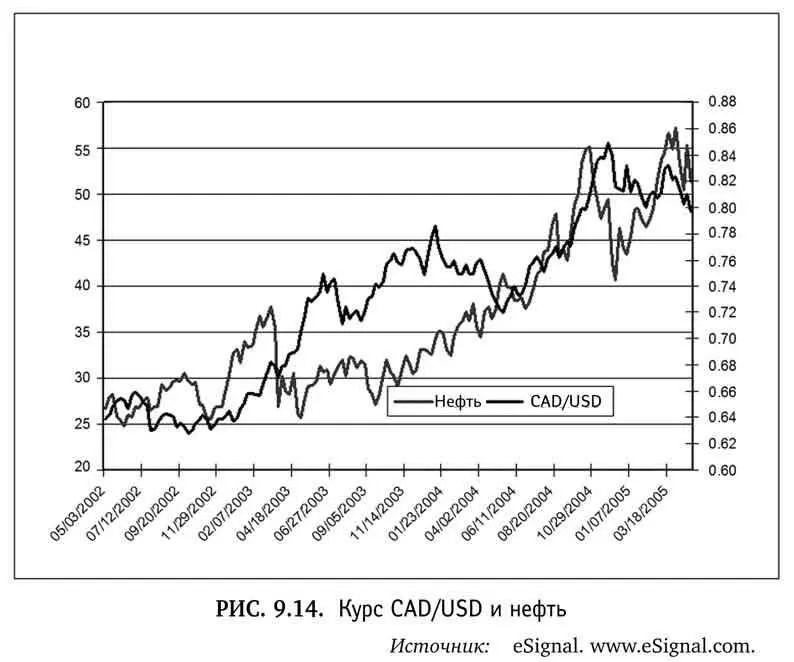

USD/CAD имеет корреляцию -0,4, и этот довольно слабый показатель указывает на то, что подъем нефтяных цен приводит к росту канадского доллара далеко не всегда.

Во второй половине 2004 г. и первой половине 2005 г. эта корреляция была гораздо сильнее. Хотя Канада занимает 14-е место по производству нефти в мире, влияние нефти на ее экономику гораздо больше, чем влияние золота. Цены золота влияют не на все отрасли, а нефтяные цены, несомненно, на все. Проблемы Канады обусловлены ее холодным климатом, который большую часть года создает значительный спрос на топочный мазут. Более того, Канада весьма восприимчива к ухудшению внешнеэкономических условий вследствие сильной зависимости от экспорта. Поэтому нефть оказывает очень смешанное влияние на канадский доллар. Большая часть этого влияния зависит от того, как потребительский спрос в США реагирует на повышение нефтяных цен. Экономика Канады тесно связана с южным соседом, поскольку 85% канадского экспорта направляется в США.

Торговые возможности

Теперь, когда связь объяснена, есть два способа ее использовать. Посмотрев на рис. 9.12, 9.13 и 9.14, вы можете увидеть, что в целом цены биржевых товаров являются опережающими индикаторами для валютных курсов. Это особенно очевидно во взаимосвязи NZD/USD-золото на рис. 9.13 и СЛО/USD-нефть на рис. 9.14. Поэтому трейдеры товарного блока могут отслеживать цены золота и нефти для предсказания движения валютных пар. Второй способ использовать эту связь: выразить тот же взгляд на рынок посредством иных инструментов, что позволяет немного диверсифицировать риск даже при высокой корреляции. На самом деле есть одно ключевое преимущество в выражении взгляда через валюты, а не через биржевые товары: трейдеры могут зарабатывать процент на свои позиции за счет процентного дифференциала между двумя странами, в то время как фьючерсные позиции по золоту и нефти такой возможности не дают.

Облигационный спред как опережающий индикатор валютного рынка

Любой трейдер может подтвердить, что процентные ставки являются неотъемлемой частью инвестиционных решений и могут определять движение рынка. После данных по безработице, решения FOMC о процентных ставках являются второй по важности новостью, приводящей в движение валютные рынки. Изменение процентных ставок оказывает не только краткосрочное влияние, но и имеют долговременные последствия для валютных рынков. Решение одного из центральных банков по процентным ставкам может влиять на разные валютные пары на взаимосвязанном рынке FX. Различия в доходности, например, LIBOR и 10-летних облигаций можно использовать в качестве опережающих индикаторов движения валют. В валютной торговле процентным дифференциалом называется разность между процентными ставками по базовой валюте (первой в паре) и котируемой валюте (второй в паре). Каждый день в 17:00 по стандартному восточному времени при дневном закрытии валютных рынков выплачиваются либо получаются деньги, покрывающие разницу в процентных ставках. Понимание связи между процентными дифференциалами и валютными парами может приносить прибыль. Наряду с решениями центральных банков по ставкам овернайт, очень важны для движения валютных пар ожидаемые будущие ставки овернайт и ожидаемое время изменения процентных ставок. Причина этого в том, что большинство международных инвесторов стремится к доходности. Крупные инвестиционные банки, хеджевые фонды и институциональные инвесторы выходят на глобальные рынки с определенным расчетом, и они постоянно переводят средства из низкодоходных активов в высокодоходные.

Читать дальшеИнтервал:

Закладка: