Кетти Лин - Дейтрейдинг на рынке Forex. Стратегии извлечения прибыли

- Название:Дейтрейдинг на рынке Forex. Стратегии извлечения прибыли

- Автор:

- Жанр:

- Издательство:Альпина Паблишерз

- Год:2011

- Город:Москва

- ISBN:ISBN 978-5-9614-1615-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Кетти Лин - Дейтрейдинг на рынке Forex. Стратегии извлечения прибыли краткое содержание

В книге рассказывается о технических и фундаментальных торговых стратегиях на валютном рынке, об основах торговли на Forex, о характеристиках валют, об инфраструктуре валютного рынка, о применении технического и фундаментального анализа. Автор книги — опытный трейдер — делится своими знаниями, предлагает реальные торговые стратегии, которые могут использовать и начинающие, и опытные трейдеры. Большое место в книге уделено ведущим валютам, наиболее важным экономическим показателям, которые влияют на движение валютного рынка.

Дейтрейдинг на рынке Forex. Стратегии извлечения прибыли - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В первом примере (рис. 9.23) японское правительство 19 мая 2003 г. вышло на рынок и купило доллары США, продав 1,04 трлн иен (приблизительно 9 млрд долл. США).

Интервенция произошла примерно в 7:00 по стандартному восточному времени. До нее USD/JPY торговался по 115,20. За первую минуту после интервенции цены выросли на 30 пунктов. В 7:30 USD/JPY был уже на 100 пунктов выше, в 14:30 USD/JPY — на 220 пунктов выше. В целом, интервенция привела к движениям рынка примерно на 100-200 пунктов. Торговля на стороне интервенции может быть очень прибыльной (хотя и рискованной), даже если в итоге цены разворачиваются.

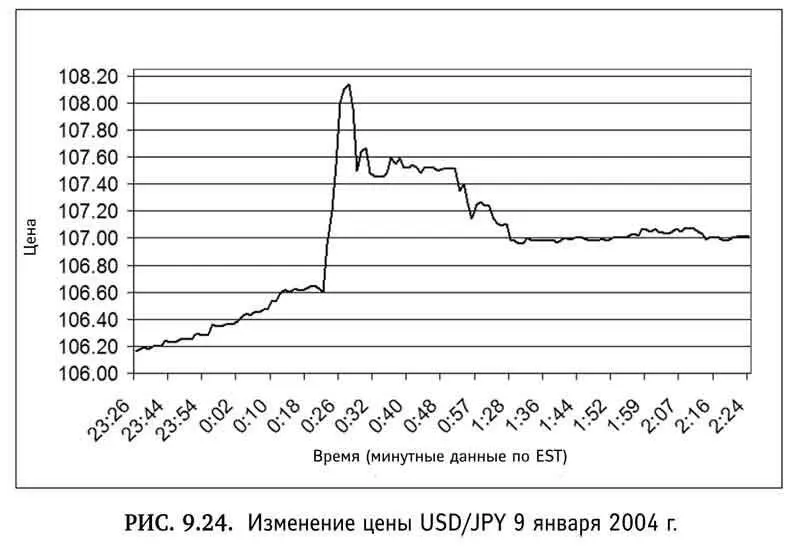

Второй пример USD/JPY (рис. 9.24) показывает, как трейдер мог оказаться на стороне интервенции и получить прибыль, хотя цены в тот же день развернулись.

9 января 2004 г. японское правительство вышло на рынок, чтобы купить доллары и продать 1,664 трлн иен (приблизительно 15 млрд долл. США). До интервенции USD/JPY торговался около 106,60. Когда Банк Японии вышел на рынок в 12:22 по стандартному восточному времени, цены выросли на 35 пунктов. Спустя три минуты USD/JPY был уже на 100 пунктов выше, через пять минут USD/JPY сделал пик на 150 пунктов выше уровня, предшествовавшего интервенции. Спустя полчаса USD/JPY все еще находился на 100 пунктов выше цены на 12:22. Хотя впоследствии цены вернулись к 106,60, для тех, кто следил за рынком, движение в том же направлении во время интервенции было бы прибыльным.

Здесь главное не жадничать, поскольку USD/JPY вполне может развернуться, если рынок решит, что в данном случае фундаментальные факторы действительно поддерживают более сильную иену и более слабый доллар, а японское правительство просто замедляет неизбежное падение или ведет проигрышную битву. Если поставить твердую задачу, например взять 100 пунктов прибыли (из движения на 150-200 пунктов) или использовать очень краткосрочный внутридневной следящий стоп 15-20 пунктов, то это поможет запереть прибыль.

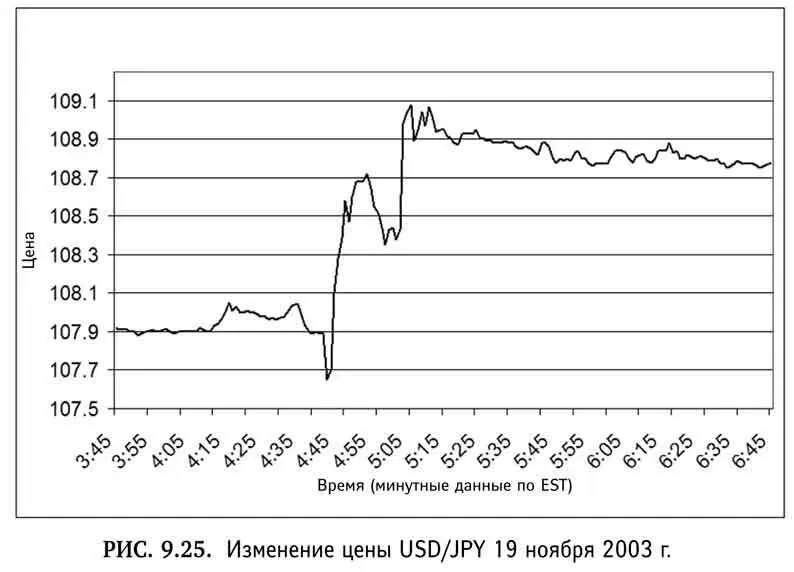

Последний пример японской интервенции (рис. 9.25) относится к 19 ноября 2003 г., когда Банк Японии продал доллары и купил 948 млрд иен (приблизительно 8 млрд долл. США).

До интервенции USD/JPY торговался примерно по 107,90 и снизился до 107,65. Когда Банк Японии вышел на рынки в 4:45 по стандартному восточному времени, менее чем за минуту USD/JPY вырос на 40 пунктов. Через 10 минут USD/JPY торговался на 100 пунктов выше — по 108,65. Спустя 20 минут после интервенции USD/JPY торговался на 150 пунктов выше уровня, который был до интервенции.

Еврозона

Япония не единственная крупная страна, проводившая интервенции в свою валюту в последние годы. Европейский центральный банк также выходил на рынок, чтобы купить евро в 2000 г., когда единая валюта упала с 90 до 84 центов. В январе 1999 г., когда был введен евро, он оценивался в 1,17 по отношению к доллару США. В условиях резкого снижения единой валюты Европейский центральный банк убедил США, Японию, Великобританию и Канаду объединить усилия и провести скоординированную интервенцию, чтобы впервые поддержать евро. Еврозона была обеспокоена, что у рынка не было уверенности в новой валюте, и опасалась, что снижение курса евро повысит затраты региона на импорт нефти. Учитывая, что в этот период цены энергоносителей достигли 10-летних максимумов, сильная зависимость Европы от импорта нефти требовала укрепления единой валюты. США согласились на интервенцию, поскольку покупка евро и продажа доллара помогла бы повысить стоимость европейского импорта и финансировать растущий торговый дефицит США. Токио присоединился к интервенции, поскольку его стало беспокоить, что слабеющий евро создает угрозу экспорту самой Японии. Хотя ЕЦБ не публиковал деталей о масштабах интервенции, ФРС США сообщала о покупке 1,5 млрд евро против доллара по поручению ЕЦБ. Хотя сама интервенция застала рынок врасплох, ЕЦБ предупреждал рынок о ее возможности в выступлениях представителей ЕЦБ и Европейского Союза . Это давало трейдерам возможность закупить евро в преддверии интервенции или избегать коротких позиций по EUR/USD.

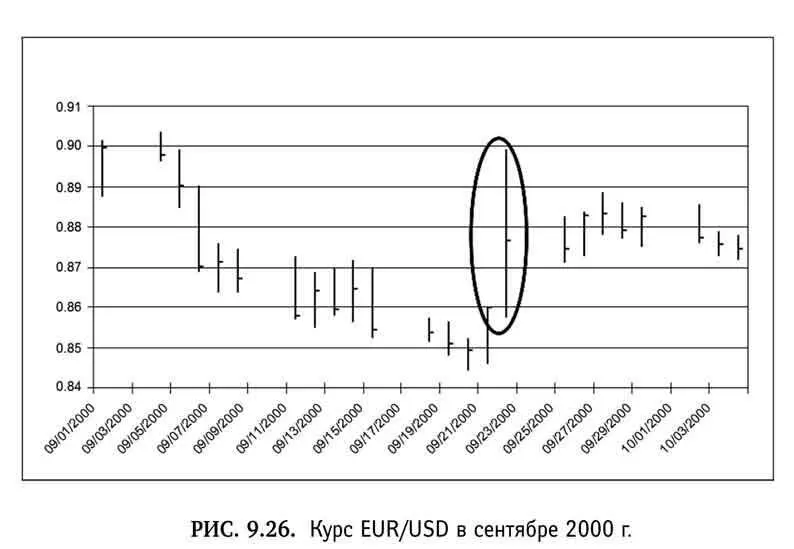

На рис. 9.26 показано поведение цены EUR/USD в день интервенции.

К сожалению, у нас нет минутных данных за столь отдаленный период, как сентябрь 2000 г., но на дневном графике можно видеть, что в день, когда ЕЦБ провел с помощью своих торговых партнеров интервенцию в евро (22 сентября 2000 г.), EUR/USD имела диапазон от минимума к максимуму свыше 400 пунктов.

Хотя интервенции происходят нечасто, это очень важная фундаментальная торговая стратегия, поскольку всякий раз, когда случается интервенция, движение цен оказывается значительным.

Трейдерам можно дать следующие рекомендации относительно интервенции.

1. Участвуйте в интервенции. Рассматривайте разнообразные предупреждения представителей центрального банка как сигнал о возможной интервенции, невидимый «пол», созданный японским правительством, дал быкам USD/JPY много возможностей подобрать краткосрочные впадины.

2. Избегайте торговать против интервенции. Среди нас всегда будут контрарианцы, но торговля против интервенции, иногда прибыльная, сопряжена с очень большим риском. Одна интервенция со стороны центрального банка легко может спровоцировать резкое движение на 100-150 пунктов (и более) в валютной паре, срыв стопов и нарастание рывка.

3. Используйте стопы, когда есть риск интервенции. При 24-часовом характере рынка интервенция может произойти в любое время суток. Хотя стопы всегда следует ставить сразу после исполнения ордера на вход, наличие стопов становится более важным при значительном риске интервенции.

ГЛАВА 10

Описание и характеристики основных валютных пар

Все трейдеры должны хорошо понимать общие экономические характеристики каждой из наиболее торгуемых валют, чтобы знать, какие экономические показатели и факторы могут оказывать значительное влияние на их движение. Некоторые валюты имеют тенденцию следовать за товарными ценами, а другие могут двигаться совершенно иначе. Трейдеры должны понимать различие между ожидаемыми и фактическими цифрами.

Самое важное в интерпретации новости и ее влияния на валютные рынки — определить, ожидает ли рынок чего-то нового. Это называется «механизмом дисконтирования рынком». Корреляция между валютными рынками и новостями очень важна.

Читать дальшеИнтервал:

Закладка: