Андрей Могин - IPO от I до O. Пособие для финансовых директоров и инвестиционных аналитиков

- Название:IPO от I до O. Пособие для финансовых директоров и инвестиционных аналитиков

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2008

- Город:Москва

- ISBN:978-5-9614-0875-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Андрей Могин - IPO от I до O. Пособие для финансовых директоров и инвестиционных аналитиков краткое содержание

В новом, обновленном издании более по дробно рассмотрена роль депозитарных расписок, дана характеристика новому финансовому инструменту – российским депозитарным распискам. Читатель также найдет последнюю информацию по изменениям в требованиях ведущих фондовых бирж мира, сравнительную характеристику стоимости листинга на разных площадках, анализ условий размещения акций и особенностей регулирования торгов на российских альтернативных площадках.

Книга предназначена для финансовых директоров и консультантов, инвестиционных аналитиков и аудиторов, студентов и аспирантов университетов и финансовых академий.

IPO от I до O. Пособие для финансовых директоров и инвестиционных аналитиков - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

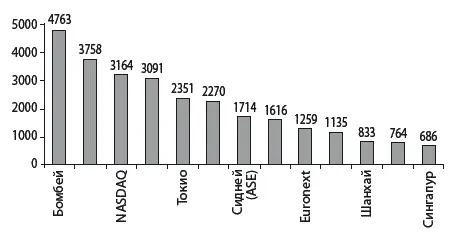

Рисунок 3.2

Количество компаний, прошедших листинг на крупнейших биржах мира

Источник : World Federation of Exchanges, 2006.

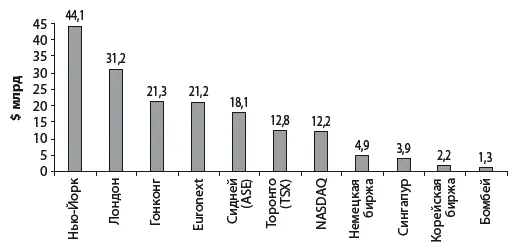

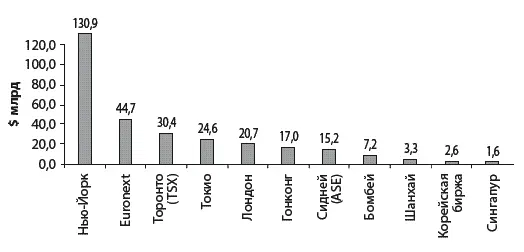

Рисунок 3.3

Капитал, привлеченный компаниями в ходе IPO в 2005 г.

Источник : World Federation of Exchanges, 2006.

Рисунок 3.4

Капитал, привлеченный компаниями в ходе SPO в 2005 г.

Источник: World Federation of Exchanges, 2006.

Таким образом, по капиталу, привлеченному в ходе первоначальных размещений, лидируют Нью-Йорк, Лондон и Гонконг. Вместе с тем в 2007 г., с объединением площадок NYSE-Euronext, наметилась тенденция оттока из Нью-Йорка крупных европейских эмитентов. Так, делистинг провела итальянская энергетическая компании Enel, еще раньше биржу покинули норвежская алюминиевая компания Norsk Hydro, германский химический концерн BASF, а также российский «Ростелеком». В начале 2008 г. NYSE планирует покинуть Air France-KLM, руководство корпорации объявило, что произведет делистинг, поскольку 95 % сделок по ее акциям проходит на бирже Euronext во французской столице. Компании объясняют делистинг неоправданно большими издержками на поддержание листинга акций.

По вторичным размещениям неоспоримым лидером является Нью-Йорк. Что касается европейской биржи Euronext, то значительное количество привлеченного в 2005 г. капитала объясняется приватизационными IPO французских инфраструктурных компаний, таких как Électricité de France, Gaz de France, Société des Autoroutes, Eutelsat SA, в совокупности составившими более $16 млрд.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Примечания

1

Jump ball – это конкурентная часть акций, из которой могут продавать (и соответственно получать оплату за продажи) все участники синдиката, по принципу «нашел клиента – продал». Но в реальности львиную долю акций все равно продает лид-менеджер (если только может все продать).

2

Подробнее см.: Гулькин П . Практическое пособие по первоначальному публичному предложению акций (IPO). – СПб.: Альпари СПб, 2002.

Интервал:

Закладка: