Кеннет Ли - Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Название:Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2016

- Город:Москва

- ISBN:978-5-9614-3129-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Кеннет Ли - Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО краткое содержание

Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Теперь оценивать компании мы можем четырьмя методами: с использованием денежного потока на акционерный капитал (дисконтирование дивидендов); денежного потока на капитал (модель дисконтированных денежных потоков DCF); экономической прибыли на акционерный капитал (остаточный доход); или экономической прибыли на капитал (модель добавленной экономической стоимости EVA TM). Собственный капитал компании может быть оценен либо дисконтированием свободного денежного потока, либо поправкой балансовой стоимости с учетом экономической прибыли. Точно так же можно поступить и с капиталом компании в целом. Используя любой из этих методов, мы получим одинаковый ответ, но все варианты зависят от данных финансовой отчетности компании. Они должны корректироваться с учетом динамики накопления капитала. Абсолютно неправильно утверждать, что дисконтирование денежных потоков освобождает нас от этой обязанности.

Замечание. Подчеркнем, что из неденежных статей расходов в числитель нашей оценочной модели не включаются амортизация материальных и нематериальных активов. В модели DСF денежный поток – это NOPAT (включая изменение инвестированного капитала) минус чистые инвестиции (капитальные затраты плюс изменение оборотного капитала минус износ и амортизация). В модели экономической прибыли NOPAT также учитывается изменение инвестированного капитала. Капитал, по которому рассчитываются расходы на капитал, растет за счет капитальных затрат и оборотного капитала и уменьшается за счет амортизации. Таким образом, все неденежные элементы, кроме амортизации, должны отражаться в величине денежного потока или прибыли, которые подлежат дисконтированию, или должны быть исключены из рассмотрения. Единственное различие между двумя моделями: в модели DCF амортизация является источником денег, а в модели экономической прибыли она сокращает будущие расходы на капитал.

Глава 2

Четыре десятилетия WACC

Введение в CAРM

1. Что означают в финансовом смысле риски и доходность?

2. Как инвесторы находят оптимальную комбинацию риска и доходности?

3. Как следует оценивать вложения в различные активы – отдельно или в составе портфеля, и почему это различие важно?

4. Как определяется ставка дисконтирования денежных потоков, генерируемых тем или иным активом?

5. Источниками финансирования компаний служат заимствования и акционерный капитал; как изменение соотношения между ними влияет на ставку дисконтирования, которую эффективный рынок применит к денежным потокам этих компаний?

Последний вопрос подробно исследовали Миллер и Модильяни. Поиск ответов на первые четыре вопроса привел к появлению модели CAPM (модели оценки стоимости активов). Развитие этого направления теории инвестиций связано с именами Марковица, Шарпа и Линтнера.

1. Риск и доходность

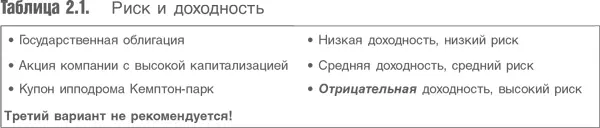

В табл. 2.1 приведены характеристики риска и доходности трех активов: государственной облигации, акции крупной компании и купона, удостоверяющего ставку на ипподроме. Нетрудно понять, что эти активы расположены по возрастанию степени риска. Возможно, менее ясно, что доходность третьего актива не положительная, а отрицательная.

Доходностью называется средняя ожидаемая доходность (среднее арифметическое) актива, которая учитывает все возможные результаты с весами, равными степени вероятности результата. Конечно, игрок на скачках имеет шансы, поставив на аутсайдера, получить большой выигрыш, но шансы эти чрезвычайно малы. Букмекеры зарабатывают именно на том, что устанавливают ставки таким образом, чтобы с большой вероятностью выплачивать в виде призов меньше, чем собирают в виде принятых ставок. Другими словами, ожидаемая доходность купона ставки на лошадь отрицательная, что, вероятно, не новость для читателей, игравших когда-либо на скачках.

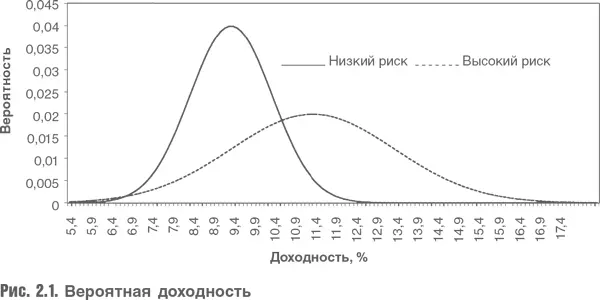

Итак, доходностью называется средняя ожидаемая доходность актива. Как можно количественно определить степень риска актива? Обычно принято определять ее как дисперсию возможных результатов. Степень риска инвестиций низкая, если результат известен или известно, что возможные результаты находятся в относительно узком диапазоне. Если множество результатов характеризуется большой неопределенностью, то степень риска инвестиций высокая. Распределение вероятностей для этих случаев показано на рис. 2.1.

Непрерывная кривая показывает все возможные результаты для инвестиций со средней ожидаемой доходностью 9 % и стандартным отклонением (мерой дисперсии исходов) 1 %. Пунктирная кривая показывает все возможные результаты для инвестиций со средней ожидаемой доходностью 11 % и стандартным отклонением 2 %.

Предполагается нормальное распределение вероятностей для обоих активов (что определяет вид кривой – в форме колокола). Такое предположение не всегда верно. Безусловно, иначе обстоит дело с доходностью купонов на скачках, для которых возможны только два результата: низкая вероятность большого выигрыша, если лошадь побеждает, и высокая вероятность потерять ставку, если лошадь не выиграет.

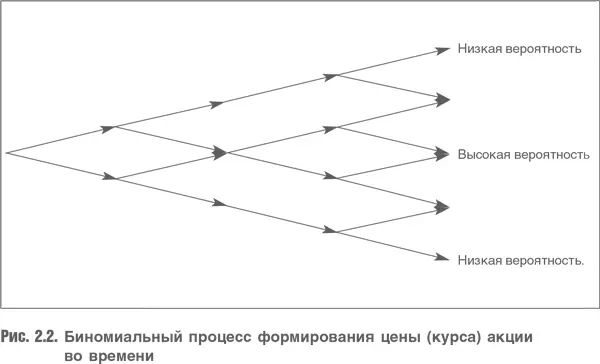

Предположение, что ожидаемая доходность имеет нормальное распределение, правомерно для активов, доходность которых складывается из малых положительных или отрицательных случайных приращений в течение продолжительной последовательности периодов, в каждом из которых вероятность выигрыша или проигрыша составляет 50 %. Такая модель достаточно хорошо описывает, что происходит с ценами акций. Обычно они периодически незначительно то растут, то снижаются согласно так называемому процессу случайного блуждания. Так постепенно складывается годовой доход. Эта особенность поведения во времени показана на рис. 2.2, где уровни подъемов и падений цен зависят от волатильности акции (измеряемой стандартным отклонением). При этом вероятность возможных результатов больше в центре распределения и ниже в его крайних точках. Когда число периодов стремится к бесконечности, результирующее распределение все больше приближается к нормальному.

2. Диверсификация и портфель инвестиций

В основе современной портфельной теории лежит предположение о том, что инвестору важны риск и доходность всего инвестиционного портфеля, а не каждого вложения в отдельности. До настоящего момента мы рассматривали каждое вложение изолированно от других. Но портфель инвестора редко состоит из единственного актива. Частные лица, например, обычно владеют домом, ценными личными вещами, денежной наличностью, являются бенефициарами активов, управляемых от их имени пенсионными фондами, имеют полисы страхования жизни, а также, возможно, владеют акциями либо напрямую, либо (чаще) через управляющие компании типа паевых или инвестиционных фондов.

Читать дальшеИнтервал:

Закладка: