Наталья Смирнова - Деньговодство: руководство по выращиванию ваших денег

- Название:Деньговодство: руководство по выращиванию ваших денег

- Автор:

- Жанр:

- Издательство:Литагент 5 редакция «БОМБОРА»

- Год:2019

- Город:Москва

- ISBN:78-5-04-106252-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Наталья Смирнова - Деньговодство: руководство по выращиванию ваших денег краткое содержание

Деньговодство: руководство по выращиванию ваших денег - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

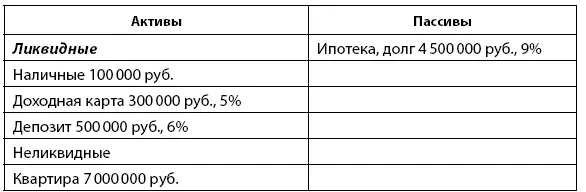

Таблица 15.2

Активы и пассивы

Проанализируйте соотношение активов и пассивов. Более 50–60 % ваших активов составляют долги? Это опасно, желательно сократить кредитную нагрузку, особенно если в месяц вы более 30–40 % доходов отдаете на кредиты и долги. Проверьте ваши активы: если доходность по ним ниже, чем ставка по кредитам, возможно, разумнее будет частично погасить долги? В нашем примере стоимость всех активов составляет 7,9 млн, а долг – 4,5 млн или почти 60 %. Это предел возможного, то есть семье нежелательно больше брать кредиты. Активы приносят от 0 % до 6 %, а ставка по кредиту – 9 %. Значит, вполне можно примерно 200 тыс. руб. пустить на досрочное погашение, чтобы необходимый размер заначки не слишком снизился.

Есть ли у вас запас прочности?Для этого ваши ликвидные активы должны составлять не менее 3 месячных расходов, а лучше – 6 месячных. Если у вас ликвидных активов совсем нет, то нужно срочно сформировать заначку, иначе есть риск, что при любых непредвиденных обстоятельствах вы побежите за быстрокредитом, который возьмете в первом попавшемся банке. Это явно будет не лучшее решение, которое увеличит вашу кредитную нагрузку.

В нашем примере семья тратит 115 тыс. в месяц на жизнь, а значит, им нужна заначка минимум 345 тыс. руб. (на 3 месяца), а лучше 690 тыс. (на 6 месяцев). В ликвидных активах у них: 100 тыс. + 300 тыс. + 500 тыс., итого 900 тыс., то есть с ликвидностью у семьи все в порядке.

Приносят ли деньги ваши накопления и имущество?Если нет, то почему бы не подумать, как распорядиться вашим капиталом более выгодно, подобрав подходящие инвестиционные инструменты? Проанализируем доходность каждого актива, особенно если она ниже инфляции. У нас в стране официальная инфляция ниже 4 % в год, то есть рубли ниже, чем под 4 %, размещать неэффективно. В нашем примере из недостаточно доходных активов – наличность (100 тыс.), которая приносит доход 0 %, и квартира, в которой живет семья. Квартиру продать не получится, а вот наличность вполне можно как минимум прибавить к доходной карте, чтобы она не лежала мертвым грузом.

Однако все это – срез финансов в конкретную дату оценки. Это диагностика моего «финансового здоровья», которая не показывает, достигаю ли я или приближаюсь ли я к своим финансовых целям. Для этого мне нужны динамические показатели – ежемесячный и годовой.

Ежемесячный план действий

Есть две крайности: вообще не вести никакого бюджета, ничего не планировать ни на месяц вперед, ни вообще на какой-либо период вперед, либо, наоборот, сделать максимально точный учет с детальнейшим разбиением на статьи затрат. С одной стороны, я знаю массу примеров, когда люди даже примерно не могли назвать размер ежемесячных затрат их семьи, а с другой стороны – знаю пример, когда у человека чуть не случился нервный срыв, когда он думал о том, в какую же статью занести угощение чашкой кофе бизнес-партнера девушки: в «расходы на бизнес-ланч», «досуг» или «карьерный рост». Предлагаю вам свой подход к ежемесячному планированию расходов.

Итак, каждый раз, когда я получаю ежемесячный доход (зарплата, дивиденды от бизнеса, доходы от аренды, пенсия или что-то еще), я его раскладываю на 5 конвертов, о которых я вскользь упоминала в одной из своих ранних статей, в следующей последовательности:

Конверт № 1 «На финансовые цели».Скажем, у меня есть цель – «пассивный доход 100 тыс./мес.». С учетом того, что пассивный доход достигается путем формирования низкорискованного инвестиционного портфеля, то по такому портфелю я вряд ли могу заложить доходность выше 10 % годовых в рублях (например, портфель из облигаций). Тогда для дохода в 100 тыс./мес. мне нужно никак не менее 12 млн руб., чтобы 10 % давали 1,2 млн в год, или как раз 100 тыс. в месяц. Если я хочу иметь 100 тыс. в месяц через 10 лет, то мне надо в год инвестировать 12 млн /10 лет = 1,2 млн. Если я консерватор и не готова на риск, я буду инвестировать с доходностью на уровне инфляции. Если же я готова на умеренный риск с ожидаемой доходность в 2 раза выше инфляции, я буду инвестировать около 600 тыс. в год. Допустим, я выбрала второй вариант, значит, мне ежемесячно надо из дохода откладывать 600 тыс./12 мес. = 50 тыс. руб. в портфель с умеренным риском для моей финансовой цели под названием «пассивный доход через 10 лет в размере 100 тыс./мес.».

Мой портфель состоит из облигационных и фондов акций (ETF) на брокерском счете, а точнее, на ИИС. В конверт № 1 (инвестпортфель) идут отчисления на все-все ваши финансовые цели: на обучение детей в вузе, если они еще маленькие, на обновление автомобиля, покупку квартиры, ремонт, пассивный доход и т. д. У каждой цели может быть свой инвестиционный портфель со своим уровнем риска, в который вы будете ежемесячно инвестировать часть доходов. У вас может быть и один портфель подо все цели, если они, например, схожи между собой. Все зависит от параметров ваших целей: валюта, срок, риск и т. д. Это крайне важно – сразу отложить из дохода сумму на будущие финансовые цели, а не финансировать их по остаточному принципу в том случае, если по итогам месяца что-то останется. Не останется, будьте уверены. Я замотивировала себя сразу платить сначала себе, делать вклад в свое будущее финансовое благополучие, т. к. никто, кроме меня самой, за это не отвечает.

Конверт № 2 «Заначка».После осуществления отчислений в конверт № 1 я проверяю, нужно ли мне пополнять конверт № 2: достаточна ли заначка на непредвиденные расходы. Если нет – а она должна составлять минимум 3 ваших ежемесячных расхода на жизнь – разделите недостающую сумму на 12 мес. и отложите ее. Допустим, мои ежемесячные расходы – 50 тыс. руб., значит, минимальная заначка для меня – 150 тыс. руб. В данный момент моя заначка равняется 120 тыс. Недостающая сумма – 30 тыс. Я делю 30 тыс. на 12 мес. и понимаю, что мне ежемесячно в конверт «Заначка» нужно откладывать по 2500 руб., пока я не доведу его до 150 тыс.

Откладывать деньги на заначку и хранить ее лучше не в тумбочке, которая все равно не начисляет проценты, а во вкладе с возможностью пополнения и снятия, либо на доходной карте с % на остаток, либо на накопительном счете с % на остаток, чтобы сумма не уменьшалась из-за инфляции. А что же делать в ситуации, если в конверте «Заначка» совсем пусто? В этом случае я рекомендую сделать исключение: пропустить конверт № 1 и сперва сформировать конверт № 2 хотя бы на 50 % от необходимой суммы, а иначе будет так, как это обычно случается: любые непредвиденные, но срочные расходы приведут к тому, что вы будете изымать деньги из конверта, предназначенного для финансовых целей, в ущерб этим целям, в итоге копить на них вы так и не начнете, т. к. потеряете мотивацию.

Читать дальшеИнтервал:

Закладка: