Александр Элдер - Как фиксировать прибыль, ограничивать убытки и выигрывать от падения цен: Продажа и игра на понижение

- Название:Как фиксировать прибыль, ограничивать убытки и выигрывать от падения цен: Продажа и игра на понижение

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2016

- Город:Москва

- ISBN:978-5-9614-4074-4

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Элдер - Как фиксировать прибыль, ограничивать убытки и выигрывать от падения цен: Продажа и игра на понижение краткое содержание

Умение своевременно закрыть свою позицию – один из самых важных навыков профессионального трейдера. Короткая продажа дает возможность зарабатывать на падениях. Это особенно важный навык в период кризисов и нестабильности. Трейдер, умеющий продавать в короткую, удваивает свои шансы.

Как фиксировать прибыль, ограничивать убытки и выигрывать от падения цен: Продажа и игра на понижение - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

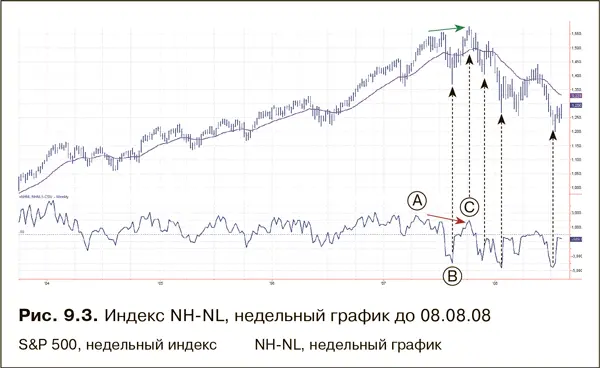

Недельный график индекса NH-NL показывает классическое медвежье расхождение на пике 2007 г. (рис. 9.3). В точке А индекс S&P идет вверх, и это подтверждается ростом индекса NH-NL. В точке B рынок падает как раз после статьи о «нехватке горничных в Шанхае». Падение B – сильный сигнал, поскольку индекс NH-NL опускается ниже нуля и «ломает хребет быку». Впоследствии американский фондовый рынок восстанавливается и поднимается до нового максимума, хотя и не такого высокого, как китайский рынок. Одновременно индекс NH-NL формирует значительно более низкий пик.

Рост цен, сопровождающийся более низким пиком индекса NH-NL, говорит о приближении проблем. Падение недельного индекса NH-NL с вершины C дает сигнал продажи и короткой продажи (на графике обозначено наклонной красной стрелкой). Лучшего сигнала не бывает!

Кстати, обратите внимание на то, что падение недельного индекса NH-NL до –4000 дает своевременный сигнал покупки. Даже на медвежьем рынке такие впадины, отмеченные зелеными пунктирными вертикальными стрелками, предвещают ралли как минимум на несколько недель.

Медвежьи расхождения на вершине 2007 г.

Рассмотрим сигналы моих любимых индикаторов на вершине фондового рынка в 2007 г. В июле 2007 г. рынок достиг пика (отмечен буквой А на рис. 9.4). Затем он резко упал, пробив зону стоимости, а затем и нижнюю линию канала и вошел в зону недооцененности. Это было самое сильное падение больше чем за год, свидетельствовавшее о том, что медведи набирают силу. Обратите внимание, как вели себя эти индикаторы при формировании дна B.

В августе 2007 г. гистограмма MACD упала ниже мартовского минимума 2007 г. и минимумов предыдущего года. Индекс силы в августе тоже опустился ниже, чем в марте. Эти медвежьи сигналы подтверждали друг друга и говорили о том, что медведи набирают силу.

В октябре 2007 г. фондовый рынок снова пошел вверх и поднялся до нового исторического максимума, но ключевые индикаторы дотянули до гораздо более низких вершин, чем в июле, создав явные медвежьи расхождения. Это относится и к гистограмме MACD, и к линиям MACD. Расхождения линий MACD наблюдаются намного реже, чем расхождения гистограммы MACD, но они дают еще более сильные торговые сигналы.

Единственным индикатором, где не было расхождения на октябрьском пике, был индекс силы. Два индикатора давали сильные сигналы продажи, а третий оставался почти нейтральным. Это было неплохо для медведей – на рынке не стоит ждать, пока сигналы всех без исключения индикаторов совпадут.

В октябре 2007 г. недельный график S&P коснулся верхней линии канала. Это уровень, где рынок становится переоцененным и толпой овладевают бычьи настроения. Любителям нравятся прорывы вверх, и они ожидают от них продолжения. Профессионалы знают, что большинство прорывов оказываются ложными, и торгуют против них.

Я обычно провожу горизонтальную линию через предыдущий пик. Когда цены пробивают ее снизу вверх, а ключевые индикаторы демонстрируют потенциальные медвежьи расхождения, я устанавливаю электронный сигнализатор на пробитой линии. Если цены закрываются ниже нее, я считаю это ложным прорывом и начинаю играть на понижение с защитным стоп-приказом близ уровня последнего пика.

Надувание пузырей: MGM

В октябре 2007 г. я летел в Нью-Йорк из Азии. Пассажир, сидевший рядом со мной, оказался фундаментальным аналитиком хедж-фонда. Он обмолвился, что специализируется на акциях компаний игорной индустрии, и я спросил, какая фирма сейчас лучше с фундаментальной точки зрения. Он сказал, что конечно же MGM.

Мы оба возвращались из Макао, где MGM недавно открыла Venetian, крупнейшее казино в мире. Мой сосед сказал, что огромный зал, который я видел на первом этаже, занимает всего 40 % площади этого казино. На втором этаже расположены VIP-залы, а еще выше – нечто, что можно назвать VIP-VIP. Чтобы получить доступ туда, нужно внести миллион гонконгских долларов (около $130 000). Сосед был настроен чрезвычайно оптимистично и сказал, что некоторые из его клиентов держат миллионы акций MGM.

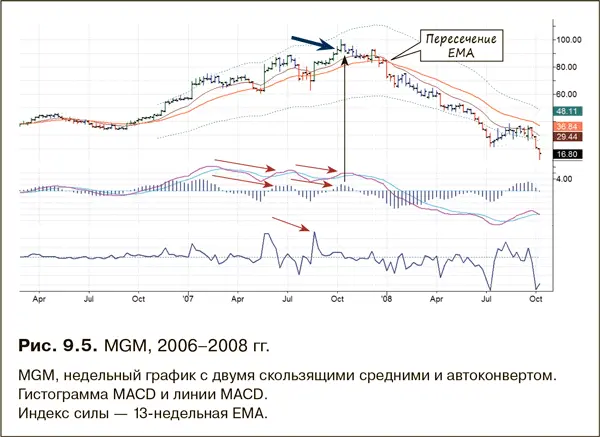

Я достал ноутбук и открыл график MGM – наш разговор происходил в точке, отмеченной наклонной синей стрелкой (рис. 9.5). Я сказал соседу, что восходящий тренд MGM при цене около $100 выглядит прекрасно, но я не стал бы покупать акцию выше зоны стоимости, т. е. выше обеих скользящих средних. Лучше подождать отката в зону ниже стоимости и купить там.

Глядя на этот график сегодня, я не понимаю, где были мои глаза. Массовые бычьи настроения заражают даже самых трезвых аналитиков. Когда MGM начала падать, я купил чуть ниже $70, но очень быстро вышел по стоп-приказу. Сегодня я вижу, как сильные медвежьи расхождения буквально кричат с этого графика: «Продавай в короткую!» Медвежьи расхождения демонстрируют гистограмма MACD, линии MACD (особенно сильный сигнал), а с октября 2007 г. и индекс силы – тройной сигнал! В январе 2009 г. быстрая 13-недельная ЕМА пересекла сверху вниз медленную 26-недельную ЕМА – классический сигнал медвежьего тренда. После этого акция покатилась вниз. Единственным утешением в этой ситуации является фраза, которой я завершил предыдущую версию книги: «Как и любой другой серьезный трейдер, я продолжаю учиться и надеюсь, что завтра буду умнее, чем сегодня».

Я больше не встречал того соседа, но думал о нем и его клиентах. Когда теряешь несколько долларов на тысяче акций, как я, это неприятно, но для держателей пакетов в миллионы акций падение цены со $100 ниже $10 – это катастрофа. Когда думаешь о потерянных состояниях, то понимаешь, что пострадавшие вряд ли вернутся на фондовый рынок. Пузырь, который мы видели в 2007–2008 гг., наверняка повторится, но не раньше, чем новое поколение трейдеров выйдет на рынок.

Короткая продажа сильно растущей акции

При документировании сделки я указываю ее источник. Мне интересно знать, как я вышел на нее – в результате сканирования рынка, совета друга и т. д. Один из основных источников моих торговых идей – группа SpikeTrade. Идея короткой продажи ISRG пришла от Дейва Ф., одного из самых успешных участников группы SpikeTrade.

При планировании сделки я принимаю стратегическое решение на долгосрочном графике (обычно недельном), а тактическое решение – на краткосрочном (обычно дневном). Этот недельный график ISRG дает один сильный сигнал и два более слабых (рис. 9.6). Сильный сигнал, ложный прорыв вверх, отмечен синей стрелкой.

Читать дальшеИнтервал:

Закладка: