Уильям Бернстайн - Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

- Название:Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

- Автор:

- Жанр:

- Издательство:Манн, Иванов и Фербер

- Год:2012

- Город:Москва

- ISBN:978-5-91657-343-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Уильям Бернстайн - Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском краткое содержание

Выбор подходящего момента на рынке и выбор конкретных акций или взаимных фондов практически невозможен в долгосрочной перспективе. В лучшем случае это способ отвлечь внимание.

Гораздо важнее составить правильную пропорцию ценных бумаг, чем выбрать лучшие акции или фонды, либо прогнозировать время достижения рынком пика или дна. Второе не удается никому, а третье – почти никому.

В этой книге, выдержавшей много изданий на нескольких языках, очень подробно рассказано о том, как правильно составлять ваш портфель инвестиций.

Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

В статье, опубликованной в Journal of Finance в декабре 1994 г., Джозеф Лаконишок с коллегами подтвердил результаты более ранней работы, демонстрировавшей превосходство акций с низким Р/В и низким Р/Е. Они также выяснили, что этот рост продаж влияет на будущие прибыли; наиболее быстро растущие компании имели самые низкие прибыли. Хотя Фама, Френч и Лаконишок с коллегами согласны с тем, что акции с низким Р/В и низким Р/Е превосходят акции роста, они расходятся в том, почему это происходит. Фама и Френч являются приверженцами теории эффективности рынка и считают, что более высокая доходность акций стоимости должна быть следствием некоего связанного с ними повышенного риска. Им пришлось потратить много усилий, объясняя инвестиционному сообществу истинную природу этого риска, но объяснение сводится примерно к следующему: акции стоимости – это больные компании. У них низкая доходность, низкий рост прибыли и слабые балансовые отчеты. Экономический спад или даже легкая дестабилизация могут привести к их банкротству. Из-за этого повышенного риска они должны предлагать более высокую доходность. В конце концов, если бы Kmart и Wal-Mart предлагали одну и ту же будущую доходность, кто бы захотел владеть компанией Kmart? Следовательно, акции стоимости по определению не являются «бесплатным сыром».

С другой стороны, Лаконишок с коллегами утверждают, что более высокие доходы по акциям стоимости не связаны с более высоким риском, и представляют убедительное доказательство того, что риск акций стоимости ниже, чем акций роста. Иными словами, «бесплатный сыр» все-таки существует. Компания Wilshire Associates публикует данные о доходностях акций роста и стоимости для компаний разных размеров с 1978 г. (одна из многих полезных вещей, имеющихся в базе данных Morningstar). «Портфель стоимости» каждой компании демонстрирует годовую эффективность на несколько пунктов выше, чем аналогичный «портфель роста» при значительно более низком стандартном отклонении. На деле представляется, что акции стоимости превосходят акции роста именно потому, что они менее рискованны. В периоды рынков «быков» акции роста превосходят акции стоимости, но во времена рынка «медведей» акции стоимости теряют намного меньше, чем акции роста. В конце дня доходность акций стоимости может быть выше доходности акций роста просто из-за их более высокой эффективности во времена рынка «медведей».

Трехфакторная модель

Альтернативная гипотеза, как мы уже упомянули, говорит, что не существует «избыточного» дохода без повышенного риска. Эту теорию выдвигают Фама и Френч в форме своей трехфакторной модели. Эта простая, но мощная концепция исключительно полезна для понимания долгосрочной доходности на рынках во всем мире. Если объяснить по-простому, любой класс активов, состоящий из акций, приносит четыре различные доходности:

• доходность по безрисковой ставке, то есть стоимость денег с учетом дохода будущего периода (обычно устанавливается по ставке краткосрочного казначейского векселя);

• премия за рыночный риск – дополнительная доходность, получаемая за подвергание себя рискам фондового рынка;

• премия за размер – дополнительная доходность, получаемая за владение акциями мелких компаний;

• премия за стоимость – дополнительная доходность, получаемая в результате владения акциями стоимости.

Каждый получает доходность по безрисковой ставке. Поэтому во вселенной Фамы – Френча единственное важное решение, которое вам придется принять, – это в какой мере вы готовы испытать влияние трех других факторов. Полный трус испытает нулевое влияние всех трех факторов и владеет только казначейскими векселями. Если вы допускаете высокую степень риска, то испытываете максимальное влияние всех трех факторов и владеете только мелкими акциями стоимости.

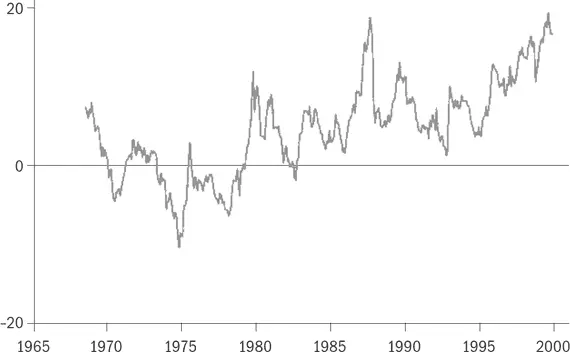

Рассмотрим каждый фактор риска отдельно. На рис. 7.4 я построил график, отслеживающий пятилетнюю премию за рыночный риск в годовом исчислении (доходность индекса CRSP 1–10 – что примерно соответствует индексу Wilshire 5000 – минус доходность казначейских векселей) за последние 36 лет (с 1965 по 2000 г.). Заметьте, что тогда как она была устойчиво положительной за последние два десятилетия, ситуация была намного более шаткой в 1960-х и 1970-х гг. За весь период годовая премия составила 5,65 %. Она, безусловно, не была гарантирована, поскольку являлась положительной только в 78 % случаев за последовательные пятилетние периоды.

Рис. 7.4. Пятилетняя премия за рыночный риск в годовом исчислении, %

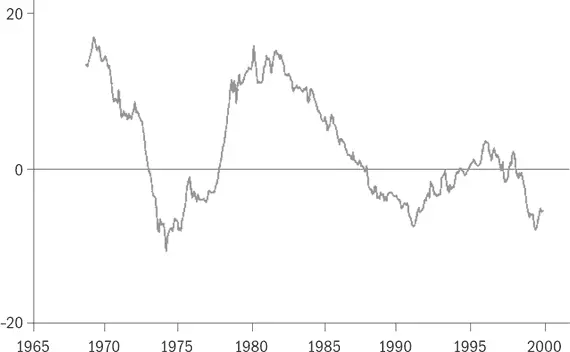

Можно ли нести более высокий риск и таким образом получать повышенную премию? Да. Вы можете решить инвестировать в более мелкие компании, которые с большей вероятностью могут внезапно исчезнуть, чем крупные. За последние 36 лет премия за размер (определяемая как доходность акций компаний с самым низким коэффициентом P/B за вычетом доходности акций компаний с самым высоким P/B) составляла 1,71 %. Я построил график по ней на рис. 7.5. Доходность за последовательные пятилетние периоды была положительной только в 53 % случаев.

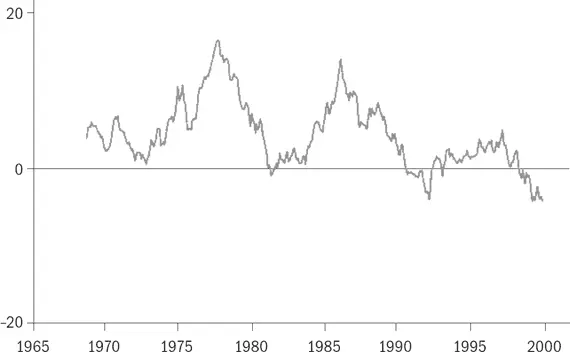

Наконец, существует третья и гораздо более спорная премия, график которой я изобразил на рис. 7.6. По Фаме и Френчу, если вы настоящий любитель риска и хотите еще больше увеличить премию, то можете инвестировать в компании стоимости. Это самые слабые акции. Подумайте о компаниях Harvester, Kmart, Nissan. Они отличаются низкой стоимостью, как, например, по показателю P/B. 36-летняя премия за инвестирование в них (определяемая как доходность акций компаний с самым низким Р/В за вычетом доходности акций компаний с самым высоким Р/В) составляла 3,77 % в годовом исчислении. Немного удивительно то, что, как видно на графике, эта премия была довольно стабильной и имела положительное значение в 87 % случаев. В действительности устойчивость премии за стоимость вызывала у некоторых вопросы о том, не является ли она настоящим «бесплатным сыром» по сравнению с реальной «историей риска».

Рис. 7.5. Пятилетняя премия за размер в годовом исчислении, %

Рис. 7.6. Пятилетняя премия за стоимость в годовом исчислении, %

Фама и Френч подробно исследовали эти три премии – за рыночный риск, размер и стоимость; они, а также другие эксперты показали существование всех премий за риск за очень длительный период времени на рынке США, а также рынках многих других стран. Существуют ли другие премии? Вероятно. Существует, возможно, премия за инвестирование в «акции момента». Природу риска, связанного с «моментом», если таковой существует, еще предстоит выяснить.

Читать дальшеИнтервал:

Закладка: