Анна Солдатова - Факторинг и секьюритизация финансовых активов

- Название:Факторинг и секьюритизация финансовых активов

- Автор:

- Жанр:

- Издательство:Array Литагент «Высшая школа экономики»

- Год:2013

- Город:Москва

- ISBN:978-5-7598-0874-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Анна Солдатова - Факторинг и секьюритизация финансовых активов краткое содержание

Для студентов, аспирантов экономических вузов, слушателей высших школ бизнеса и менеджмента, в том числе обучающихся по программе MBA, преподавателей финансово-экономического направления, а также для специалистов, занимающихся экономической, финансовой и правовой деятельностью, сотрудников финансово-кредитных учреждений и работников федеральных и региональных органов государственного управления.

Факторинг и секьюритизация финансовых активов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

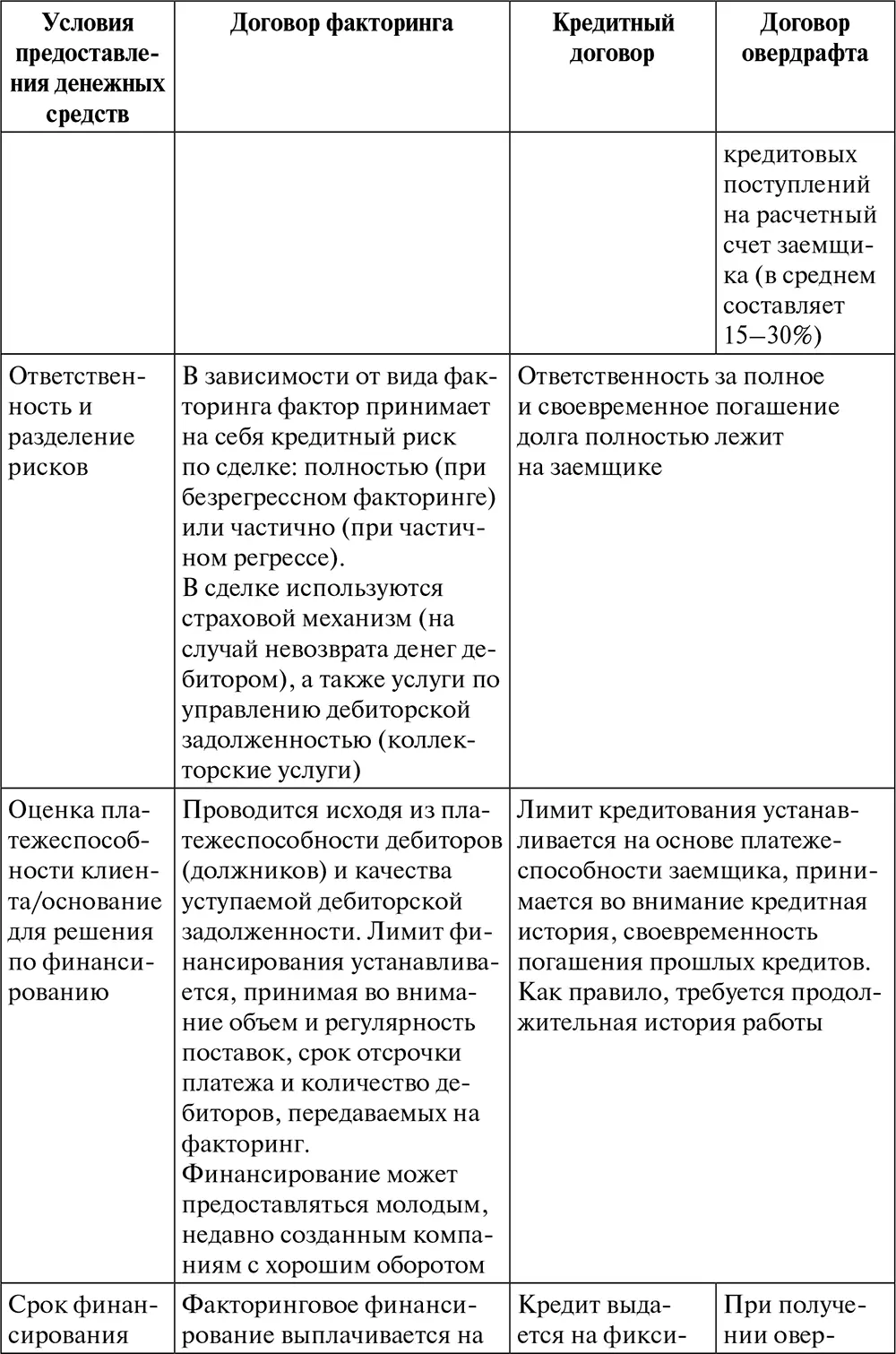

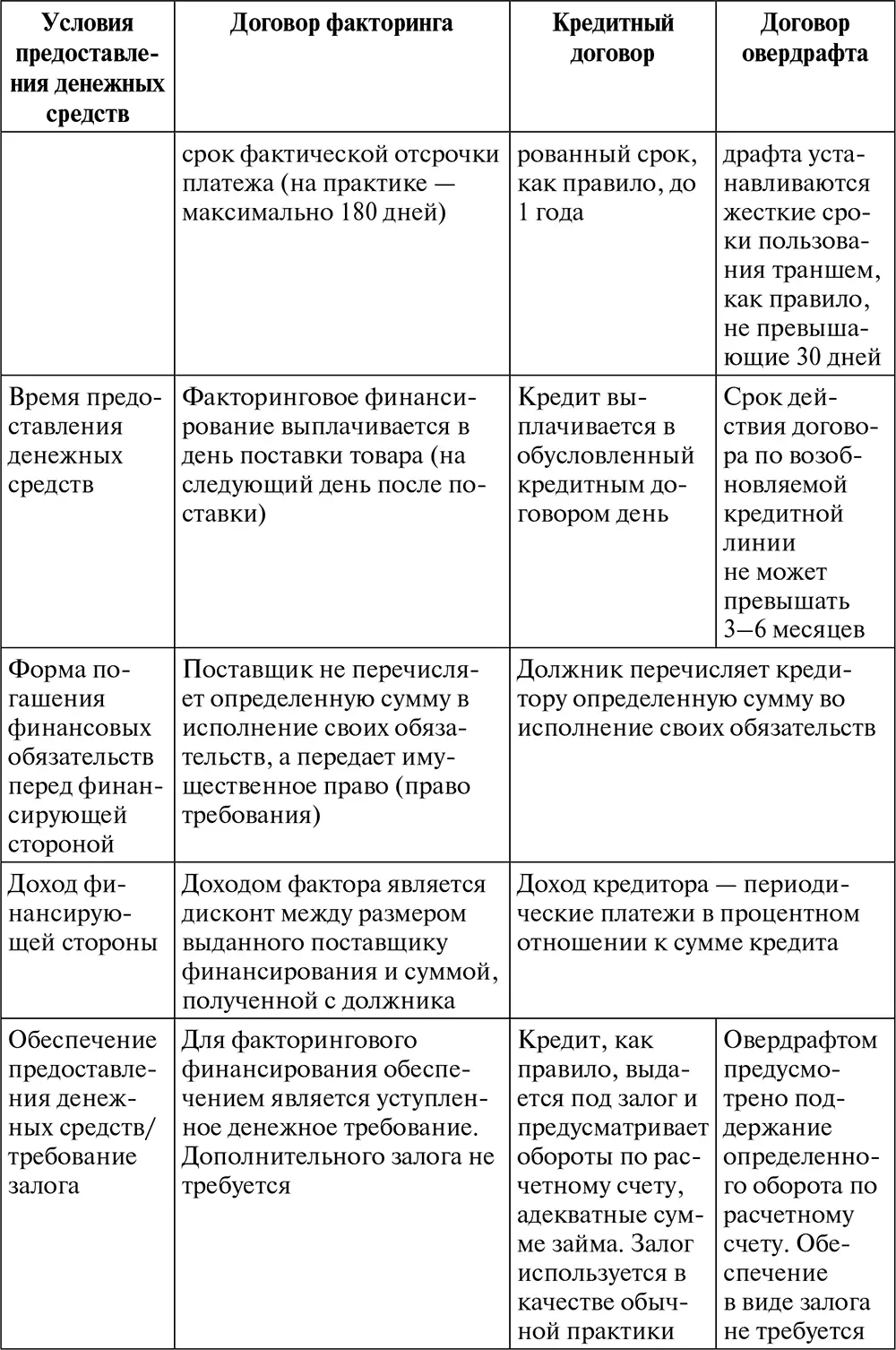

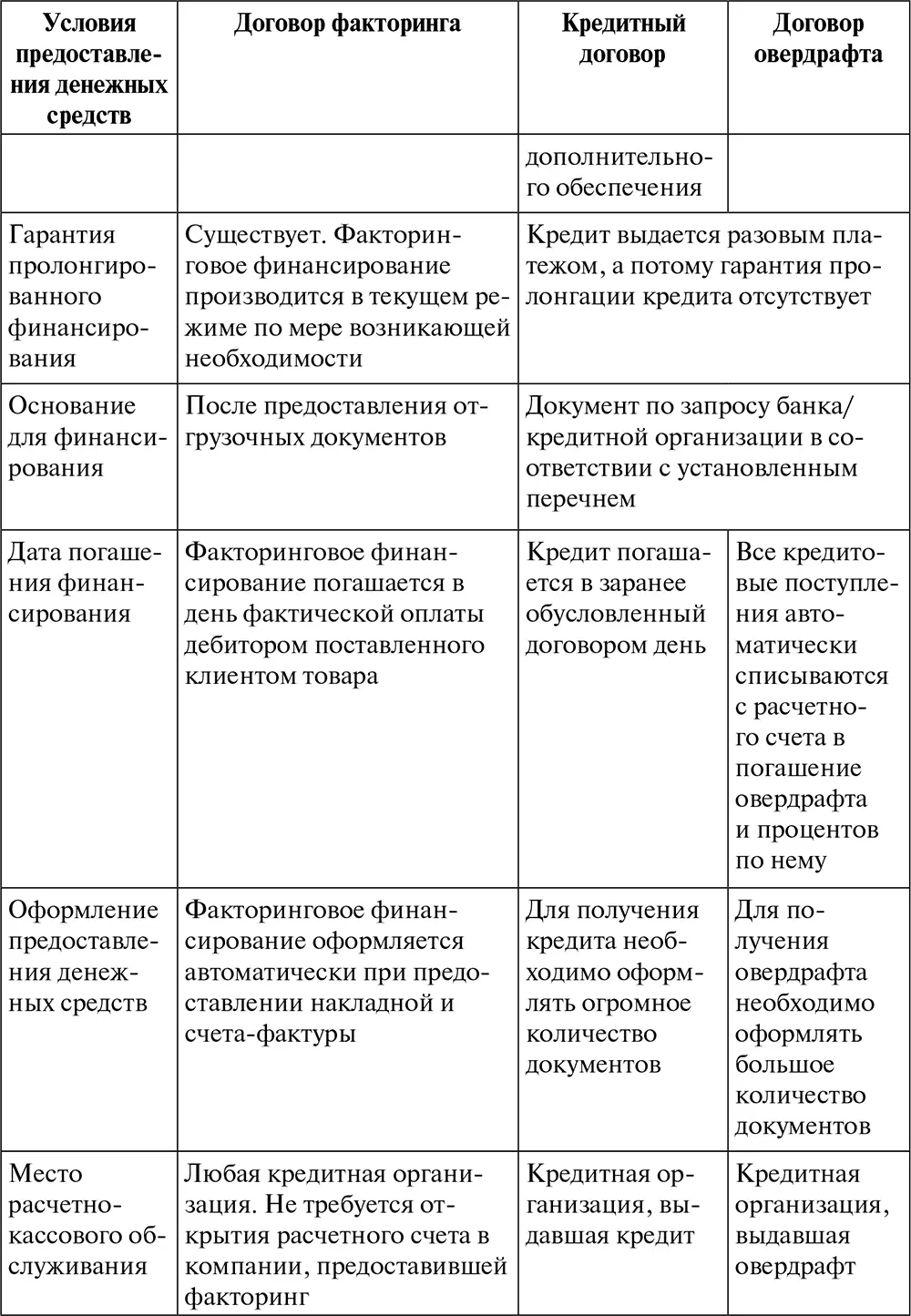

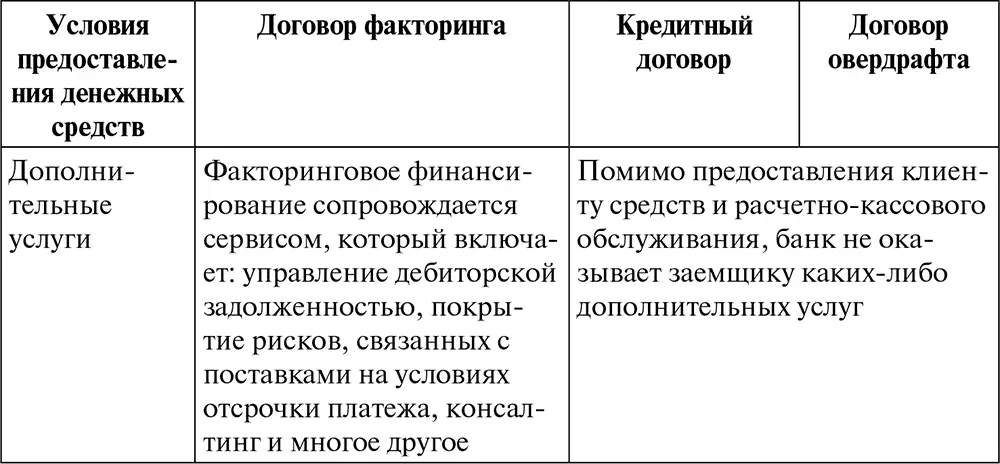

Таблица 4.2

Факторинг в сравнении с другими инструментами финансирования

Факторинг и банковский кредит направлены на удовлетворение разных потребностей поставщиков. Кредит по определению – срочная банковская операция, а потому предполагает его погашение через определенный период времени на конкретную дату в будущем. В связи с этим банковский кредит не применим для финансирования поставок с отсрочкой платежа. Факторинг (в отличие от кредита) не имеет жесткого графика выплат, скорее характеризуется бессрочностью погашения, а следовательно, может быть использован при финансировании отгрузок товаров с отсрочкой платежа. В отличие от кредита с фиксированным сроком и размером финансирования, факторинг осуществляется по фактической поставке.

Одно из основных отличий факторингового финансирования от обычного банковского кредита – его неограниченный характер. Величина предоставляемых при факторинге средств не имеет абсолютного предела, который есть, например, при овердрафтном, или револьверном, кредите. Объем финансирования устанавливается пропорционально произведенным отгрузкам и может быть увеличен по мере роста продаж, а лимит устанавливается на основе платежеспособности дебиторов, в отличие от кредита, когда лимит кредитования устанавливается на основе платежеспособности заемщика (его способности выплачивать процент по кредиту). Обычно финансирование осуществляется в день обращения (на следующий день) при предоставлении в банк отгрузочных документов. Закрытие финансирования осуществляется по мере получения от дебитора оплаты по конкретным отгрузкам.

Факторинг рассматривает дебиторскую задолженность как достаточное обеспечение, поэтому (в отличие от кредита) не требует дополнительного обеспечения. Это беззалоговый инструмент финансирования, в то время как для получения кредита требуется залог. Если кредит ориентирован на результат успешной деятельности компании в прошлом, в том числе на имущество, имеющееся у компании на текущий период, и те активы, которые были заработаны до настоящего времени, факторинг предполагает будущую успешную деятельность компании, рост продаж, прибыльность.

В отличие от банковского кредита, в качестве финансового агента договоры финансирования под уступку денежного требования могут заключать банки, специализированные факторинговые компании, иные кредитные организации, а также другие коммерческие организации (ст. 825 ГК РФ).

Банковские кредиты считаются основным конкурирующим с факторингом инструментом, и в странах, где кредиты частному сектору менее доступны, факторинг развивается достаточно высокими темпами. К основным преимуществам факторинга перед кредитом можно отнести следующие.

•Задолженность погашается не клиентом, а его дебиторами по мере оплаты ими поставленного товара, оказанных услуг, поэтому не возникает необходимости экстренной мобилизации денежных средств на расчетном счете в момент погашения финансирования.

•При установке лимитов оценка факторинговой компании базируется не на финансовом состоянии заемщика и его потенциальных денежных потоках, а на оценке качества дебиторской задолженности и финансовом состоянии дебиторов.

•Финансирование предоставляется на срок фактической отсрочки платежа и погашается в день оплаты дебитором поставленного товара, оказанной услуги, выполненной работы. Таким образом, предприятие платит только за период пользования деньгами, что позволяет минимизировать проценты за пользование денежными средствами.

•Совокупный размер финансирования не ограничен залогом или оборотом по расчетному счету и зависит только от сбытовых возможностей поставщика. При увеличении объемов поставок увеличиваются лимиты финансирования клиента, что позволяет компании за короткий срок увеличивать объем продаж в несколько раз, дает возможность активного роста и приносит существенные конкурентные преимущества.

•Отсутствие залогов влечет отсутствие расходов на оценку, страховку и оформление залоговых документов.

•Затраты по оплате факторингового финансирования полностью относятся на себестоимость клиента. Кредит отражается в пассивах предприятия, что соответствующим образом уменьшает чистую стоимость компании. Факторинг – забалансовый инструмент, что позволяет демонстрировать увеличение выручки и прибыли.

•Помимо финансирования финансовый агент осуществляет для клиента администрирование дебиторской задолженности, в результате у клиента отпадает необходимость отслеживать оплату выполненных работ (эта функция переходит к финансовому агенту).

•Договор на факторинговое обслуживание не ограничен сроком действия, а финансовый агент предоставляет клиенту гарантию оплаты выполненных клиентом работ или поставляемого им товара. Заключив договор, клиент может получать финансирование под каждую отгрузку товара, причем при финансировании последующих поставок не требуется полный расчет по предыдущим, если по ним не истек срок отсрочки платежа.

•Финансирование осуществляется финансовым агентом под право на получение денежных средств, которое возникнет в будущем (будущее требование). Таким образом, у клиента снижаются потери от просрочки платежей дебитором.

Ввиду большого числа встроенных в сделку комиссий факторинг на практике оказывается зачастую дороже кредита. Однако более высокая стоимость факторинговых операций по сравнению с банковским кредитованием не является препятствием для пользователей факторинга. Факторинг – это комплексная услуга, которая помимо кредитования включает дополнительные услуги по управлению дебиторской задолженностью. Поэтому цена, которую поставщик заплатил бы банку за дополнительные услуги специалистов, осуществляющих учет счетов, управление потоками денежных средств, взимание дебиторской задолженности, а также за работу с «плохими» долгами, оказалась бы существенно выше стоимости аналогичного пакета услуг, приобретаемого у фактора.

Читать дальшеИнтервал:

Закладка: