Владимир Морыженков - Расходы Банка России. Целесообразность, контроль и аудит

- Название:Расходы Банка России. Целесообразность, контроль и аудит

- Автор:

- Жанр:

- Издательство:Литагент Кнорус

- Год:2015

- Город:Москва

- ISBN:978-5-4365-0340-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Морыженков - Расходы Банка России. Целесообразность, контроль и аудит краткое содержание

Расходы Банка России. Целесообразность, контроль и аудит - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

4) осуществлять операции с недвижимостью, за исключением случаев, связанных с обеспечением деятельности Банка России и его организаций;

5) заниматься торговой и производственной деятельностью (также как и иные кредитные организации);

6) выдавать кредиты сроком свыше 1 года и пролонгировать выданные кредиты (однако, исключение может быть сделано по решению Совета директоров Банка России, кроме того кредиты без обеспечения разрешено предоставлять Агентству страхования вкладов на срок до 5 лет);

7) требовать от кредитных организаций выполнения несвойственных им функций, а также требовать предоставления не предусмотренной в федеральных законах информации о клиентах кредитных организаций и об иных третьих лицах, не связанной с банковским обслуживанием указанных лиц;

8) устанавливать прямо или косвенно не предусмотренные в федеральных законах ограничения на проведение операций клиентами кредитных организаций, а также обязывать кредитные организации требовать от их клиентов документы, не предусмотренные в федеральных законах;

9) проводить более одной проверки кредитной организации (ее филиала) по одним и тем же вопросам за один и тот же отчетный период деятельности (при этом проверкой могут быть охвачены только 5 календарных лет деятельности кредитной организации (ее филиала), предшествующие году проведения проверки). Исключение из этого правила возможно, если повторная проверка проводится в связи с реорганизацией или ликвидацией кредитной организации, если выявлены признаки неустойчивого финансового положения кредитной организации, либо в порядке контроля за деятельностью территориального учреждения Банка России, проводившего проверку;

10) привлечь кредитную организацию к ответственности за нарушение, если со дня его совершения истекло 5 лет.

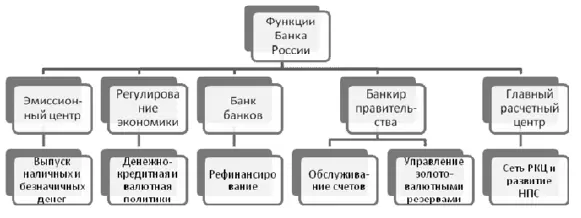

Таким образом, Банк России сочетает в себе черты и банка и государственного органа, выполняет важнейшие функции, является главенствующим и центральным элементом банковской системы, от качества работы которого зависит эффективность функционирования всей банковской системы, состояние денежной компоненты экономики, а следовательно и иное (экономическое, социальное) развитие страны.

Так, по состоянию на 1.01.2014 г. структура Банка России включала 832 подразделения, из них: центральный аппарат, Первое операционное управление, 79 территориальных учреждений (ТУ), 78 ГРКЦ и 355 РКЦ (расчетно-кассовые центры), четыре отделения и Операционное управление Московского ГТУ Банка России, 10 подразделений Службы Банка России по финансовым рынкам, семь центров внутреннего аудита, Межрегиональный центр безопасности, три подразделения Центрального хранилища, 94 полевых учреждения, три информационно-вычислительных подразделения и другие вспомогательные подразделения. Численность служащих Банка России составила на начало 2014 года 65,3 тыс. единиц. [6] Годовой отчет Банка России за 2013 год. Электронная версия. URL: http://www.cbr.ru/publ/God/ar_2013.pdf (дата обращения: 07.07.2014)

Банк России совместно с Правительством РФ уделяют большое внимание проблемам развития национальной банковской системы. В настоящее время в стране реализуются задачи, определенные в среднесрочной программе, нацеленной на повышение устойчивости и финансовой стабильности банковской системы. Тенденции последних лет (упразднение ФСФР и передача ее функций Банку России, создание Национальной платежной системы (далее в схеме НПС)) показывают все более усиливающуюся централизацию государственного управления в финансовой сфере, структура Банка России усложняется и увеличивается, что, на наш взгляд, увеличивает его операционные риски.

Целесообразным представляется вывести ряд некоторых функций из сферы ответственности Банка России. Например, установочно-разрешительные и надзорные функции могут реализовываться Ассоциацией российских банков, специалисты которой обладают и соответствующей квалификацией, и авторитетом, и возможностями. Для этого необходимо создать институт саморегулирования в банковской системе. Это позволит Банку России сконцентрировать свои усилия на реализации основной задачи – развитии экономики монетарными методами и проведении адекватной макроэкономической политики. Основополагающие и бесспорные, на наш взгляд, функции и задачи Банка России представлены на рис. 1.1. Для реализации возложенных задач и функций необходимы соответствующие организационные структуры, а также денежные потоки, планирование которых в Банке России также специфично, как и его деятельность.

Рис. 1.1 – Основополагающие функции и задачи Банка России.

2. Смета расходов банка: из практики коммерческих банков и Банка России

Составление сметы расходов является частью процесса планирования, которое необходимо для развития банка и обоснования конкретных путей достижения поставленных целей. Исключительно важной частью этого процесса является финансовое планирование деятельности банка – процесс оценки и выбора вариантов плановых решений относительно привлечения и размещения денежных ресурсов, а также их выражения в виде финансового плана (бюджета). Разные сметы расходов банка являются составной частью бюджета банка.

Расходы банка должны быть по возможности минимальными (в расчете на выбранные контрольные показатели, наиболее адекватно отражающие конечную эффективность работы банка), а потому ими необходимо постоянно управлять, имея в виду как минимум недопущение нерационального использования имеющихся средств, в том числе путем организации соответствующего контроля. С этой целью используются процедуры бюджетирования – регулярного самостоятельного составления совокупности финансовых планов (бюджетов) банка. Исходная информация для их составления берется из плановой структуры бизнес-процессов, отражающей направления предстоящего развития, намеченные для себя банком.

Смета банка в целом представляет собой совокупность планируемых расходов подразделений и общих банковских расходов. В результате сведения бюджетов может быть получен проект необходимого банку бюджета денежных потоков (на месяц, квартал, год). Управление расходами на основе бюджетирования основывается на анализе причин отклонений фактически достигнутых результатов от разработанных бюджетов (от планового уровня показателей) и предполагает скользящую корректировку планов как минимум один раз в месяц.

Бюджетирование должно сочетаться с созданием таких механизмов финансового планирования и управленческой отчетности, которые бы обеспечивали руководство банка достоверной информацией, в том числе об эффективности деятельности его внутренних подразделений, необходимой для принятия грамотных управленческих решений. Для этого следует опираться на планово-бюджетную документацию.

Читать дальшеИнтервал:

Закладка: