Светлана Бычкова - Бухгалтерский финансовый учет

- Название:Бухгалтерский финансовый учет

- Автор:

- Жанр:

- Издательство:Эксмо

- Год:2008

- Город:Москва

- ISBN:978-5-699-27160-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Светлана Бычкова - Бухгалтерский финансовый учет краткое содержание

В конце каждой главы приведены вопросы, задания и тесты, которые помогут закрепить знания по пройденной теме.

Пособие подготовлено в соответствии с требованиями Государственного образовательного стандарта высшего профессионального образования третьего поколения.

Для аспирантов и преподавателей экономических вузов, а также специалистов, получающих второе высшее образование.

Бухгалтерский финансовый учет - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Все факторы, воздействующие на финансовые результаты деятельности и соответственно на текущее финансовое состояние организации, могут быть классифицированы по различным признакам: значимые и второстепенные, постоянные и временные, общие и специфические, экстенсивные и интенсивные, поддающиеся и не поддающиеся количественной оценке, внешние (экзогенные) и внутренние (эндогенные) и т. п.

В современных условиях проведение финансового анализа имеет строго выраженную направленность на выявление эффективности использования привлекаемых ресурсов. Использование производственных и финансовых ресурсов организации (т. е. внутренних ресурсов) может носить как экстенсивный , так и интенсивный характер. Экстенсивное использование ресурсов и экстенсивное развитие ориентируются на вовлечение в производство дополнительных ресурсов.

Интенсификация состоит в том, чтобы результаты производства росли быстрее, чем затраты на него, чтобы вовлекая в производство сравнительно меньше ресурсов, можно было добиться больших результатов. Базой интенсификации является научно-технический прогресс (НТП). Анализ интенсификации производства требует классификации факторов экстенсивного и интенсивного развития (рис. 15.2).

В результате проведенного анализа финансового состояния организации и планирования организационно-технических и финансовых мероприятий выделяют резервы:

• повышения объема продукции и улучшения качества;

• снижения себестоимости продукции по элементам, по статьям затрат или по центрам ответственности;

• повышения прибыльности продукции, укрепления финансового положения и повышения уровня рентабельности.

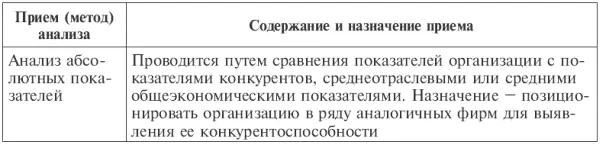

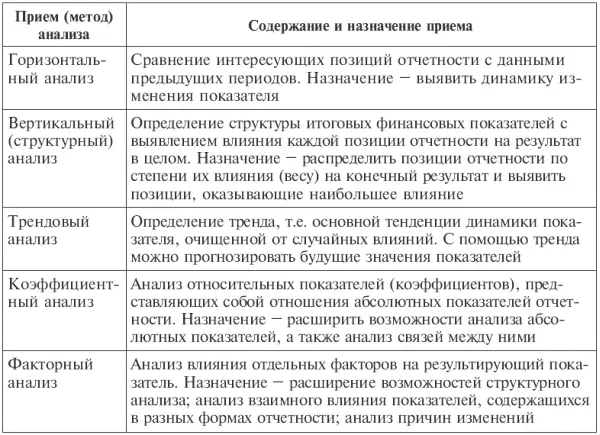

Стандартные приемы (методы) анализа финансовой отчетности перечислены в табл. 15.1.

Абсолютные данные отчетности отражают количественные параметры исследуемого объекта (статьи баланса либо группы или сочетания статей) в стоимостном выражении.

Наиболее важные абсолютные показатели финансового состояния по данным бухгалтерского баланса следующие:

• общая стоимость активов организации;

• стоимость иммобилизованных (т. е. внеоборотных) активов, равная итогу раздела I баланса;

• стоимость мобильных (оборотных) средств, равная итогу раздела II баланса;

• величина собственного капитала организации (неуточненная его оценка), равная итогу раздела III баланса;

• величина заемного капитала (неуточненная оценка), равная сумме итогов разделов IV и V баланса;

• величина нераспределенной прибыли (непокрытого убытка);

• рабочий капитал, равный разнице между оборотными активами и текущими обязательствами.

В общих чертах признаками «хорошего» баланса являются:

1) валюта баланса в конце отчетного периода должна увеличиться по сравнению с началом периода;

2) темпы прироста оборотных активов должны быть выше, чем темпы прироста внеоборотных активов;

3) собственный капитал организации должен превышать заемный, и темпы его роста должны быть выше темпов роста заемного капитала;

4) темпы прироста дебиторской и кредиторской задолженности должны быть примерно одинаковые;

5) в балансе должна отсутствовать статья «Непокрытый убыток».

В ходе горизонтального анализа состава активов и пассивов организации существуют следующие закономерности:

• увеличение стоимости имущества, находящегося в распоряжении организации, может означать тенденцию повышения потенциальных возможностей;

• более высокий темп прироста оборотных (мобильных) средств по сравнению с внеоборотными (иммобилизованными) показывает тенденцию к ускорению оборачиваемости всей совокупности средств организации;

• прирост величины собственного капитала может означать прибыльность деятельности;

• более высокий темп прироста величины собственных источников над заемными средствами свидетельствует о повышении финансовой устойчивости организации, и наоборот.

Вертикальный анализ балансовой отчетности позволяет определить качество использования конкретного вида ресурса в хозяйственной деятельности, проводить сравнительный анализ состояния организации с учетом отраслевой специфики и других характеристик. Относительные показатели оценки, в отличие от абсолютных, более удобны при проведении анализа деятельности организации в условиях инфляции, позволяют объективно оценивать изменения составляющих в динамике.

В ходе вертикального анализа состава активов и пассивов организации существуют следующие закономерности:

• увеличение удельного веса внеоборотных активов в общей стоимости имущества свидетельствует о капитализации прибыли и направлениях инвестиционной политики организации. Обратная тенденция, т. е. неуклонное снижение величины внеоборотных активов, особенно в части основных средств, характеризует распродажу основного капитала, которая может привести в недалеком будущем к свертыванию объемов деятельности или к ликвидации организации;

• с увеличением доли основных средств в имуществе увеличивается сумма амортизационных отчислений, вследствие чего возрастает доля постоянных издержек в затратах организации;

• значительное увеличение удельного веса оборотных активов может свидетельствовать об изменении вида деятельности – возможно расширение торгово-посреднической деятельности по сравнению с производственной. При этом необходимо изучить структуру запасов;

• снижение удельного веса дебиторской задолженности оценивают положительно, особенно если имеется в виду долгосрочная задолженность (более чем 12 месяцев);

• повышение доли собственного капитала свидетельствует о прибыльности деятельности и повышении финансовой устойчивости организации;

• повышение доли заемного капитала в источниках финансирования может свидетельствовать либо об ухудшении деятельности, либо о расширении объемов деятельности организации, но и в том, и в другом случае о повышении финансового риска и финансовой зависимости организации от внешних кредиторов.

Трендовый анализ основан на использовании рядов динамики изучаемых факторов, например, валюты баланса, структуры активов и пассивов. Использование трендового метода позволяет оценить основные направления развития организации как в текущий момент, так и в последующие периоды.

Читать дальшеИнтервал:

Закладка: