Ольга Заббарова - Бухгалтерская (финансовая) отчетность организации

- Название:Бухгалтерская (финансовая) отчетность организации

- Автор:

- Жанр:

- Издательство:Эксмо

- Год:2009

- Город:Москва

- ISBN:978-5-699-30589-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ольга Заббарова - Бухгалтерская (финансовая) отчетность организации краткое содержание

Особое внимание в книге уделено международной стандартизации, консолидации и сегментированию бухгалтерской отчетности.

Контрольные вопросы и тесты, приведенные в конце каждой из рассмотренных тем, помогут закрепить полученные знания.

Учебное пособие написано в соответствии с требованиями Государственного стандарта высшего профессионального образования.

Для студентов и преподавателей экономических вузов, слушателей системы послевузовского образования.

Бухгалтерская (финансовая) отчетность организации - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

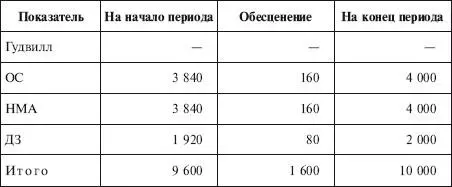

Пример

Предполагается, что на следующую отчетную дату у фирмы М (см. предыдущий пример) появились основания считать, что убыток от обесценения генерирующей единицы может быть восстановлен. Возмещаемая стоимость единицы определена на эту дату в сумме 10 200 тыс. руб.

Распределение суммы восстановления убытка между активами единицы:

Дебет счета «Основные средства» – Кредит счета «Прибыли и убытки» – 160 тыс. руб. (400: 10 000× 4000);

Дебет счета «Нематериальные активы» – Кредит счета «Прибыли и убытки» – 160 тыс. руб. (400: 10 000× 4000);

Дебет счета «Резерв под обесценение дебиторской задолженности» – Кредит счета «Прибыли и убытки» – 80 тыс. руб. (400:: 10 000? 2000).

Остаток 200 тыс. руб. (10 200 – 10 000) не найдет отражения в учете, так как он приходится на внутренне созданный гудвилл.

Данные об убытке от обесценения приведены в табл. 8.3.

Таблица 8.3.

Убыток от обесценения

Как уже говорилось, нужно помнить, что согласно МСФО 3 признание отрицательного гудвилла отменено, при этом корректируется сумма нераспределенной прибыли:

Дебет счета «Отрицательный гудвилл» – Кредит счета «Нераспределенная прибыль».

Пример

Фирма М приобрела фирму Д за 20 млн руб. Справедливая стоимость чистых активов фирмы на дату приобретения составила 15 млн руб. По состоянию на 31 марта 2008 г. накопленная амортизация гудвилла составила 3 млн руб.

Величина накопленной амортизации списывается путем уменьшения гудвилла на эту сумму:

Дебет счета «Амортизация гудвилла» – Кредит счета «Гудвилл» – 3 млн руб.

Таким образом, сальдо по дебету счета «Гудвилл» составит 2 млн руб.

Пример

По состоянию на 31 марта 2008 г. на балансе фирмы М числился отрицательный гудвилл 10 млн руб., который относился к ранее осуществленной покупке бизнеса. На указанную сумму необходимо сделать корректировку входящего сальдо нераспределенной прибыли на начало отчетного периода:

Дебет счета «Доходы будущих периодов», субсчет «Отрицательный гудвилл», – Кредит счета «Нераспределенная прибыль» – 10 млн руб.

В финансовой отчетности должна быть раскрыта информация, которая позволит пользователям отчетности оценить динамику балансовой стоимости гудвилла в течение отчетного периода, а именно:

• о факторах, повлиявших на увеличение стоимости гудвилла при его принятии к учету, т. е. описание каждого объекта НМА, который не был признан отдельно от гудвилла, и объяснение того, почему справедливая стоимость этого актива может быть надежно оценена;

• о валовой стоимости гудвилла и накопленных убытках от его обесценения;

• о дополнительном гудвилле, признанном в течение отчетного периода, гудвилле, включенном в группу активов, предназначенных для выбытия;

• об убытках от обесценения, признанных в течение отчетного периода;

• о суммах, признанных в отчете о прибылях и убытках в качестве отрицательного гудвилла.

Организации, которые будут впервые подготавливать консолидированную финансовую отчетность, могут столкнуться с проблемой расчета гудвилла, поскольку крайне сложно определить справедливую стоимость активов и обязательств приобретенной дочерней компании, которая была на дату приобретения.

Предположим, первая консолидированная отчетность составляется на 31 декабря 2008 г., а акции дочерней компании приобретены в 2000 г. Из-за невозможности получения на конец 2008 г. достоверной оценки показателей отчетности дочерней компании, которая была на дату приобретения, представляется нецелесообразным проводить пересчет показателей бухгалтерской отчетности дочерней компании на дату приобретения. Эта позиция нашла свое отражение в МСФО (IFRS) 1 «Первое применение международных стандартов финансовой отчетности» в виде одного из нескольких выборочных (необязательных) исключений, позволяющих упростить переход компаний на МСФО.

В соответствии с МСФО 1 материнская компания может включить в консолидированную финансовую отчетность сведения о гудвилле, исчисленном на основе исторических данных о величине собственного капитала дочерней компании по состоянию на конец отчетного периода, в котором произошло приобретение акций, с учетом возможных корректировок по реклассификации нематериальных активов, условных обязательств и обесценения гудвилла.

Однако, если материнская компания не составляла консолидированную финансовую отчетность до перехода на МСФО (но получила контроль над дочерней компанией до даты перехода на МСФО), для определения гудвилла следует исчислить величину чистых активов дочерней компании по состоянию на дату перехода материнской компании на МСФО [5].

Под датой перехода на МСФО понимается дата начала отчетного периода, предшествующего тому отчетному периоду, за который представляется первая финансовая отчетность по МСФО. Например, если датой первой финансовой отчетности по МСФО является 31 декабря 2009 г., то датой перехода на МСФО будет 1 января 2008 г. (если сопоставимая информация отчетности прошлых отчетных периодов представляется только за 2008 г.).

В консолидированной финансовой отчетности отражается показатель доли меньшинства. Под ней понимаются часть чистых активов и часть финансового результата (чистой или нераспределенной прибыли) дочерней компании, приходящаяся на долю, которой материнская компания не владеет прямо или косвенно. В консолидированном бухгалтерском балансе доля меньшинства в чистых активах дочерних компаний показывается отдельно от обязательств и капитала материнской компании. При этом доля меньшинства в чистых активах состоит из суммы на дату первоначального объединения и доли меньшинства в изменениях (приросте) капитала компании. Доля меньшинства в прибыли группы показывается отдельно в консолидированном отчете о прибылях и убытках.

Для правильного понимания консолидированной финансовой отчетности в ней требуется отражать следующую информацию:

• перечень дочерних компаний, данные которых имеют существенное значение для консолидированной финансовой отчетности группы, с указанием названия, страны регистрации или нахождения, доли участия или процента голосующих акций, принадлежащих материнской компании;

• причины, по которым дочерняя компания не включается в консолидированную отчетность (при наличии таких компаний);

• характер взаимоотношений между материнской компанией и дочерними компаниями, в которых материнская компания не владеет прямо или косвенно более чем половиной голосующих акций;

• названия компаний, в которых материнской компании принадлежит прямо или косвенно более половины голосующих акций, но которые не являются дочерними из-за отсутствия контроля над ними;

Читать дальшеИнтервал:

Закладка: