М. Климова - Налог на прибыль

- Название:Налог на прибыль

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:М.

- ISBN:978-5-93094-236-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

М. Климова - Налог на прибыль краткое содержание

В настоящем издании рассмотрены актуальные вопросы уплаты налога на прибыль: признание доходов, списание расходов, формирование налоговой базы, требования налоговых органов, предъявляемые к налогоплательщикам по уплате налога на прибыль, составление налоговой отчетности и разработка учетной политики.

Содержание книги учитывает изменения, внесенные в налоговое законодательство и действующие с 1 января 2008 года.

Издание ориентировано на бухгалтера, экономиста, финансового работника организации.

Налог на прибыль - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

При расчете предельных размеров платежей (взносов) в расходы на оплату труда не включаются суммы самих страховых платежей (взносов);

18) суммы, начисленные в размере тарифной ставки или оклада (при выполнении работ вахтовым методом), предусмотренные коллективными договорами, за календарные дни нахождения в пути от места нахождения организации (пункта сбора) к месту работы и обратно, предусмотренные графиком работы на вахте, а также за дни задержки работников в пути по метеорологическим условиям;

19) суммы, начисленные за выполненную работу физическим лицам, привлеченным для работы у налогоплательщика согласно специальным договорам на предоставление рабочей силы с государственными организациями;

20) в случаях, предусмотренных законодательством Российской Федерации, начисления по основному месту работы рабочим, руководителям или специалистам налогоплательщика во время их обучения с отрывом от работы в системе повышения квалификации или переподготовки кадров;

21) расходы на оплату труда работников-доноров за дни обследования, сдачи крови и отдыха, предоставляемые после каждого дня сдачи крови;

22) расходы на оплату труда работников, не состоящих в штате организации-налогоплательщика, за выполнение ими работ по заключенным договорам гражданско-правового характера (включая договоры подряда), за исключением оплаты труда по договорам гражданско-правового характера, заключенным с индивидуальными предпринимателями. По данной статье расходов исходя из вышеприведенной формулировки НК РФ выплаты по гражданско-правовым договорам нельзя отнести к расходам штатных работников налогоплательщика;

23) предусмотренные законодательством Российской Федерации начисления военнослужащим, проходящим военную службу на государственных унитарных предприятиях и в строительных организациях федеральных органов исполнительной власти, в которых законодательством Российской Федерации предусмотрена военная служба, и лицам рядового и начальствующего состава органов внутренних дел, Государственной противопожарной службы, предусмотренные федеральными законами, законами о статусе военнослужащих и об учреждениях и органах, исполняющих уголовные наказания в виде лишения свободы;

24) доплаты инвалидам, предусмотренные законодательством Российской Федерации;

25) расходы в виде отчислений в резерв на предстоящую оплату отпусков работникам и (или) в резерв на выплату ежегодного вознаграждения за выслугу лет, осуществляемые в соответствии со ст. 324.1 НК РФ;

26) другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором.

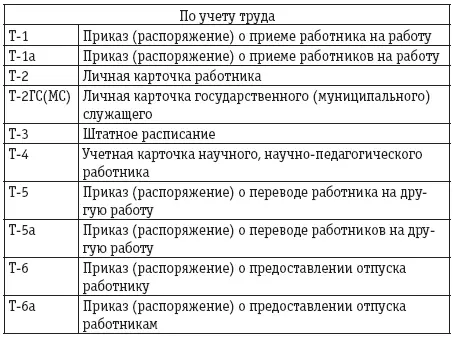

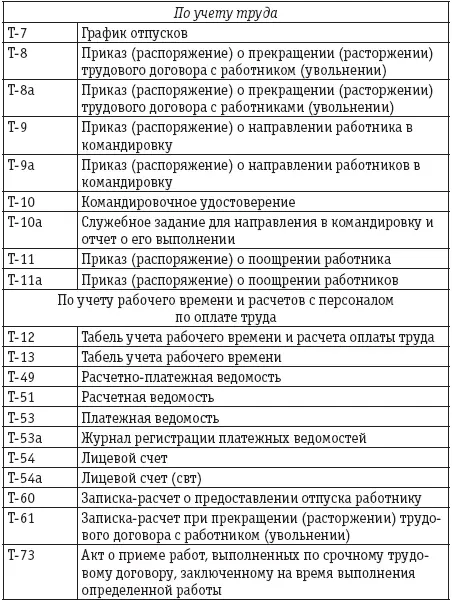

Все вышеперечисленные выплаты могут быть включены налогоплательщиком в состав расходов только при правильном документальном оформлении труда и его оплаты. В этих целях необходимо применять унифицированные формы первичной документации, утвержденные постановлением Госкомстата России от 05.01.2004 № 1 (см. также письмо УФНС России по г. Москве от 13.04.2007 № 20-12/034132):

Пример.

В организации Положением об оплате труда установлена повременно-премиальная система оплаты труда.

Руководитель организации назначил своим распоряжением выплату премии за производственные показатели ряду работников. Такой вид премий предусмотрен Положением о премировании, однако при оформлении самого приказа о премировании не была соблюдена обязательная к применению форма приказа о поощрении работников (форма № Т-11а).

В связи с этим расходы на вышеуказанную экономически обоснованную премию нельзя считать документально подтвержденными. Они не уменьшают налоговую базу по налогу на прибыль.

Грубым нарушением станет неприменение формы штатного расписания (форма № Т-3), неведение табеля учета рабочего времени (формы № Т-12 или Т-13).

В соответствии со ст. 256 НК РФ под амортизируемым имуществом понимается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности, используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации, со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 руб.

Не подлежат амортизации:

– имущество бюджетных организаций, за исключением имущества, приобретенного в связи с осуществлением предпринимательской деятельности и используемого для осуществления такой деятельности;

– имущество некоммерческих организаций, полученное в качестве целевых поступлений или приобретенное за счет средств целевых поступлений и используемое для осуществления некоммерческой деятельности;

– имущество, приобретенное (созданное) с использованием бюджетных средств целевого финансирования. Вышеуказанная норма не применяется в отношении имущества, полученного налогоплательщиком при приватизации;

– объекты внешнего благоустройства (объекты лесного хозяйства, объекты дорожного хозяйства, сооружение которых осуществлялось с привлечением источников бюджетного или иного аналогичного целевого финансирования, специализированные сооружения судоходной обстановки) и другие аналогичные объекты;

– продуктивный скот, буйволы, волы, яки, олени, другие одомашненные дикие животные (за исключением рабочего скота);

– приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусства. При этом стоимость приобретенных изданий и иных подобных объектов, за исключением произведений искусства, включается в состав прочих расходов, связанных с производством и реализацией, в полной сумме в момент приобретения указанных объектов;

– имущество, приобретенное (созданное) за счет средств, поступивших в соответствии с подпунктами 11, 14, 19, 22, 23, 30 п. 1 ст. 251 НК РФ, а также имущество, указанное в подпункте 6 и 7 п. 1 ст. 251 настоящего Кодекса;

– приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение указанных прав оплата должна производиться периодическими платежами в течение срока действия указанного договора.

Из состава амортизируемого имущества временно исключаются основные средства:

– переданные (полученные) по договорам в безвозмездное пользование;

– переведенные по решению руководства организации на консервацию продолжительностью свыше трех месяцев;

Читать дальшеИнтервал:

Закладка: