П. Никаноров - Посредническая деятельность: учет и налогообложение

- Название:Посредническая деятельность: учет и налогообложение

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:М.

- ISBN:978-5-93094-240-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

П. Никаноров - Посредническая деятельность: учет и налогообложение краткое содержание

В издании анализируются положения действующего законодательства, определяющие отношения сторон по договорам на оказание посреднических услуг (комиссии, поручения, агентирования и др. ). Особое внимание уделяется вопросам ведения бухгалтерского учета и особенностям налогообложения осуществляемых в рамках такой деятельности операций.

Отдельный раздел книги посвящен такому альтернативному варианту посредничества, как реализация продукции собственного производства через структуры, принадлежащие организации. Материал издания основан на значительном количестве практических разъяснений Минфина России и ФНС России.

Посредническая деятельность: учет и налогообложение - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

в строке 4 – полное или сокращенное наименование грузополучателя в соответствии с учредительными документами и его почтовый адрес;

в строке 5 – реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура);

в строке 6 – полное или сокращенное наименование покупателя в соответствии с учредительными документами;

в строке 6а – место нахождения покупателя в соответствии с учредительными документами;

в строке 6б – идентификационный номер и код причины поставки на учет налогоплательщика-покупателя.

В графах 1—11 указываются следующие сведения о реализованном товаре (работе, услуге), переданном имущественном праве:

в графе 1 – наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав;

в графе 2 – единица измерения (при возможности ее указания);

в графе 3 – количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав исходя из принятых единиц измерения (при возможности их указания);

в графе 4 – цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога;

в графе 5 – стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

в графе 6 – сумма акциза по подакцизным товарам;

в графе 7 – налоговая ставка;

в графе 8 – сумма налога на добавленную стоимость, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав, определяемая исходя из применяемых налоговых ставок;

в графе 9 – стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость;

в графе 10 – страна происхождения товара;

в графе 11 – номер таможенной декларации.

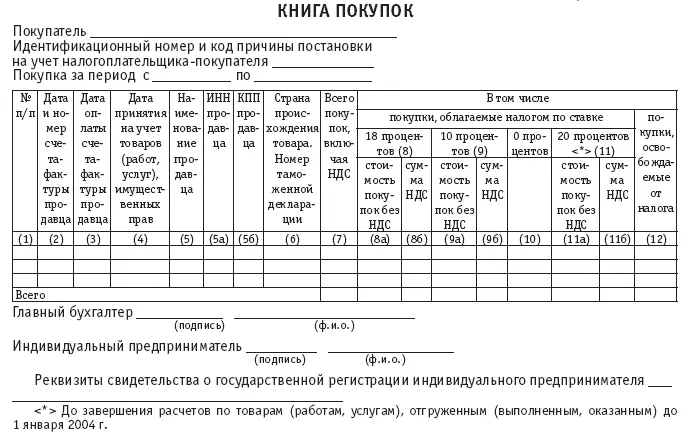

В книге покупок указываются:

полное или сокращенное наименование покупателя, которое должно полностью соответствовать записям в учредительных документах;

идентификационный номер и код причины постановки на учет покупателя;

налоговый период (месяц, квартал), в котором произведены покупки;

в графе 1 – порядковый номер записи сведений о счете-фактуре;

в графе 2 – дата и номер счета-фактуры продавца;

в графе 3 – дата оплаты счета-фактуры в случаях, установленных законодательством Российской Федерации;

в графе 4 – дата принятия на учет товаров (выполнения работ, оказания услуг), имущественных прав;

в графе 5 – наименование продавца;

в графе 5а – идентификационный номер продавца;

в графе 5б – код причины постановки на учет продавца;

в графе 6 – страна происхождения товара, номер таможенной декларации – для товаров, ввозимых на таможенную территорию Российской Федерации;

в графе 7 – итоговая сумма покупок по счету-фактуре, включая налог на добавленную стоимость;

в графе 8 – покупки, облагаемые налогом на добавленную стоимость по ставке в размере 18 процентов, а в случае, если сумма налога определяется расчетным методом, – по соответствующей ставке, определяемой согласно пункту 4 статьи 164 Налогового кодекса Российской Федерации;

в графе 8а – стоимость покупок без налога на добавленную стоимость;

в графе 8б – сумма налога на добавленную стоимость, исчисленная от стоимости покупок по ставке в размере 18 процентов, а в случае, если сумма налога определяется расчетным методом, – по соответствующей ставке, определяемой согласно пункту 4 статьи 164 Налогового кодекса Российской Федерации;

в графе 9 – покупки, облагаемые налогом на добавленную стоимость по ставке в размере 10 процентов, а в случае, если сумма налога определяется расчетным методом, – по соответствующей ставке, определяемой согласно пункту 4 статьи 164 Налогового кодекса Российской Федерации;

в графе 9а – стоимость покупок без налога на добавленную стоимость;

в графе 9б – сумма налога на добавленную стоимость, исчисленная от стоимости покупок по ставке в размере 10 процентов, а в случае, если сумма налога определяется расчетным методом, – по соответствующей ставке, определяемой согласно пункту 4 статьи 164 Налогового кодекса Российской Федерации;

в графе 10 – итоговая сумма покупок по счету-фактуре, облагаемая налогом на добавленную стоимость по ставке 0 процентов;

в графе 11 – покупки, облагаемые налогом на добавленную стоимость по ставке в размере 20 процентов, а в случае, если сумма налога определяется расчетным методом, – по соответствующей ставке, определяемой согласно пункту 4 статьи 164 Налогового кодекса Российской Федерации;

в графе 11а – стоимость покупок без налога на добавленную стоимость;

в графе 11б – сумма налога на добавленную стоимость, исчисленная от стоимости покупок по ставке в размере 20 процентов, а в случае, если сумма налога определяется расчетным методом, – по соответствующей ставке, определяемой согласно пункту 4 статьи 164 Налогового кодекса Российской Федерации;

в графе 12 – итоговая сумма покупок по счету-фактуре, освобождаемых от налога на добавленную стоимость.

За каждый налоговый период (месяц, квартал) в книге покупок подводятся итоги по графам 7, 8а, 8б, 9а, 9б, 10, 11а, 11б и 12, которые используются при составлении налоговой декларации по налогу на добавленную стоимость.

В книге продаж указываются:

полное или сокращенное наименование продавца, которое полностью должно соответствовать записям в учредительных документах;

идентификационный номер и код причины постановки на учет продавца;

налоговый период (месяц, квартал), в котором произведены продажи;

в графе 1 – дата и номер счета-фактуры продавца;

в графе 2 – наименование покупателя согласно счету-фактуре;

в графе 3 – идентификационный номер покупателя согласно счету-фактуре;

Читать дальшеИнтервал:

Закладка: