М. Климова - Учет и налогообложение расходов на рекламу

- Название:Учет и налогообложение расходов на рекламу

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:М.

- ISBN:978-5-93094-244-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

М. Климова - Учет и налогообложение расходов на рекламу краткое содержание

Расходы на рекламу – одна из наиболее «проблемных» статей затрат в налоговом учете. Многочисленные нормативные документы, богатая арбитражная практика, разнообразие самих видов рекламы и способов ее размещения, частичное нормирование затрат значительно осложняют действия бухгалтера при признании таких расходов для целей налогообложения. Часто не представляется однозначным даже отнесение затрат к статье расходов на рекламу.

Настоящее издание призвано помочь бухгалтеру сориентироваться в терминологии современной рекламы, а также обеспечить экономическую обоснованность и документальное подтверждение расходов на рекламу и их правильную оценку.

В каждом из разделов издания содержится большое количество примеров, в том числе примеров арбитражной практики по спорным моментам налогообложения рекламных расходов.

Учет и налогообложение расходов на рекламу - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

По результатам проверки составляется акт в двух экземплярах, один из которых передается организатору (оператору) лотереи.

ФНС России, уполномоченный орган исполнительной власти субъекта Российской Федерации или уполномоченный орган местного самоуправления вправе обратиться в суд с заявлением об отзыве действия стимулирующей лотереи с одновременным вынесением решения о приостановлении действия стимулирующей лотереи до вступления в законную силу решения суда в следующих случаях:

– нарушение организатором лотереи условий лотереи, а также требований действующего законодательства Российской Федерации;

– представление организатором лотереи в уполномоченный орган неполной или недостоверной информации.

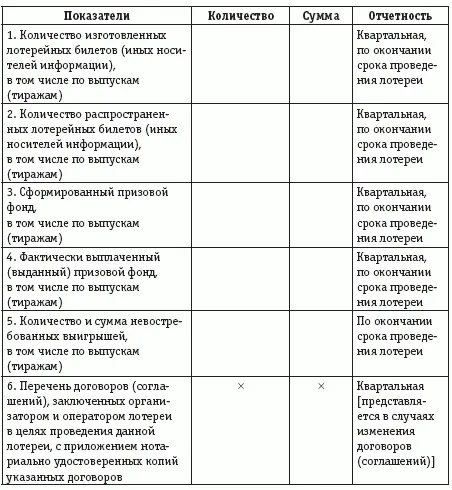

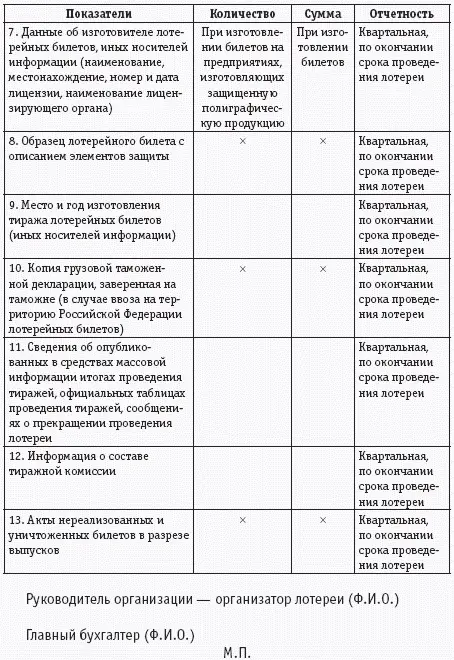

В соответствии с Законом о лотереях и постановлением Правительства РФ от 05. 07. 2004 № 338 и во исполнение приказа Минфина России от 09. 08. 2004 № 66н «Об установлении форм и сроков представления отчетности о лотереях и методологии проведения лотерей» все организаторы стимулирующих лотерей, внесенных в государственный реестр, обязаны представлять в Минфин России отчет о проведении стимулирующих лотерей ежеквартально в течение проведения лотереи до 30 числа месяца, следующего за месяцем окончания отчетного квартала, а также по завершении лотереи в течение месяца с момента ее окончания. Форма отчетности о проведении стимулирующих лотерей утверждена в приложении № 1 к приказу Минфина России от 09. 08. 2004 № 66н, ее заполнение разъяснено письмом Минфина России от 30. 03. 2005 № 05-03-05/311:

Организатор стимулирующей лотереи

Наименование лотереи

Представляется в уполномоченный исполнительный орган

Согласно ст. 23 Закона о лотереях ведение бухгалтерского учета и финансовой (бухгалтерской) отчетности организатором лотереи и оператором лотереи подлежит обязательной ежегодной аудиторской проверке.

Нарушение вышеприведенных правил проведения стимулирующей лотереи влечет административную ответственность согласно ст. 14. 27 КоАП РФ. Так, проведение лотереи без направления в установленном порядке уведомления влечет наложение на граждан административного штрафа в размере от 2000 до 2500 руб., на должностных лиц – от 4000 до 20 000 руб., на юридических лиц – от 50 000 до 500 000 руб.

Отказ в выплате, передаче или предоставлении выигрыша, а также нарушение порядка и (или) сроков выплаты, передачи или предоставления выигрыша, предусмотренных условиями лотереи, влекут предупреждение или наложение административного штрафа на должностных лиц в размере от 2000 до 5000 руб., на юридических лиц – от 50 000 до 100 000 руб.

В соответствии с частью 1 ст. 4. 5 КоАП РФ постановление по делу об административном правонарушении за нарушение законодательства Российской Федерации о лотереях не может быть вынесено по истечении одного года со дня совершения административного правонарушения.

В соответствии со ст. 1063 ГК РФ пострадавший участник в случае нарушения условий выдачи выигрышей может через суд требовать свой приз и возмещения убытков, причиненных организатором.

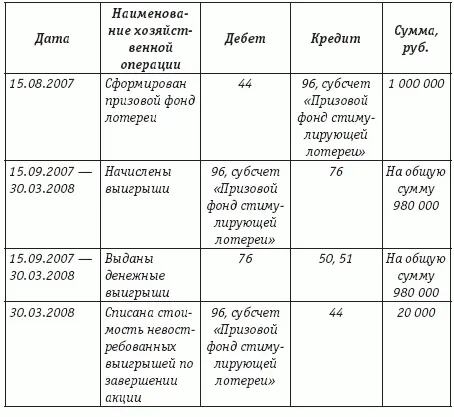

В бухгалтерском учете расходы на проведение лотереи рекламного характера должны учитываться на счете 44. При этом сформированный организатором призовой фонд не является непосредственно понесенными расходами организатора, так как к состоявшимся расходам можно отнести только стоимость выданных призов. Для отражения в учете операции образования призового фонда целесообразно использовать счет 96 «Резервы предстоящих расходов», на котором необходимо сначала зарезервировать сумму предназначенных к выплате или выдаче выигрышей. Неиспользованная часть призового фонда должна быть восстановлена в учете.

Пример.

Организатор объявил проведение стимулирующей лотереи в период с 15 сентября 2007 года по 15 марта 2008 года и определил размер призового фонда лотереи в 1 000 000 руб. (призовой фонд сформирован и зарезервирован 15 августа 2007 года). По завершении лотереи на дату окончания хранения невостребованных выигрышей (30 марта 2008 года) сумма призового фонда осталась недоиспользованной в размере 20 000 руб.

В учете организатора должны были быть отражены следующие операции:

Денежный призовой фонд не создает расходов на рекламу в момент его формирования. Они появляются только по мере закупки и изготовления призов или выдачи выигрышей, так как определение и резервирование призового фонда еще не гарантируют его полное расходование. Согласно п. 4 ст. 264 НК РФ расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний (в том числе стимулирующих лотерей), осуществленные им в течение отчетного (налогового) периода, признаются для целей налогообложения в размере, не превышающем 1 % выручки от реализации, определяемой в соответствии со ст. 249 настоящего Кодекса. Это фактически означает, что налоговая база может уменьшаться в пределах установленного лимита и только на стоимость приобретенных призов и выданных денежных выигрышей.

Расходы на информирование участников о проведении стимулирующей лотереи через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и телекоммуникационные сети не нормируются.

Победителями стимулирующих лотерей чаще всего являются физические лица – потребители товара, на продвижение которого был направлена лотерея.

Согласно подпункту 5 п. 1 ст. 228 НК РФ физические лица, получающие выигрыши, выплачиваемые организаторами лотерей, самостоятельно исчисляют суммы налога на доходы физических лиц, подлежащие уплате в соответствующий бюджет, исходя из сумм таких выигрышей. При этом в соответствии с п. 3 ст. 228 НК РФ налогоплательщики обязаны представить в налоговый орган налоговую декларацию. За непредставление в налоговые органы документов и иных сведений, предусмотренных НК РФ и иными актами законодательства о налогах и сборах, п. 1 ст. 126 НК РФ предусмотрена ответственность налогоплательщика.

Организатор лотереи не является налоговым агентом по налогу на доходы физических лиц и не обязан вести учет доходов физических лиц, получивших выигрыш, поскольку п. 1 ст. 230 НК РФ такая обязанность возложена на налоговых агентов. Эта позиция контролирующими органами оспариваться не может, так как она следует из норм НК РФ, и Минфин России и ФНС России дали по этому поводу соответствующие разъяснения (см. письма Минфина России от 23. 12. 2004 № 03-05-01-04/124, ФНС России от 02. 03. 2006 № 04-1-03/115, от 01. 11. 2005 № 04-1-03/588, УФНС России по г. Москве от 24. 09. 2007 № 28-11/90580).

Читать дальшеИнтервал:

Закладка: