Светлана Уткина - Расходы организации: бухгалтерский и налоговый учет

- Название:Расходы организации: бухгалтерский и налоговый учет

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Светлана Уткина - Расходы организации: бухгалтерский и налоговый учет краткое содержание

В данном справочном пособии рассмотрены общие принципы и порядок бухгалтерского и налогового учета расходов организации, возникающие при осуществлении финансово-хозяйственной деятельности. Для удобства пользования все рассмотренные в данной книге виды расходов расположены в алфавитном порядке. Кроме того, приведены различные примеры решения задач с точки зрения бухгалтерского и налогового учетов.

Пособие будет полезно как опытным бухгалтерам и аудиторам, так и начинающим работникам экономических служб.

Издание подготовлено при содействии Агентства Деловой Литературы «Ай Пи Эр Медиа»

Расходы организации: бухгалтерский и налоговый учет - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В бухгалтерском учете, если скидка договором не предусмотрена, либо безосновательно предоставлена за прошлые поставки, частичное прекращения обязательства покупателя по оплате продукции вследствие прощения долга на основании п.2 ПБУ 10/99 признается расходом организации (Дебет 91 «Прочие доходы и расходы Кредит 62 „Расчеты с покупателями и заказчиками“).

По сумме прощенного долга признается постоянное налоговое обязательство (подп. 4,7 ПБУ 18/02) . Для целей исчисления НДС прощение долга признается безвозмездной передачей. При использовании учетной политики «по отгрузке» НДС в этом случае уже начислен, «по оплате» – после предоставления скидок необходимо начислить в бюджет НДС, содержащийся в сумме скидок (в бухгалтерском учете начисление НДС осуществляется за счет сформированного раннее источника Дебет 76/НДС Кредит 68/НДС).

В соответствии с изменениями, внесенными в ст. 265 НК РФ Федеральным законом от 06.06.205 №58-ФЗ, с 206 года продавец может учитывать сумму предоставленной скидки в умен6ьшение налоговой базы по налогу на прибыль в том периоде, когда принимается решение о предоставлении скидки (т.е. выполняются условия заключенного договора) без уточнения с бюджетом по предыдущим периодам. Но это не относиться к операциям прощения долга, а речь идет только о предоставлении скидок.

Например, ОАО «Меркурий» продает товар ООО «Генуя» по цене 54 руб. за единицу, в том числе НДС – 8.2 руб. Договором поставки предусмотрено, что если в течение календарного года общее количество приобретенного товара превысит 1 500 ед., то цена за единицу товара составит 50 руб., в том числе НДС – 7,6 руб., для всех ранее приобретенных партий товара.

В октябре 2005 г. ООО «Генуя» закупило 350 ед. товара. Сумма реализации составила 18 900 руб. (350 ед.*54 руб./ед.). В ноябре и в декабре – 650 ед. Сумма реализации помесячно в ноябре и в декабре составила 35 100 руб. (650 ед. *54 руб./ед.).В декабре установленный лимит в 1 500 ед. был превышен и составил 1 650 ед. (350 ед. +650 ед. +650 ед.). ОАО «Меркурий» и ООО «Генуя» составили акт о достижении условий, при которых покупателю предоставляется скидка. Сумма скидки составила 6 600 руб. ((54 руб./ед. – 50 руб./ед.)*1 650 ед.).

В бухгалтерском учете ОАО «Меркурий» хозяйственные операции будет отражены следующим образом:

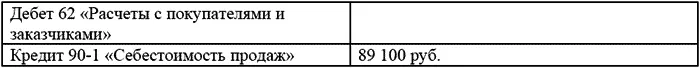

1. Отражена реализация товара без учета скидки

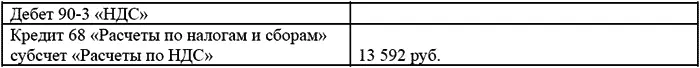

2. Начислен НДС с суммы реализованного товара

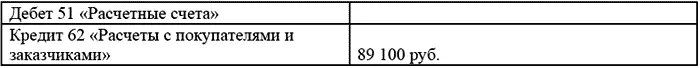

3. Покупателями оплачен приобретенный товар

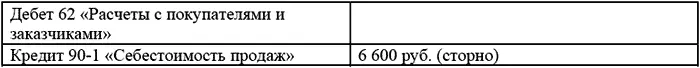

4. После подписания акта о достижении условий предоставления скидок методом «красное сторно» отражено уменьшение стоимости реализации товара в результате предоставления скидки

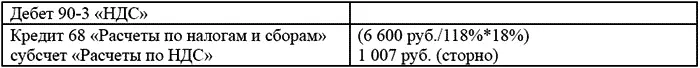

5. Методом «красное сторно» отражено уменьшение стоимости начисленного НДС

6. Сумма предоставленной скидки возвращена покупателю на расчетный счет

Кроме того, руководствуясь требованиями налоговых органов, ОАО «Меркурий» представил уточненную налоговую декларацию по НДС, в которой в начисленный НДС за октябрь 2005 года был уменьшен на 214 руб. (((54 руб./ед. – 50 руб./ед.)*350 ед.)/118%*18%, за ноябрь и декабрь уменьшен на 397 руб. (((54 руб. /ед.)*650 ед./118%*18%).

Налог на прибыль по итогам 2005 года должен быть уменьшен на 1 346 руб. (((54 руб./ед. – 8,2 руб./ед.) – (50 руб./ед. – 7,6 руб./ед.))*(350 ед.+650 ед. + 650 ед.) *24%)).

Сотовая связь

Согласно пп. 25 п.1 ст. 264 НК РФ расходы на почтовые, телефонные и иные подобные услуги, расходы на оплату услуг связи, вычислительных центров, электронной почты, информационных систем относятся к прочим расходам на производство и реализацию.

При этом в составе прочих расходов налогоплательщика на производство и реализацию могут быть учтены расходы на приобретение услуг сотовой связи, если они отвечают требованиям п.1 ст. 252 НК РФ. Т. е. расходы на приобретение услуг сотовой связи должны быть произведены для осуществления деятельности, направленной на получение дохода, их размер должен быть экономически обоснован, а также подтвержден первичными документами (договорами на оказание услуг связи, детализированные счета операторов связи.

При этом критерием экономической обоснованности затрат на приобретение услуг сотовой связи для целей налогообложения и являются должностные инструкции с указанием обязанностей использовать сотовый телефон в служебных целях. При чем работникам должен быть установлен лимит расходов на использование сотовой связи, превышение которого подлежит возмещению работников за счет собственных средств. После такого возмещения затраты на оплату услуг связи можно учесть в расходах для целей налогообложения в полном объеме, но сумму возмещения нужно включить в доходы от реализации. Данная позиция выражена в письме Минфина России от 23.05.2005 №03-03-01-04/1/275.

Письмом от 07.12.2005 №03-03-04/1/418 Минфин России разрешил учитывать для целей налогообложения прибыли оплату телефонных переговоров работников в официально установленные выходные и праздничные дни и в период отпуска, если такие переговоры были вызваны производственной необходимостью.

Санкции за нарушение договорных обязательств

На основании ст. 265 НК РФ к расходам, уменьшающим налоговую базу по налогу на прибыль организаций, относятся штрафы, пени и иные санкции за нарушение договорных обязательств, признанные должником или присужденные судом, а также расходы на возмещение причиненного ущерба.

В соответствии со ст. 330 ГК РФ, штрафы и пени квалифицируются как неустойка, т.е. предусмотренная законом или договором сумма, которую должник обязан уплатить кредитору в случае неисполнения (ненадлежащего исполнения) обязательств. Возмещение убытков и уплата неустойки являются формами ответственности за нарушение обязательств, установленной ст. 394 ГК РФ.

Суммы штрафов, пеней и неустоек включаются в налоговую базу по НДС (по разъяснениям в письме Минфина России от 01.10.2004 №03-04-11/177 такие средства являются денежными средствами, связанными с оплатой реализованных товаров). Исчисление НДС с суммы средств, поступивших за нарушение обязательств, предусмотренных договором поставки товаров (работ, услуг), освобожденных от НДС, а также в отношении товаров (работ, услуг), местом реализации которых в соответствии со ст. 147 и 14 НК РФ не является территория РФ, не производится (п. 2 ст. 162 НК РФ)

Читать дальшеИнтервал:

Закладка: