Светлана Уткина - Расходы организации: бухгалтерский и налоговый учет

- Название:Расходы организации: бухгалтерский и налоговый учет

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Светлана Уткина - Расходы организации: бухгалтерский и налоговый учет краткое содержание

В данном справочном пособии рассмотрены общие принципы и порядок бухгалтерского и налогового учета расходов организации, возникающие при осуществлении финансово-хозяйственной деятельности. Для удобства пользования все рассмотренные в данной книге виды расходов расположены в алфавитном порядке. Кроме того, приведены различные примеры решения задач с точки зрения бухгалтерского и налогового учетов.

Пособие будет полезно как опытным бухгалтерам и аудиторам, так и начинающим работникам экономических служб.

Издание подготовлено при содействии Агентства Деловой Литературы «Ай Пи Эр Медиа»

Расходы организации: бухгалтерский и налоговый учет - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

С 1 января 2006 г. суммовые разницы по обязательствам, выраженным в условных денежных единицах по установленному соглашением сторон курсу, нормируются в том же порядке, что и проценты по займам. Это нововведение распространяется не только на отрицательные, но и на положительные суммовые разницы. А значит, проценты, начисленные по займу, выраженному в условных единицах, можно уменьшить на сумму положительной разницы по основной сумме долга.

Например, ЗАО «Князь» 1 февраля 2006 г. заключило договор займа на 5 000 условных единиц под 11%годовых сроком на 1 месяц. Одна условная единица по договору равна 1 евро. В этот же день сумма займа в рублевом эквиваленте поступила на счет ЗАО «Князь». Сумма займа и начисленные по нему проценты были возвращены заимодавцу 28 февраля 2006 г.

Курс евро на 1 февраля 2006 г. составил 35 руб. за 1 евро, а на 28 февраля 2006 г. – 36 руб. за 1 евро. Ставка рефинансирования ЦБ РФ на момент выдачи займа и до окончания срока действия договора не менялась и составляла 12 процентов.

В бухгалтерском и налоговом учете ЗАО «Князь» хозяйственные операции отражены следующим образом:

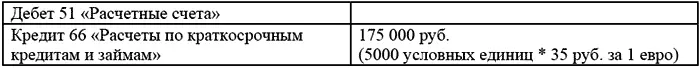

1. 01 февраля 2006 года при заключении договора займа:

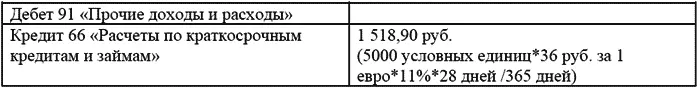

2. 28 февраля 2006 года отражены проценты за февраль

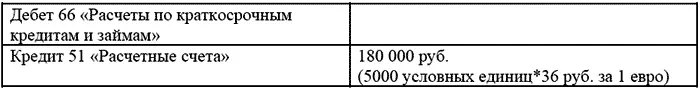

3. 28 февраля 2006 года отражено возвращение займа

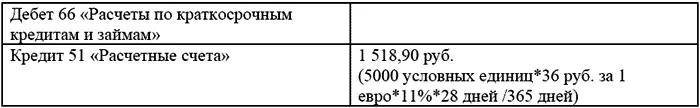

4. Перечислены проценты заимодавцу

5. Отражена отрицательная суммовая разница

6. По окончании I квартала 2006 года бухгалтер рассчитал предельную сумму процентов (включая суммовую разницу), которую можно включить в расходы для целей налогообложения. Она составила: 175 000 руб. * 12% * 1,1 * 28 дней : 365 дней = 1 772,05 руб.

Т.к. фактически сумма процентов, начисленная по договору, составила 1 518,90 руб., отрицательная суммовая разница по займу – 5 000 руб., итого общая сумма – 6 518,90 руб. Поскольку предельная сумма процентов меньше 6 518,90 руб., на расходы бухгалтер списал только 1 772,05 руб.

Разницы по процентам, начисленным по займам в условных единицах, считаются суммовыми, поскольку соответствуют критериям, данным в п. 11.1 ст. 250 и пп. 5.1 п. 1 ст. 265 НК РФ. Как до, так и после 1 января 2006 г. такие суммовые разницы на дату оплаты процентов учитываются у заемщика в общеустановленном порядке в составе внереализационных доходов и расходов соответственно. Требования п. 1 ст. 269 Налогового кодекса РФ о нормировании на суммовые разницы по процентам не распространяются.

Товары

Стоимость приобретения товаров в бухгалтерском учете определяется аналогично стоимости материалов. Исключение сделано для организаций торговли, которым п. 13 ПБУ 5/01 «Учет материально-производственных запасов», утвержденным Приказом Минфина России от 09.06.2001 № 44н, разрешено расходы по доставке товаров до центральных складов, произведенных до момента передачи товаров в продажу, включать в состав расходов на продажу.

Федеральным законом от 06.06.2005 г. №58-ФЗ внесены изменения в порядок формирования стоимости товаров.

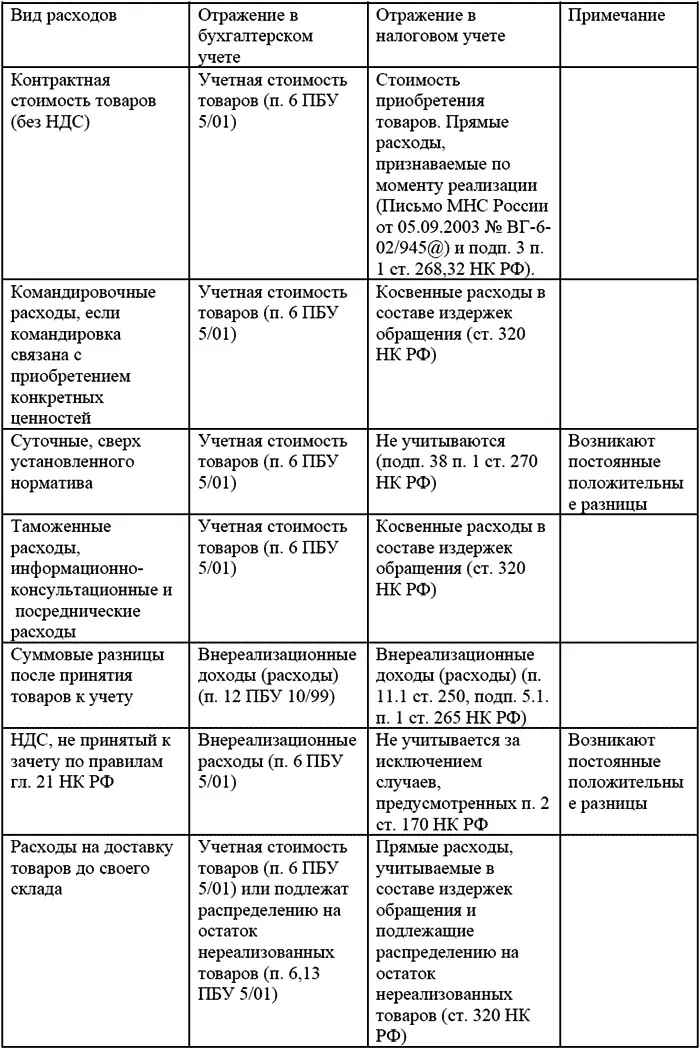

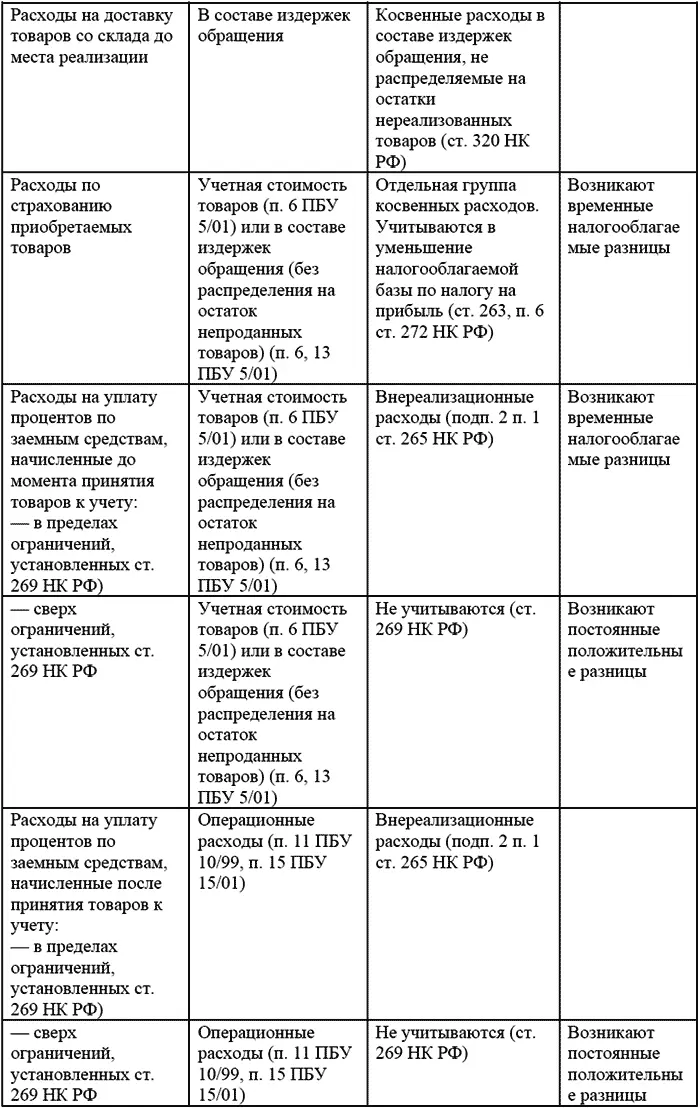

Формирование стоимости товаров в бухгалтерском и налоговом учетах представлены в следующей таблице:

Поскольку транспортные расходы признаются прямыми расходами, то доходы от реализации товаров можно уменьшить не на всю сумму транспортных расходов, а только на ту их часть, которая относится к реализованным товарам.

В ст. 320 НК РФ определен алгоритм распределения транспортных расходов на стоимость реализованных товаров и остатки товаров на складе.

Расчет осуществляется в следующем порядке.

1. Определяется сумма транспортных расходов, приходящихся на остаток товаров на начало месяца и осуществленных в текущем месяце.

2. Определяется стоимость товаров, реализованных в текущем месяце, и стоимость остатка товаров, не реализованных на конец месяца.

3. Рассчитывается средний процент как отношение суммы транспортных расходов к стоимости товаров.

4. Определяется сумма транспортных расходов, относящаяся к остатку товаров, не реализованных на конец месяца, как произведение среднего процента на стоимость остатка товаров на конец месяца.

Организациям предоставлено право самостоятельно выбирать метод оценки покупных товаров при их реализации из четырех возможных вариантов:

– по стоимости первых по времени приобретения (ФИФО);

– по стоимости последних по времени приобретения (ЛИФО);

– по средней стоимости;

– по стоимости единицы товара.

Применяемый организацией метод оценки товаров должен быть закреплен в приказе об учетной политике для целей бухгалтерского и налогового учетов.

Порядок налогового учета доходов и расходов по торговым операциям покажем на конкретном примере.

По данным налогового учета организации:

● остаток товаров на начало месяца – 240 000 руб.;

● стоимость товаров, приобретенных за месяц, – 600 000 руб.;

● стоимость товаров, реализованных за месяц, – 720 000 руб. ;

● остаток транспортных расходов на начало месяца – 15 000 руб.;

● сумма транспортных расходов за месяц – 30 000 руб.

Рассчитаем сумму транспортных расходов, которую можно списать в состав расходов в текущем месяце.

1) Определим общую сумму транспортных расходов, подлежащую распределению:

15 000 руб. + 30 000 руб. = 45 000 руб.

2) Определим остаток товаров, не реализованных на конец месяца:

240 000 руб. + 600 000 руб. – 720 000 руб. = 120 000 руб.

3) Рассчитаем средний процент:

45 000 руб.: (720 000 руб. + 120 000 руб.) = 0,054.

4) Определим сумму транспортных расходов, приходящуюся на остаток товаров, не реализованных на конец месяца:

120 000 руб. * 0,054 = 6480 руб.

5) Определим сумму транспортных расходов, которую можно списать в состав расходов:

45 000 руб. – 6480 руб. = 38 520 руб.

Обращаю внимание бухгалтеров, что главой 25 НК РФ особых правил, касающихся учета убытка от реализации покупных товаров, не установлено. В том случае, если по итогам отчетного (налогового) периода доходы от реализации товаров оказались меньше суммы расходов, связанных с приобретением и реализацией товаров, полученный убыток в полном объеме учитывается при определении налоговой базы по налогу на прибыль.

Читать дальшеИнтервал:

Закладка: