Ольга Соснаускене - Учет автотранспорта и затрат на его содержание на предприятии

- Название:Учет автотранспорта и затрат на его содержание на предприятии

- Автор:

- Жанр:

- Издательство:Литагент «Научная книга»5078daf4-9e1a-102b-b665-7cd09fa97345

- Год:неизвестен

- Город:2009

- ISBN:978-5-394-00184-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ольга Соснаускене - Учет автотранспорта и затрат на его содержание на предприятии краткое содержание

В книге рассмотрены вопросы приобретения автомобиля, его оформления, снятие с учета, ведение бухгалтерского и налогового учета, проведение мероприятий по улучшению состояния автомобиля. Издание предназначено как для опытных, так и для начинающих бухгалтеров предприятий различных форм собственности, а также студентов экономических специальностей.

Учет автотранспорта и затрат на его содержание на предприятии - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации.

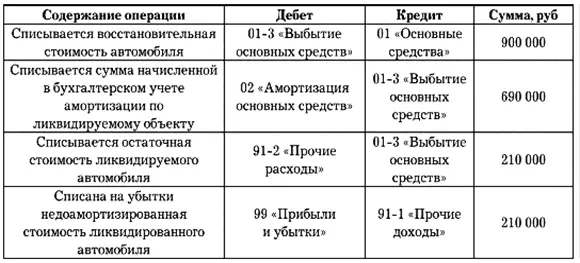

Первоначальная стоимость ликвидируемого автомобиля составляла 600 000 руб. Начислена амортизация до переоценки – 450 000 руб.

После дооценки первоначальная стоимость увеличена на 300 000 руб. Величина амортизации увеличена на 225 000 руб. Восстановительная стоимость автомобиля составила 900 000 руб. Пересчитанная сумма амортизации – 675 000 руб.

Свернутое сальдо результатов переоценки: 75 000 руб. (+ 300 000 руб. – 225 000 руб. = 75 000 руб.). После переоценки до момента ликвидации автомобиля была начислена амортизация 15 000 руб. Общая сумма начисленной амортизации составит 675 000 руб. + 15 000 руб. = 690 000 руб.

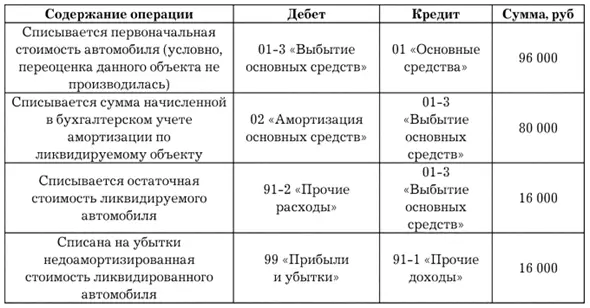

В бухгалтерском учете записи будут следующими (см. табл. 8).

На самом деле финансовый результат от выбытия автомобиля иной, и рассчитать его можно в следующем порядке.

Первоначальная стоимость автомобиля составляла 600 000 руб., начисленная амортизация в уменьшение налоговой прибыли: 450 000 руб. + 15 000 руб. = 465 000 руб.

Не перенесенная на затраты стоимость в налоговом учете составила всего 135 000 руб. (600 000 руб. – 465 ОООруб = 135 000 руб.), что и составляет прямые убытки предприятия, а не сумма 210 000 руб. (225 000 руб. – 15 000 руб.), выявленная в бухгалтерском учете по дебету счета 99 «Прибыли и убытки».

При ликвидации переоценивавшегося автомобиля происходит изъятие прибыли из распределения ее между собственниками в сумме, адекватной величине свернутого сальдо от переоценки, а также представляющей собой разницу между финансовым результатом в бухгалтерском учете (210 000 руб.) и истинным результатом (135 000 руб.).

В целях устранения данного факта можно предложить вариант восполнения источников финансирования:

Дебет счета 83 «Добавочный капитал»,

Кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)»– 75 000 руб. – списывается сумма дооценки по ликвидируемому объекту в увеличение показателя чистой прибыли. Причем учитывается вся сумма переоценки, а не ее недоамортизированная часть.

При проведении организацией переоценки (уценки) стоимости объектов основных средств на рыночную стоимость: положительная (отрицательная) сумма такой переоценки не признается доходом (расходом), учитываемым для целей налогообложения, и не принимается при определении восстановительной стоимости амортизируемого имущества и при начислении амортизации, учитываемым для целей налогообложения.

Поэтому, если предприятие проводит переоценку автомобиля, оно должно в свете требований ПБУ 18/02 формировать постоянные разницы в связи с различиями по суммам амортизации, начисляемой в бухгалтерском учете и суммами амортизации, признаваемой в налоговом учете.

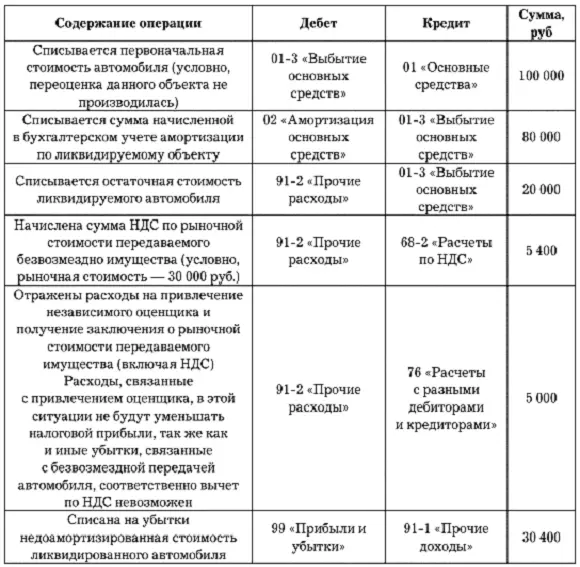

Порядок записей при безвозмездной передаче аналогичен процессу ликвидации, с той лишь разницей, что предприятие обязано уплатить в бюджет НДС с учетом рыночной стоимости безвозмездно передаваемого объекта основных средств (ст. 154 НК РФ). В связи с этим требованием предприятие должно получить заключение от экспертов-оценщиков о рыночной стоимости передаваемого объекта. Недоамортизированная стоимость ликвидированного автомобиля – 30 400 руб. (20 000 руб. + (5 400 руб. + 5 000 руб.)). В бухгалтерском учете порядок записей будет следующим (см. табл. 9).

В налоговом учете по нормам п. 16 ст. 270 НК РФ предприятие лишено возможности учесть как остаточную стоимость безвозмездно переданного имущества и расходы, связанные с оценкой, так и сумму начисленного НДС в уменьшение налоговой прибыли за отчетный период, в котором состоялась данная операция. В связи с этим обстоятельством данная хозяйственная операция в налоговом учете отражается в другом порядке, нежели в бухгалтерском учете, что порождает формирование постоянных разниц и на их основе – постоянного налогового обязательства.

Дебет счета 99 «Прибыли и убытки»,

Кредит субсчет 68-1 «Расчеты по налогу на прибыль»– 6000 руб. – отражено ПНО от суммы убытков от безвозмездной передачи автомобиля (сумма убытков за исключением НДС) (20 000 руб. + 5000 руб.) х 24 % = 6000 руб.).

Постоянные налоговые обязательства на сумму начисленного НДС не начисляются, такой вид начисления НДС необходимо признавать как основанный на нормах законодательства, а потому попадающий под нормы подп. 1 п. 1 ст. 264 НК РФ: «К прочим расходам, связанным с производством и реализацией, относятся следующие расходы налогоплательщика: 1) суммы налогов и сборов, начисленные в установленном законодательством Российской Федерации о налогах и сборах порядке, за исключением перечисленных в ст. 270 НК РФ». Следует восстанавливать все суммы НДС, принятые к вычету по автомобилям, выбывшим до срока их полезного использования, облагаемых НДС. А в случаях, когда автомобили не были использованы при осуществлении операций, признаваемых объектами налогообложения, нужно произвести следующую запись по восстановлению НДС:

Дебет субсчета 91-2 «Прочие расходы»,

Кредит субсчета 68-2 «Расчеты по НДС»– восстановлена сумма НДС.

При продаже автомобиля в бухгалтерском учете убыток учитывается в полном объеме в периоде продажи имущества, а в налоговом – равномерно в течение срока, исчисляемого как разница между количеством месяцев срока полезного использования этого имущества и количеством месяцев эксплуатации имущества до момента его реализации, включая месяц, в котором имущество было реализовано, т. е. в месяце реализации объекта убытки в налоговом учете не учитываются (даже частично), а полностью переносятся на будущее. Поэтому они в полном объеме должны быть учтены в составе налогооблагаемых временных разниц.

В бухгалтерском учете убыток признается в момент продажи и в конечном итоге прямо влияет на показатель чистой прибыли, которая может быть распределена между собственниками предприятия или иным способом инвестирована.

При получении предприятием убытков в налоговом учете (против положительного финансового результата в бухгалтерском учете) оно должно отразить запись:

Читать дальшеИнтервал:

Закладка: