Алексей Геращенко - Экономика ХХІ

- Название:Экономика ХХІ

- Автор:

- Жанр:

- Издательство:ЛитагентФолио3ae616f4-1380-11e2-86b3-b737ee03444a

- Год:2015

- Город:Харьков

- ISBN:978-966-03-7292-4

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Алексей Геращенко - Экономика ХХІ краткое содержание

Мы живём в экономическом мире, но часто пытаемся создать свои собственные законы экономики. По большому счёту, экономика – это не столько точная наука, сколько сфера закономерностей, которые каждый день возникают в нашей жизни в виде цены, курса валют, ситуаций на работе, решений о покупках и множества других событий. Мы можем точно рассчитать траекторию движения небесных тел, но зачастую своё следующее экономическое решение предсказать не можем. Ведь в центре экономических знаний стоит удивительное и непредсказуемое существо – человек.

В этой книге вы узнаете об эволюции экономических взглядов и наиболее современных подходах XXI века, рассмотрите вопрос экономической успешности на различных уровнях – страны, предприятия и человека. Книга написана так, чтобы быть интересной экономисту и понятной неэкономисту. Она ставит вопросы и заставляет задуматься, спроецировать те или иные описанные явления на жизнь человека и даёт возможность лучше понять экономический мир.

Экономика ХХІ - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

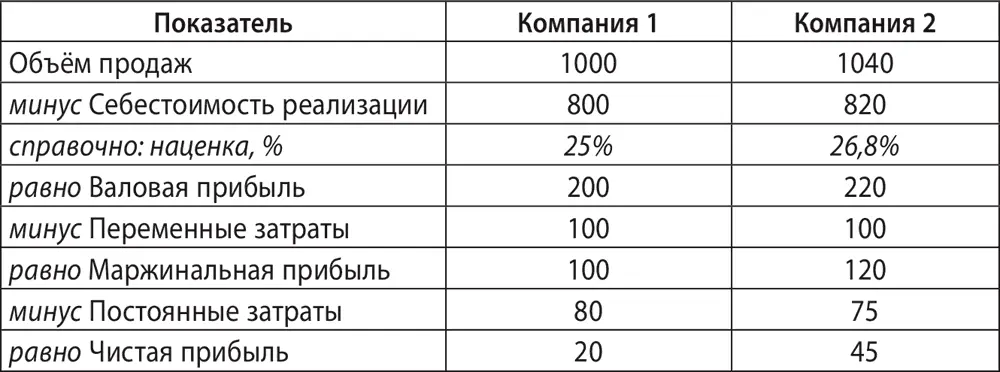

Мы видим, что вторая компания превосходит первую буквально минимально в уровне наценки, имеет чуть меньший относительный уровень переменных затрат (абсолютный уровень совпадает) и чуть более низкий уровень постоянных затрат. Но в итоге чистая прибыль более, чем в два раза, превышает показатель конкурента. Мелочи в финансах важны. Достижение небольших преимуществ на различных участках работы может привести к тотально более значительному уровню прибыли.

Для качественного управления прибылью предприятию следует иметь плановый отчёт о прибылях и убытках. Каждая цифра этого отчёта – задание для того или иного менеджера. Добиваясь пусть даже незначительных усовершенствований, можно, как было показано в примере, достичь фундаментального превосходства в уровне прибыльности.

CVP-анализ – это упрощённая бизнес-модель предприятия, которая помогает визуально очертить цели развития, в которых точка безубыточности – цель-минимум.

Кредитование бизнеса

Кредит плотно вошёл в нашу жизнь, став чем-то обыденным. Мы уже говорили о том, что кредитные отношения естественны – кто-то хочет отложить потребление на потом, кто-то нуждается в этих ресурсах уже сейчас. Так или иначе, они должны договориться. Без посредников это сделать непросто, ведь зачастую речь идёт о том, что нужно объединить множество людей с одной и другой стороны. Эту задачу выполняют финансовые посредники, в нашей стране преимущественно банки.

Давайте вспомним о финансовом балансе предприятия и рассмотрим его с позиции кредитования.

Финансовый баланс предприятия (Statement of financial position)

Представим себе, что предприятие решилось полностью отказаться от использования заёмных средств и работать исключительно на собственных деньгах (капитале). Мы видим, что в этом случае сумма активов будет равна сумме капитала, ведь обязательства будут равны нулю, а левая и правая часть баланса предприятия должны совпадать. Предприятие должно будет «сжаться» – распродать часть активов и погасить обязательства. Другой вариант – всё время работать с суммой активов меньше потенциально возможной, то есть сдерживать свой потенциальный рост, но не брать на себя дополнительных финансовых обязательств.

Положительная часть работы без финансовых обязательств – отсутствие риска такого банкротства, при котором страдают другие стороны, давшие предприятию кредит. Тем не менее, банкротство возможно, ведь в случае убыточной деятельности капитал предприятия становится всё меньше и меньше.

Если мы вспомним об особенности точки безубыточности и поведении прибыли, то придём к выводу, что, ограничивая себя в получении кредитов, предприятие может попросту «не дотянуться» до прибыльной деятельности, оставаясь ниже этой заветной точки. Представим, что мы можем пополнить ассортимент, но для этого понадобится кредит. Отказываясь от него, мы соглашаемся с объёмом продаж ниже минимального, но постоянные затраты должны нести. Поэтому использование кредита – это нормальная практика, которой повсеместно пользуется бизнес. Другое дело, что нужно вовремя остановиться. Обильный и быстрый рост прибыли за пределами достигнутой точки безубыточности стимулирует увеличивать объёмы продаж любыми способами. Увлекшись кредитованием чрезмерно, легко прийти к ситуации, в которой кредитный портфель будет доминировать над собственным капиталом. Модель точки безубыточности довольно статична, а жизнь бизнеса такова, что в тот или иной момент придётся пройти через перипетии, тернии, когда доходы не будут покрывать даже переменных затрат предприятия, а безубыточность будет недостижима в краткосрочном периоде. В случае чрезмерной кредитной нагрузки потеря капитала и банкротство могут наступить чересчур быстро.

При кредитовании возникает особый вид отношений предприятия и банка, когда работа на чужих деньгах должна обеспечить как покрытие ссудного процента, так и заработок. Что важно банку в процессе кредитования? Здесь нужно разделить краткосрочное и долгосрочное кредитование.

В случае краткосрочного кредита банку не столь важна прибыльность предприятия, сколько уверенность в его способности рассчитаться. Поэтому банк будет интересоваться залогом, целевым использованием средств и ликвидностью. Банку будет важно понимать, что предприятие своими текущими активами с запасом покрывает текущие обязательства, среди которых и его кредит.

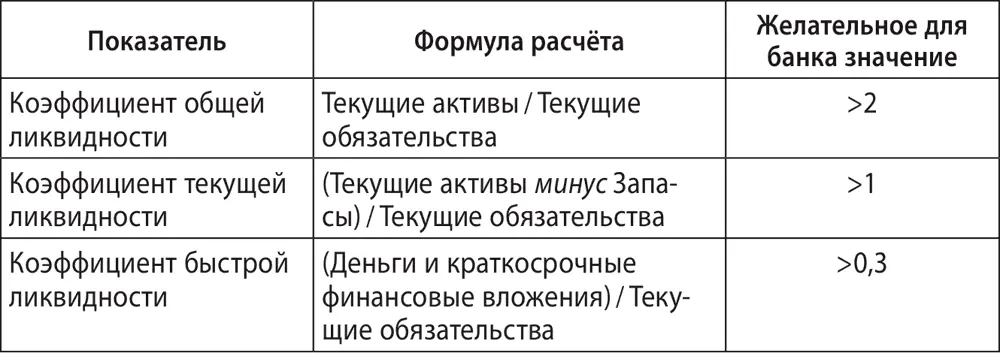

Показатели ликвидности

Под текущими активами подразумеваем все активы с предполагаемым сроком оборачиваемости до года – запасы продукции, дебиторскую задолженность, краткосрочные финансовые инвестиции, деньги.

Для краткосрочного кредита при соблюдении указанных коэффициентов банк может быть уверен, что риск проблемного кредита невысок.

В случае долгосрочного кредита нам откроется картина с другой логикой. Здесь речь идёт о длительном инвестиционном проекте, который требует финансирования. В случае, если проект окажется неудачным, то и банк с большой вероятностью не получит полный возврат кредита. В этом случае анализировать текущее финансовое состояние заёмщика для банка недостаточно, ведь за период проекта оно может существенно поменяться. Поэтому банку стоит углубиться в особенности проекта, провести его тщательный анализ, оценить экспертно вероятность успеха.

Другой частью обязательств является кредиторская задолженность – тот товарный кредит, который предоставляют поставщики. С формальной точки зрения этот кредит является бесплатным в части обслуживания, ведь поставщики в отличие от банка не берут те или иные проценты за использование клиентом задолженности. Но стоимость такого товарного кредита в реальности уже учтена в стоимости товара.

Слово «кредит» берёт своё начало от латинского credere – доверять. Системы контроля, анализа и оценки, которые используются кредиторами для минимизации рисков не перечёркивают того факта, что именно доверие является главной частью сделки. Кредит – это, прежде всего, система отношений, которая дополнительно усиливается риск-менеджментом и аналитикой должника.

Мы ещё часто будем вспоминать о доверии, ведь именно оно и является тем фактором и ценностью, которые обеспечивают низкие процентные ставки и хорошую статистику возврата кредитов. Кредитование бизнеса – это акт доверия его будущему.

Читать дальшеИнтервал:

Закладка:

![Алексей Марков - Хулиномика 4.0 [хулиганская экономика. Ещё толще. Ещё длиннее]](/books/1061355/aleksej-markov-hulinomika-4-0-huliganskaya-ekonomi.webp)