Владимир Вербицкий - Из идеального реальному. Что действительно нужно компаниям для своей практики из corporate governance best practices

- Название:Из идеального реальному. Что действительно нужно компаниям для своей практики из corporate governance best practices

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2015

- Город:Москва

- ISBN:978-5-9614-5213-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Вербицкий - Из идеального реальному. Что действительно нужно компаниям для своей практики из corporate governance best practices краткое содержание

Из идеального реальному. Что действительно нужно компаниям для своей практики из corporate governance best practices - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Но есть и обратное, хотя и редкое мнение: IPO не является способом привлечь достаточный объем инвестиций, принимая во внимание тот масштаб инвестиционных вложений, которые были сделаны компанией еще до момента ее выхода на публичный рынок акционерного капитала. Кроме того, бóльшую значимость, нежели получение внешнего финансирования, имеют такие мотивы проведения IPO, как потребность в получении рыночной оценки бизнеса, выход на качественно новый уровень развития, получение статуса публичной компании, открывающего более выгодные условия для привлечения инвестиций в дальнейшем, а также превращение собственников этой компании во владельцев именно капитала. Конечно, есть такие ситуации, когда рынок акций может стать единственно возможным вариантом привлечения инвестиций для развития бизнеса. Существуют целые сектора экономики – в том числе и самые высокотехнологичные, – основанные на акционерном финансировании. У компаний в таких секторах – в основном молодых, производящих новые услуги и идеи и не имеющих ни собственных средств, ни материальных активов, чтобы использовать в качестве залога для получения кредита, – выход остается только один: финансировать свой рост за счет весьма дорогого акционерного капитала, в частности путем проведения IPO. Но ни в одной экономике мира фондовый рынок не является серьезным источником денег для инвестиций. Даже в США, где он наиболее развит, подавляющее большинство инвестиций финансируется из собственных средств компаний, 20–30 % – за счет заемных средств или выпуска облигаций и только менее 10 % – за счет выпуска акций{127}.

Это неудивительно – внешнее финансирование стоит дороже внутреннего из-за проблем асимметричной информации, поэтому компании обращаются за внешними ресурсами лишь тогда, когда не хватает собственных. Кроме того, если компания выпускает акции, а не облигации, то рынок может воспринимать это как отрицательный сигнал о перспективах ее развития. Если владельцы компании готовы расстаться с частью прибыли, значит, они считают, что она будет не очень высокой. Выпуск акций в большей степени, чем выпуск облигаций, размывает стимулы контролирующего собственника к максимизации прибыли. Поэтому рынок соответствующим образом дисконтирует цену приобретения акций; акционерное финансирование, как правило, обходится дороже заемного. Так что акции выпускают только те компании, у которых и так много долгов, или те, которым трудно получить деньги взаймы, например компании с нематериальными активами.

Какими же тогда могут быть факторы, мотивирующие собственника провести IPO своей компании?

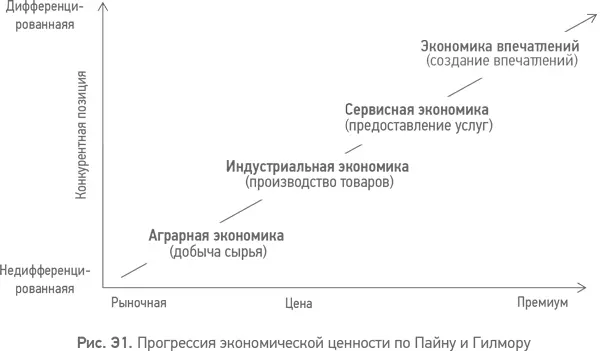

Самым очевидным представляется то, что в ходе IPO компания получает объективную рыночную оценку. Вот, например, заявления компании Zynga – крупнейшего в мире разработчика социальных игр – в канун проведения ею IPO: «Мы готовы 5 % продать за 500 млн долл.». На вопрос «Зачем вам деньги?» они ответили, что не знают, что им просто нужна оценка{128}. Кроме того, компания, которая превращается в публичную и акции которой теперь свободно обращаются на биржах, становится гораздо более ликвидным активом. До проведения IPO компания, подобно куколке, накапливает силы и энергию, чтобы потом раскрыться и взлететь как бабочка, имея перед собой новые горизонты для развития и привлекая своей красотой новых инвесторов (полет ведь точно есть впечатление, не правда ли?). Собственно, только став «бабочкой», компания и получает возможность «летать».

Не последнюю роль в стремлении провести IPO играет тот статус, который компания обретает, становясь публичной. Во-первых, такая компания, как правило, имеет значительные масштабы деятельности и все характеристики крупной организации, иначе IPO вряд ли проводилось бы в принципе. Во-вторых, это повышенное внимание со стороны множества заинтересованных сторон и постоянное пребывание компании на виду и на слуху. Вообще именно мотив обретения особого статуса публичной компании показывает, насколько незначительную роль может играть IPO в деле удовлетворения потребностей компании в инвестициях. Отправляясь раз в пять-десять лет (примерно так мы «оцифровали» периодичность выхода компаний на публичный рынок капитала) в супердорогой гастрономический ресторан, вероятнее всего, вы отдаете дань моде или лишний раз подтверждаете свой высокий статус и положение, испытываете желание блеснуть перед публикой, или засвидетельствовать свое почтение шеф-повару, или что угодно еще. Утоление голода, каким бы сильным он ни был в данном случае, согласитесь, стоит на одном из последних мест в череде ваших предпочтений. Поэтому вряд ли стоит ожидать, что каждый день, когда у вас возникает чувство голода, вы будете идти в шикарный ресторан только для того, чтобы поесть. Так же и в бизнесе. Потребность компании в получении инвестиций, если она хочет развиваться, постоянна, и для нормального ее роста, позволяющего быть впереди конкурентов, объем необходимых инвестиций должен быть довольно велик. Поэтому вырученных от размещения средств вряд ли будет достаточно, чтобы удовлетворить аппетит компании к инвестициям, тем более что часть этих средств, бо́льшая или меньшая, будет причитаться непосредственно собственникам, поделившимся своей долей в бизнесе. В этом контексте IPO является для собственников компании скорее неким сильным эмоциональным событием, характерным для «экономики впечатлений», нежели источником привлечения значительных инвестиций.

Представление об IPO как об источнике значительных инвестиций подталкивает собственников и их компании к стремлению получить в ходе этой сделки максимальную цену за продаваемый актив. Желание разместиться по самой верхней границе ценового диапазона и нацеленность на долгосрочное устойчивое развитие, скорее всего, мало согласуются друг с другом. Компания Google, например, в 2004 г. накануне своего IPO, когда после закрытия периода подачи заявок на покупку акций компании стало ясно, что заявленную акционерами и менеджментом цену от 106 до 135 долл. получить не удастся, все-таки не откладывает IPO и не ждет, что, может быть, цена еще поднимется. Компания соглашается на 85 долл. за акцию. В дальнейшем стоимость акций Google взлетела на многие сотни долларов. Пример Google показателен еще и их отношением к самому IPO. По словам Эрика Шмидта, генерального директора Google, это всего лишь одна страница в истории развития, перевернув которую нужно снова браться за работу и больше не обсуждать детали прошедшего размещения{129}.

А вот во время нашумевшего «народного IPO» российского банка ВТБ в 2007 г. цена его акции составила 13,6 коп. и почти достигла потолка – верхней границы диапазона, установленного при размещении акций. При этом для многих фондовых аналитиков тогда цена размещения казалась завышенной. По их мнению, верхний уровень означал, что после начала торгов цены на акции как минимум не будут расти и, что более вероятно, будут падать. В само́м же ВТБ звучали другие оценки. Согласно его годовому отчету за 2007 г., прошедшее первичное публичное размещение акций можно было считать «знаковым событием не только в России, но и во всем мире», поскольку оно стало «вторым по величине IPO в мире в 2007 г. и крупнейшим банковским IPO в Европе». Однако кроме высших мест во всевозможных рейтингах IPO и эмоциональных заявлений об успешности произошедшего события инвесторы не получили никакой отдачи. И только спустя четыре года, когда цена акции ВТБ стала устойчиво колебаться вокруг отметки 7 коп., его руководство призна́ет прошедшее «народное IPO» самым неудачным эпизодом за последние 10 лет развития банка{130}. Тоже ведь впечатление получается, только негативное.

Читать дальшеИнтервал:

Закладка: