Джозеф Синки - Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг

- Название:Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2007

- Город:Москва

- ISBN:978-5-9614-2223-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джозеф Синки - Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг краткое содержание

Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Где можно провести границу между изобретением и инновацией? По нашему мнению, статус «изобретения» не должен сниматься до того момента, когда продукт обретет очертания, требуемые рынком. Говорить об инновации нужно не раньше, чем продукт, пройдя испытание рынком, станет доступным для потребителя.

Принятие потребителем – ключевой параметр разделения изобретение/инновация. Изобретению не требуется завоевывать признание публики. Инновация невозможна без одобрения участников рынка. Логично предположить, что замене чеков электронными продуктами будет предшествовать продолжительная фаза, в ходе которой произойдет переход от изобретения к инновации.

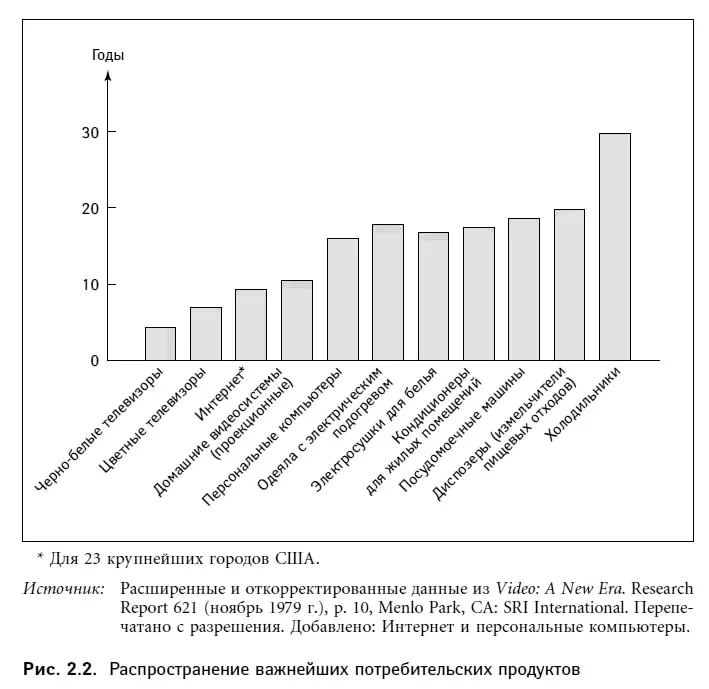

Источник : Federal Reserve Bank of Atlanta, Economic Review (August 1983), р. 10.Поняв, как распространяется инновация, читатель может задуматься о длительности периода распространения продукта в обществе. На рис. 2.2 показана скорость распространения важнейших потребительских товаров, т. е. за сколько лет тот или иной продукт начали использовать 50 % семей. Наибольшей была скорость распространения черно-белых телевизоров – 3 года; медленнее всего – 30 лет – общество «привыкало» к холодильникам. К какой категории следует отнести персональные компьютеры (на рис. 2.2 приведены данные за 1979 г., когда этот товар еще не вышел на рынок)? Время распространения колеблется для них в промежутке от 3 (черно-белые телевизоры) до 30 лет (холодильники), в зависимости от того, на чье мнение ориентироваться. Гейтс (1995), например, считает, что в 1995 г. РС использовали 35 % американских семей; другие исследователи полагают, что цифра должна быть почти вдвое меньше. Самые пессимистичные оценки позволяют говорить о 39 % к началу 2000 г. [22] Приводимые достаточно осторожные прогнозы взяты из Statistics, Standard of Living, Households with Personal Computers (F.Y. 1986–1999), jin.jcic.or.jp/stat/stats/10LIV43.html .

Согласно этим данным, темпы роста за период с 1994 по 1999 г. составили 20 %. Если принять наиболее осторожную точку зрения и согласиться с тем, что 10 % семей пользовались компьютерами в 1980–1985 гг., то общее время распространения составит 16,5–21 год. Такая скорость ставит РС в один ряд с домашними кинотеатрами, электросушками для белья, электрическими одеялами и кондиционерами.

В настоящее время покупка компьютера обычно сопровождается подключением Интернета. Министерство торговли США сообщило, что к августу 2000 г. к Интернету подсоединены 41 % американских семей. По данным на сентябрь 2000 г., первая десятка городов – пользователей Интернета выглядела следующим образом (рейтинги Neilsen NetRatings): Сан-Франциско (66 %), Сиэтл (64 %), Сан-Диего (62 %), Портленд (60 %), Вашингтон и Бостон (по 59 %), Денвер и Канзас-Сити (по 57 %), Орландо (56 %) и Балтимор (55 %). Верхней границы диффузии (50 % семей – пользователей Интернета) достигли в США 23 крупных города. Если отнести нижнюю границу (10 %) распространения Интернета к 1990-м годам, то по скорости адаптации в 23 крупных городах Интернет может соперничать с телевизорами и видеомагнитофонами (см. рис. 2.2). С какой скоростью Интернет проникнет в 50 % американских семей, живущих за пределами 23 крупнейших городов, мы пока не знаем.

Распространение электронного банковского обслуживания

Распространение электронного банковского обслуживания, как это обычно бывает с инновациями, началось с уровня оптовых продаж, затем его начали использовать владельцы мелких предприятий и индивидуальные потребители; заметим, что принятие продукта на розничном уровне шло чрезвычайно медленно – исключение составляют банкоматы. Быстрое распространение банкоматов вполне объяснимо: наиболее медленно меняются, как известно, привычки потребителей, между тем пользование банкоматами не предполагает отказа от традиционных форм платежей. Эту мысль подтверждает и замечание Эдварда В. Келли-мл., члена совета управляющих ФРС:

«…подавляющее большинство потребительских выплат до сих пор совершается с использованием бумажных денег и чеков, электронная пересылка средств через автоматические клиринговые системы пока крайне редка. И наоборот: на крупных денежных рынках и рынках ценных бумаг США электронные платежи стали скорее правилом, чем исключением».

Как известно, оптовые транзакции доминируют на крупных денежных рынках и рынках ценных бумаг, а это значит, что электронные выплаты рано или поздно завоюют и потребительский рынок.

Все последние 30 лет аналитики твердили, что в следующем десятилетии общество откажется от наличных денег и целиком перейдет к использованию электронных денег и электронных банков [23] Марьянович [Marjanovic (1996)] полагает, что, подталкивая нацию к созданию бесчекового общества, Конгресс и администрация Клинтона издали законодательные акты, предполагавшие переход к осуществлению большинства федеральных платежей через электронные системы» (с. 1). Под «законодательными актами» понимается прошедший практически незамеченным Сводный закон о бюджете, подписанный президентом Клинтоном 26 апреля 1996 г.

. Сегодня очевидно: полный отказ от сделок с наличными в обозримом будущем едва ли предвидится; в то же время начало XXI в. демонстрирует дальнейшее принятие широкой клиентурой новейших банковских технологий, в частности банковского обслуживания на дому через Интернет [24] Дженнингс [Jennings (1996)], основываясь на проведенном Ernst and Young опросе 1000 потребителей и 79 точек розничной торговли, пишет: «Розничные покупатели по-прежнему считают излюбленным методом расчетов операции с наличными деньгами». За оплату наличными высказалось 58 % владельцев магазинов розничной торговли и 54 % потребителей. На втором и третьем местах по популярности оказались кредитные карты (38,5 %) и чеки (23,4 %).

. Особенно бурный успех выпадет, надо полагать, на долю электронных систем погашения чеков и электронных продаж. Банкоматы уже стали принятой в обществе и широко применяемой во всем мире формой финансовой технологии; автоматические клиринговые системы также известны на рынке уже многие годы. В целом, однако, приходится признать, что за последние три десятилетия технологический взрыв в индустрии финансовых (и особенно банковских) услуг так и не произошел. Между тем потеря банками позиций в традиционных областях (заимствование и кредитование) заставляет их стремиться к завоеванию позиций в иных сферах (информационные процессы, обслуживание, перекрестные продажи). Новые технологии, в частности интеграция компьютерных систем как на оптовом, так и на розничном уровне, позволяют банкам получать прибыль. По словам Келли [Kelley (1996)]:

«Ключевую роль в идентификации желаний потребителей и предприятий, желаний, за исполнение которых они согласны платить, играет частный сектор: примерами служат в первую очередь “интеллектуальные” карты, выплаты через Интернет и банковское обслуживание на дому».

Читать дальшеИнтервал:

Закладка: