Джозеф Синки - Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг

- Название:Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2007

- Город:Москва

- ISBN:978-5-9614-2223-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джозеф Синки - Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг краткое содержание

Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Поглощения, контроль над корпорациями и реструктуризация

В результате сделок по установлению контроля, как правило, происходит значительная реструктуризация компании [35] Подробнее см.: Jensen (1986); Copeland and Weston (1988), Chapter 19; Ross and Westerfield (1988), Chapter 26; а также “Symposium on Takeovers,”Varian (1988), Stern (1987). Beatty, Santomero and Smirlock (1987), Neely (1987), Matthews (1988), Hawawini and Swary (1990).

. «Контроль» и «реструктуризация» – основные понятия. Заголовки финансовых изданий пестрят словами «поглощение», «слияние», «выкуп с использованием заемных средств». Также тесно связаны с транзакциями данного типа и менее популярные «дивестиция», «выкуп акций» и «отпочкование». Сделки, приводящие к смене контроля над компанией, оказывают фундаментальное влияние на компанию, на ее размеры и структуру собственности. Борьба с поглощениями – меры по защите от акул – описывается обычно красочно и эмоционально: мы встретим здесь и «акулий репеллент», и «отравленные пилюли», и «гринмейл», и «золотой парашют». В целом такие меры затрудняют (делают дороже) для приобретателя доступ к выбранной для поглощения компании. Всплеск враждебных поглощений (речь о них в следующем разделе) заставил банки защищаться с помощью «отравленных пилюль». Предположим, некий инвестор скупает больше заранее оговоренного количества акций (обычно 10–20 %). В этом случае остальные акционеры получают право приобретать у компании акции с дисконтом (скажем, 50 %-ным). В такой ситуации покупка всей компании оказывается делом чрезвычайно дорогостоящим. Впрочем, «поглотители» не остаются в долгу: в качестве «противоядия» они используют судебные иски и борьбу на собраниях акционеров.

Враждебные поглощения в банковской сфере

Увы, нравы меняются! В «закрытом клубе», каким некогда было банковское дело, враждебное поглощениепредставлялось абсолютно недопустимым. Банкиры были чересчур воспитанными господами и не позволяли себе подобных выпадов против коллег. Потом двери клуба распахнулись для всех желающих, и банковская сфера приняла правила в отношении слияний, суть которых – «ешь, пока не съели тебя самого», и враждебное поглощение стало рядовым событием финансовой жизни. Первой крупной сделкой этого типа стало совершенное в 1987 г. Bank of New York враждебное поглощение крупного американского банка Irving Trust за очень крупную сумму (1,4 млрд долл.).

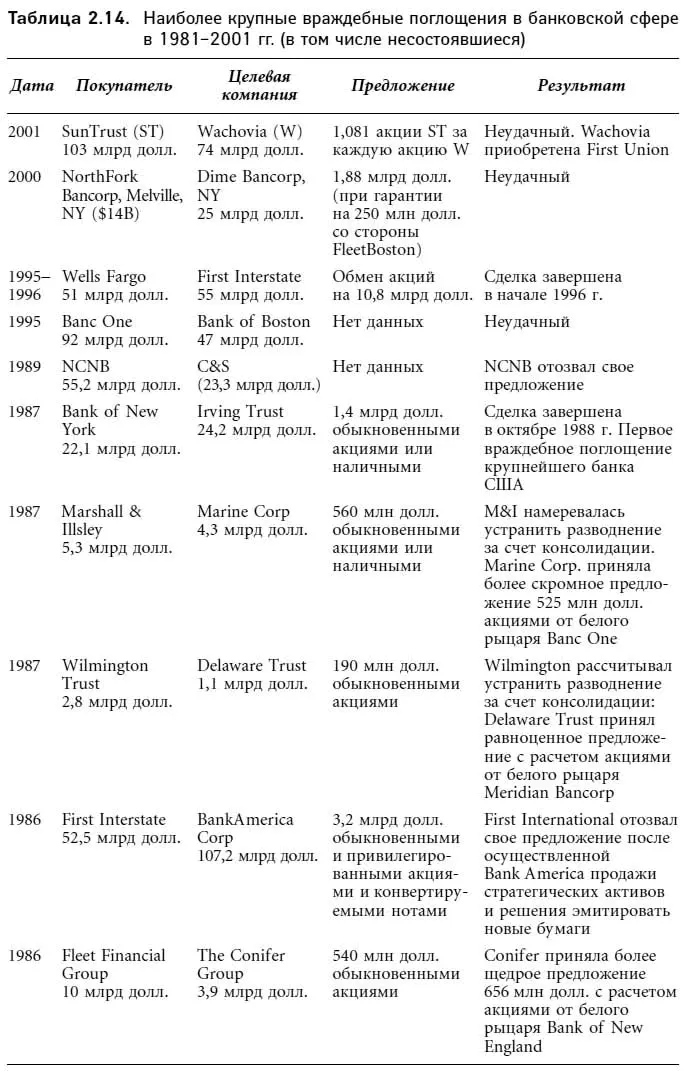

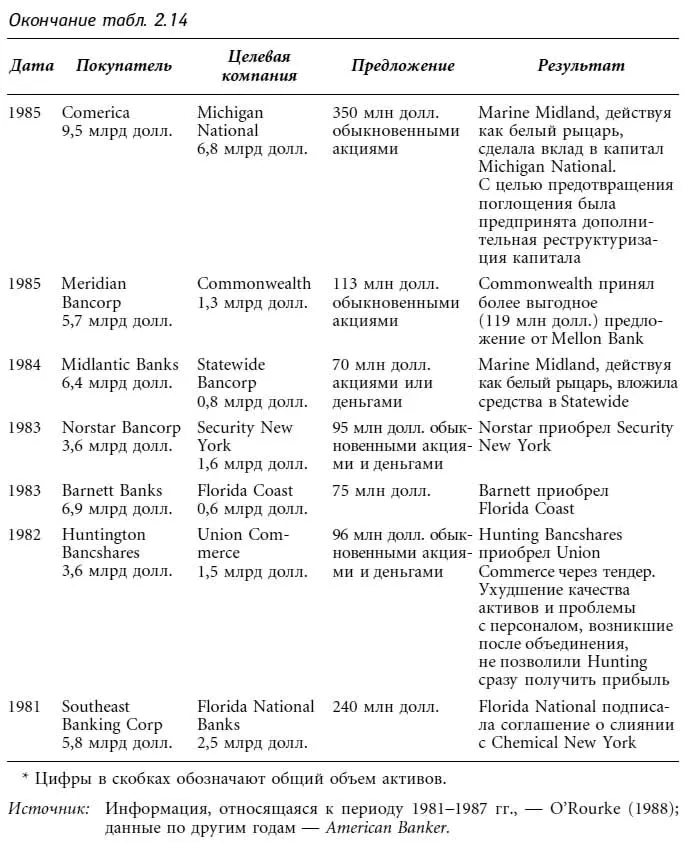

В табл. 2.14 приведен список крупных враждебных поглощений в банковской индустрии за период 1981–2000 гг. Рассмотрим подробнее историю приобретения банком Wells Fargo банка First Interstate Bank в 1996 г.

Сражение за First Interstate началось еще в 1995 г. First Interstate, пытаясь спастись, планировал дружеское слияние с First Bank System (Миннеаполис); сделка была назначена на ноябрь 1995 г. Но от транзакции пришлось отказаться: SEC решила, что в случае слияния First Bank должен приостановить выкуп своих акций на два года.

В статье, посвященной анализу выгод от слияния Wells Fargo и First Interstate Bank, Сейберг [Seiberg (1996)] приводит высказывание председателя Wells Пауля Хазена, который заявил ФРС, что данная сделка позволит увеличить число рабочих мест, расширить кредитование больших городов и финансирование мелкого бизнеса Калифорнии. Но Слоан (1996) оспаривает эту точку зрения и считает, что борьба между Wells и First Bank за First Interstate была «первым сражением на Уолл-стрит, где выигрывал тот, кто готов уволить больше народа» (р. 47). Свою аргументацию Слоан основывал на том факте, что First Bank не имел калифорнийских филиалов, а у Wells и First Interstate оказалось большое число взаимозаменяемых офисов. Заметим, что Wells Fargo известен в финансовых кругах своим умением сокращать расходы и имеет репутацию наиболее перспективного крупного банка США.

Обсуждая эффективность совершенного поглощения, один из аналитиков Salomon Brothers замечает: «Это поистине выдающаяся с точки зрения создания акционерной стоимости транзакция. Огромная экономия… позволяет создать мощнейшую фирму» [36] Цит. по: The Wall Street Journal . 1995. Осtober 19, р. 1.

. Образованная в результате объединения Well’s Fargo и First Interstate Bank банковская холдинговая компания стала одной из крупнейших в США: ее активы составили 234 млрд долл. (30 июня 2000 г.), а рыночная капитализация – 74,5 млрд долл. (на 22 сентября 2000 г.).

До того как стать добычей Wells Fargo, First Interstate Bank сам предпринимал попытки найти подходящую жертву. В 1986 г. банк решил приобрести BankAmerica, предложив 3,2 млрд долл. за пакет обыкновенных и привилегированных акций и конвертируемых нот. First Interstate отказался от сделки, когда BankAmerica продал стратегические активы и объявил о выпуске новых ценных бумаг. Акцию по защите BankAmerica от First Interstate организовал Salomon Brothers, ее назвали «защитой от навязанного предложения (враждебного поглощения) First Interstate Bancorp». (В ходе слияний инвестиционные банки, в том числе и Salomon Brothers, выступают в интересах обеих сторон. Они «сводят» потенциальных участников сделки, но ставят своей целью не допустить враждебных поглощений.) Как известно, долгое время BankAmerica провел «в летаргии». Удивительно, что в такой ситуации акционеры приветствовали выделение средств на оплату устроенной Salоmon Brothers кампании против поглощения. Напомним, что данные, относящиеся к поглощениям, указывают на прибыльность таких сделок для экономики, поскольку активы передаются в руки тех, кто в состоянии ими эффективно управлять.

Любопытный факт: по информации на 31 марта 1987 г., третьими, пятыми и шестыми по значению крупными акционерами BankAmerica были Сiticorp (3 133 495 акций), Wells Fargo Bank (2 442 179) и Bankers Trust (1 490 683 акций) [37] Любопытные сведения по теме «Кто владеет крупнейшими банками?» читатель найдет в: Kreuzer (1987).

. Частично эти бумаги, по-видимому, были «кастодиальными», однако такое определение нельзя отнести ко всем указанным акциям. Как сказал один портфельный менеджер, «в действительности акциями одних банков распоряжаются другие» [38] Там же. С. 44. Согласно постановлению Y ФРС банковская холдинговая компания имеет право владеть не более чем 5 % акций другого банка. Впрочем, с разрешения Совета управляющих ФРС этот лимит может быть повышен.

. Интересно, что думали о враждебном поглощении BankAmerica его акционеры – Сiticorp, Wells Fargo и Bankers Trust? Пытаясь найти ответы на этот и другие вопросы, Крейзер [Kreuzer (1987)] натолкнулся на нежелание крупнейших держателей акций обсуждать эту тему даже в частных беседах.

Возможность приобретения «зомбированных» банков и сберегательных учреждений

Члены секты вуду называют «зомби» сверхъестественную силу, входящую в мертвое тело и оживляющую его. Под влиянием заколдованного банковского законодательства 1980-х федеральное страхование депозитов становилось такой сверхъестественной силой для умирающих банков, создавая тем самым зомбированные депозитные организации. Источником жизненной силы для «зомби» – банков и сберегательных организаций стали государственные гарантии (федеральная сеть безопасности) в форме внебалансовых нематериальных активов. В бухгалтерских отчетах учитываются, однако, как балансовые, так и внебалансовые средства, поэтому использование незарегистрированных пассивов обернулось для налогоплательщиков отданными за реанимацию S&L 160 млрд долл. (не считая процентов). Федеральные регуляторы банков создали этих «живых мертвецов», однако содержать зомби не входило в их планы. Регуляторы постарались так быстро, как только позволили федеральные ресурсы и бюрократическая процедура, вернуть «мертвецов» в частный сектор – здоровые банки и сберегательные организации получили тем самым возможность приобрести зомбированные банки и сберегательные организации [39] Из-за бюрократических препонов FDIC смогла возвратить Continental Bank (бывший Continental Illinois, FDIC выделила ему помощь в 1984 г.) в частный сектор лишь в 1991 г.

.

Интервал:

Закладка: