Тамара Теплова - Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий

- Название:Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий

- Автор:

- Жанр:

- Издательство:Вершина

- Год:2007

- Город:Москва

- ISBN:5-9626-0321-4, ISBN 978-5-9626-0321-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тамара Теплова - Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий краткое содержание

В книге раскрывается роль инвестиционной деятельности как одного из действенных рычагов максимизации стоимости компании. Показаны новые направления инвестирования и принципы отбора инвестиционных проектов, позволяющих компаниям наращивать стоимость. Автором систематизирована практика российских компаний по принятию инвестиционных решений. Внимание читателей акцентируется на приводящих к недополучению стоимости ошибках, которые часто допускаются при анализе инвестиционных решений и при управлении инвестиционным процессом.

Нацеливая компании на достижение рыночной успешности, автор отстаивает применение стоимостных показателей и алгоритмов выявления рычагов стоимости как на этапе принятия инвестиционных решений, так и в период их мониторинга. Кроме того, раскрываются особенности инвестиционного процесса создания стоимости и устойчивого ее наращения путем сбалансированного инвестиционного портфеля (инвестиции в инновации, персонал, маркетинг и пр.).

Книга адресована директорам и собственникам предприятий, руководителям финансовых и экономических служб.

Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Следует корректно учитывать наличие страновых рисков и специфических рисков компаний.

Два принципиальных момента должны быть оговорены при рассмотрении премии за риск на развивающемся рынке:

• какова рыночная премия за риск (то есть какую доходность получают инвесторы среднего риска);

• каким образом учесть риск конкретного инвестирования, который может быть как больше, так и меньше среднего.

В классической модели САРМ премия за средний риск на рынке определяется по спреду доходности рыночного портфеля и безрисковой доходности (k m– k f), где за k m на практике принимается доходность фондового индекса. Обычно берется значение индекса с большим набором активов (между индексами американского рынка Доу-Джонса (Dow Jones Industrial Average – DJIA) и S&P 500 – выбор будет сделан в пользу S&P 500).

Для российского рынка возникает вопрос о выборе между индексами торговых площадок (РТС, ММВБ) или применением данных синтетического индекса, включающего все акции, торгуемые на фондовом рынке России.

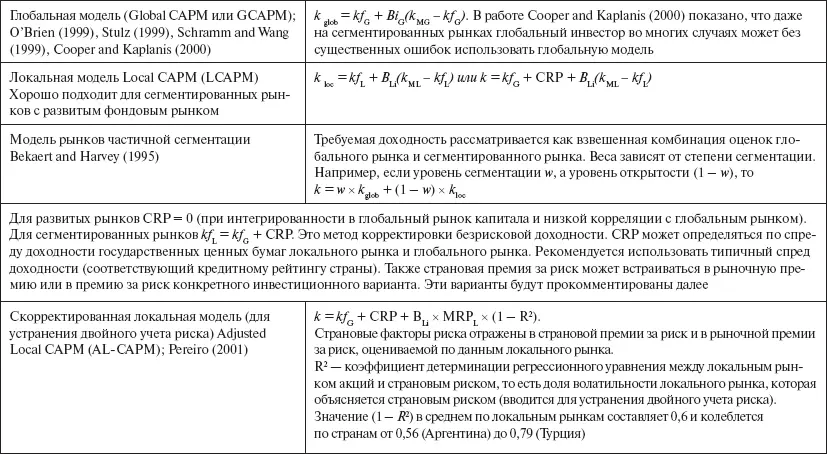

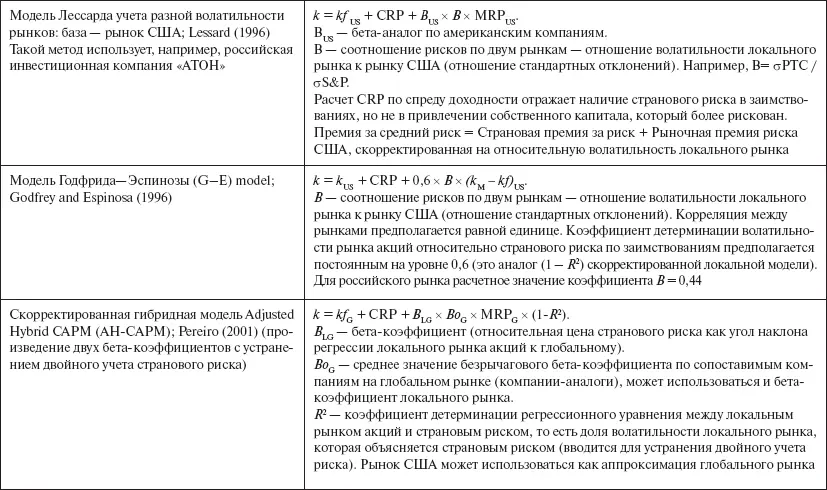

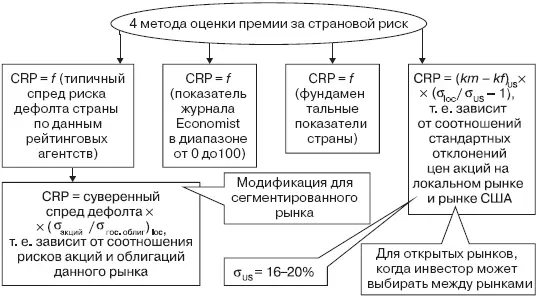

Так как история фондового индекса России, да и индексов других развивающихся рынков коротка, и волатильность на них высока, то большинство аналитиков склоняются к использованию скорректированных показателей глобального рынка. Рисунок 17 показывает возможный выбор в зависимости от доступности данных фондового рынка развивающейся страны, степени диверсификации инвесторов на нем. Принципиальный фактор, который должен быть учтен при выборе модели, – включение страны в глобальный рынок капитала (то есть открытость для инвесторов) или сегментированность (закрытость).

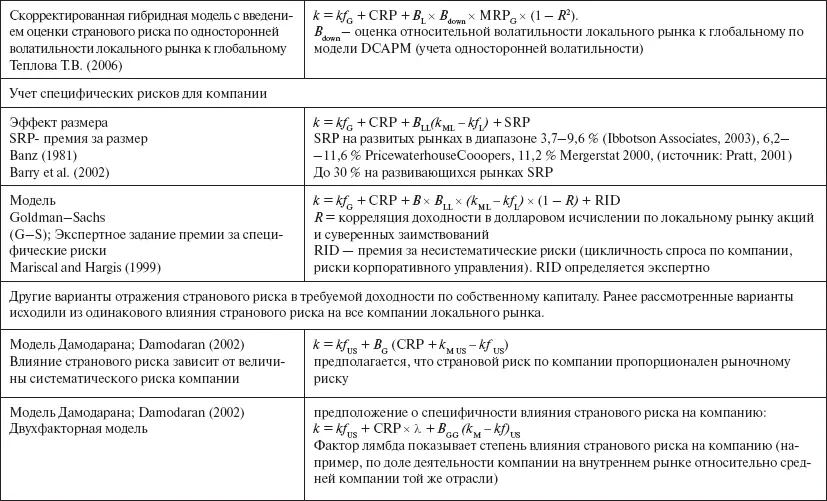

Для крупных, диверсифицированных фондовых рынков (рынки Европы, Канады) с длительным периодом наблюдений может использоваться статистически оцененная премия за риск или премия, рассчитанная гипотетическим методом как по данным локального рынка, так и по мировому глобальному рынку. Получаемые оценки незначительно отличаются. Так как для этих рынков страновой риск диверсифицируется в глобальном портфеле инвестора, то его учет не требуется и страновая премия за риск (country risk premium, CRP) равна нулю. Иначе обстоит дело для сегментированных рынков с высокой корреляцией с глобальным индексом. Факторы странового риска не могут быть диверсифицированы глобальным инвестором, и даже при потенциальной такой возможности из-за высокой корреляции рынков эти факторы риска не устраняются. Таблица 18 показывает различные модели учета страновой премии за риск.

Рис. 17.Выбор премии за средний риск инвестирования в собственный капитал: специфика подходов для развивающихся рынков

СRP – страновая премия за риск (учет политических факторов риска и рисков слабости фондового рынка). Предполагается, что все оценки проведены в долларовом эквиваленте (цены акций в долларах для расчета доходности). Для применения к денежным потокам в валюте локального рынка требуется корректировка.

Подробнее таблицу 18 комментирует раздел 3.7.

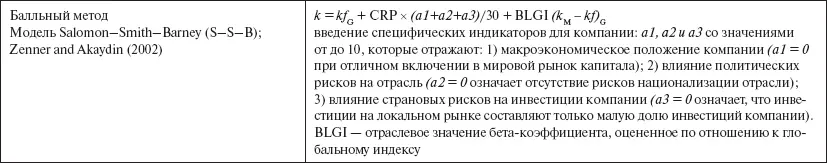

Таблица 18

Модификации модели САРМ для развивающихся рынков

Общие обозначения:

G, L, US – глобальный, локальный рынок и рынок США.

kf G , kf L– безрисковые ставки доходности на глобальном рынке и локальном. Безрисковая ставка доходности глобального рынка рассчитывается как ставка портфеля безрисковых инструментов развитых стран.

(kM US – kf US ) = MRP US– рыночная премия за риск на рынке США (оценивается либо по историческим данным, либо гипотетическим методом), (kML – kfL) = MRP L – рыночная премия за риск на локальном рынке. Рыночные премии могут оцениваться как по историческим данным, так и гипотетическим методом (на базе прогнозов денежных потоков).

BiG – бета-коэффициент компании, оцененный относительно глобального рынка.

BG – оценка бета-коэффициента на глобальном рынке (по компаниям-аналогам глобального рынка).

BLi – бета-коэффициент компании, оцененный относительно локального рынка.

Систематический риск российского рынка ( b 1) относительно глобального (его индикатором выступал в расчетах индекс Morgan Stanly Capital International, MSCI) был рассчитан автором на основе данных Российской торговой системы (РТС) за 1993-2002 годы. Стандартное отклонение акций российских компаний в годовом исчислении при рассмотрении цен в долларах получено на уровне 35 %. Таким образом, параметр b 1 по российскому рынку относительно MSCI на 2003 год оценен в 1,75. Как результат средняя доходность инвестирования в акции компаний РФ – 11,5 % годовых (в долларах). Для компаний, формирующих российский рынок («голубых фишек»), эта доходность может рассматриваться как требуемая (бета-коэффициент этих компаний близок к единице). Остальные компании являются более (менее) рискованными, но с учетом низкой ликвидности их доходность будет выше полученной оценки.

3.7. Необходимость учета странового риска: введение страновой премии за риск на сегментированном развивающемся рынке

Для корректного отражения странового риска следует выделить его факторы и понять степень влияния по отдельным компаниям. Основные факторы странового риска России показаны на рис. 18.

Рис. 18.Страновой риск России

На практике нашли применение четыре метода расчета страновой премии за риск (СRP): 1) метод кредитного рейтинга; 2) метод широкого инвестиционного рейтинга; 3) метод фундаментальных факторов и метод относительной рискованности рынков акций (рис. 19).

Рис. 19.Положительная премия за страновый риск

Наиболее часто применяется метод кредитного рейтинга, строящий оценку на страновом спреде риска дефолта (риска невыполнения государственных обязательств по заимствованиям). Необходимая информация – кредитные рейтинги, присвоенные странам (например, агентствами S&P (табл.19), Moody's, Fitch), и наблюдаемые спреды доходности государственных заимствований по локальным рынкам и рынку США. Метод исходит из положения, что доходность государственных облигаций может рассматриваться как непосредственная мера странового риска. Такой метод отождествляет страновые риски и риск суверенного дефолта.

Читать дальшеИнтервал:

Закладка: