Дмитрий Конаш - Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями

- Название:Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2012

- Город:Москва

- ISBN:978-5-9614-1821-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дмитрий Конаш - Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями краткое содержание

Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

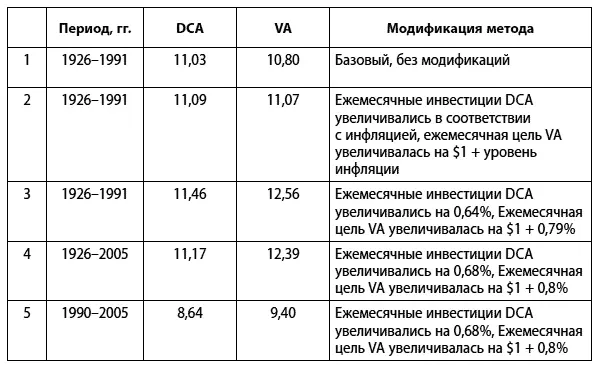

Для иллюстрации разового, DCA– и VA-методов инвестирования мы специально выбрали период между 2000 и 2008 гг. За это время произошли два глобальных экономических кризиса. Рынок акций не только не вырос – он снизился. Отметим, что поведение Джона и Энн являлось очень распространенным. Об этом говорит мой опыт общения с десятками частных инвесторов по всему миру. Гораздо меньше инвесторов пользовались методом VA. Для простоты мы ограничились годовым инвестиционным периодом, т. е. фактически мы рассмотрели реальную и очень неблагоприятную для инвесторов ситуацию. Но даже в такой ситуации метод VA продемонстрировал существенное преимущество над методом DCA. К этому моменту у вас уже наверняка созрел вопрос: всегда ли метод VA дает лучшие результаты, чем метод DCA, и можно ли с его помощью получить уровень среднегодовой доходности выше 1–2 %? Для этого обратимся к книге Майкла Эдлесона «Усреднение стоимости» (Value Averaging: The Safe and Easy Strategy for Higher Investment Returns [1]), которая является одной из лучших по этой теме и содержит большой объем статистических данных за длительный период работы фондового рынка США. Таблица на рис. 5.3 содержит сравнительные данные для нескольких временных периодов и нескольких модификаций методов DCA и VA, приведенные в этой книге. Для расчетов в качестве инвестиционного актива использовались акции крупнейших компаний США – индекс S&P 500. Значения в таблице на рис. 5.3 – среднегодовые уровни доходности для двух методов, выраженные в процентах. Инвестиции во всех пяти модификациях выполнялись ежемесячно.

Рис. 5.3.Сравнение методов DCA и VA для разных временных отрезков и модификаций

В модификации 1 на рис. 5.3 ежемесячные инвестиции по методу DCA составляют $1 в месяц. VA-цель увеличивается на $1 в месяц. Расчеты за 1926–1991 гг. показывают, что метод VA позволяет достичь уровня среднегодовой доходности в 10,8 %. Это существенно лучше, чем 2 % в нашем «неблагоприятном» примере на рис. 5.2. Тем не менее при указанных параметрах метод VA работает хуже, чем метод DCA. Это происходит из-за инфляции и сравнительно высокого темпа роста рынка акций. Метод DCA позволяет при фиксированных инвестициях в течение длительного периода приобретать все меньшее количество акций. Со временем эти фиксированные инвестиции становятся несущественными. Положительным моментом является то, что накопленные инвестиции продолжают расти со скоростью роста рынка.

При использовании метода VA ситуация усложняется. С одной стороны, рост VA-цели становится несущественным на долгом отрезке времени, так как скорость роста рынка ее опережает. С другой стороны, часть накопленных средств периодически продается, общая сумма сбережений со временем уменьшается.

Одним из возможных способов преодоления этой проблемы является регулярное увеличение VA-цели на уровень инфляции. Например, при «классическом» подходе мы планировали увеличивать нашу VA-цель на $1 в месяц. Допустим, на нашем счету находится $100. При этом инфляция составляет 0,5 % в месяц. Согласно нашему модифицированному способу, мы будем рассчитывать VA-цель следующим образом. Сначала мы увеличим $1 на 0,5 % и получим $1,005. Затем мы увеличим $100 на 0,5 % и получим $100,05. После этого полученный результат увеличим на уровень инфляции ($100,05 + $1,005) × 1,005 = $101,56. С помощью аналогичного похода VA-цель последующего месяца рассчитывается как ($101,56+$1,005) × 1,005 = $103,08. При использовании «классического» VA-метода VA-цель второго месяца составила бы только $102. Налицо эффект компаундинга [1]. Результаты методов DCA и VA, модифицированных по этой схеме, сравниваются во второй строчке таблицы на рис. 5.3. Уровень среднегодовой доходности метода VA при таких параметрах приближается к уровню DCA, но все равно остается ниже. Причина этого заключается в том, что уровень роста рынка акций на длительном промежутке времени превышает уровень инфляции. Для того чтобы наши инвестиции «поспевали за рынком», нам надо наращивать VA-цель быстрее, чем растет инфляция.

Сравнительные данные для следующей модификации двух методов приведены в третьей строчке таблицы на рис. 5.3. В этом случае ежемесячные инвестиции по методу DCA увеличивались на 0,64 %, а VA-цель каждый месяц увеличивалась на $1 + 0,79 %. Согласно Эдлесону, параметры 0,64 % и 0,79 % экспериментально подбираются таким образом, чтобы в период с 1926 по 1991 г. использование двух методов привело к формированию портфелей примерно одинакового размера. Ежемесячное увеличение на 0,79 % соответствует среднегодовому уровню роста примерно в 9,9 %. Как мы уже знаем, это число соответствует среднегодовому уровню роста рынка акций США в период с 1926 по 1991 г. При таких параметрах метод VA уверенно «обыгрывает» метод DCA примерно на 1 %. Таким образом, ежемесячное увеличение на 0,79 % позволяет поддерживать адекватный уровень инвестиций по методу VA. Таким образом, метод VA «поспевает» за рынком.

Майкл Эдлесон произвел дополнительные исследования вышеописанных методов на основе рыночных данных в период с 1990 по 2005 г. [1]. Напомним, что этот период сопровождался бурным ростом рынка, бумом интернет-компаний, их крахом и последующим восстановлением рынка к 2005 г. Сравнительные данные для периода 1926–2005 гг. и отдельно – для периода 1990–2005 гг. приведены, соответственно, в строчках 4 и 5 таблицы на рис. 5.3. Как видно из этих данных, метод VA обеспечивает лучшие показатели, чем метод DCA и в этих рыночных условиях.

Математик Пол Маршалл проверил гипотезу о преимуществе метода VA по сравнению с методом DCA и опубликовал результаты в своей статье в 2000 г. [5]. Маршалл использовал статистические методы для большего диапазона рыночных данных. Он пришел к выводу, что метод VA действительно позволяет получить более высокую производительность инвестиций, чем метод DCA. Причем достигается это без увеличения уровня риска. Преимущество метода VA над методом DCA увеличивается с ростом инвестиционного периода и волатильности используемых активов.

Использование математических принципов, заложенных в методах VA и DCA, позволяет реализовать еще одну функцию, очень полезную для инвестора: расчет примерных регулярных инвестиций, необходимых для достижения определенной финансовой цели на фиксированном отрезке времени. Вывод математических уравнений, применяемых для этого, выходит за рамки этой книги. Этот подход очень подробно описан в книге Майкла Эдлесона [1]. Мы же ограничимся описанием двух готовых формул и примерами их использования.

Итак, введем еще одно понятие: VA-путь. VA-путь показывает, каким должен быть уровень средств на нашем счету в каждом инвестиционном периоде для достижения конечной инвестиционной цели. Формула, приведенная ниже, построена исходя из инвестиционного периода в один месяц. Она учитывает следующие составляющие: рост от ожидаемого возврата инвестиций на наш портфель, от наших месячных инвестиций и от роста этих месячных инвестиций.

Читать дальшеИнтервал:

Закладка: