Дмитрий Конаш - Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями

- Название:Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2012

- Город:Москва

- ISBN:978-5-9614-1821-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дмитрий Конаш - Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями краткое содержание

Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

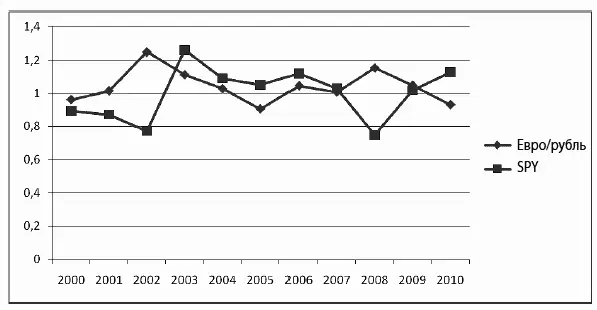

Рис. 6.4.Динамика изменения цен паев ЕТF SPY и курса евро к рублю в 2000–2010 гг.

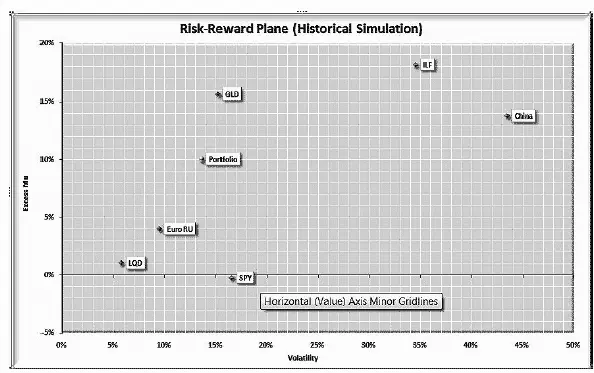

Для количественной оценки этого предположения воспользуемся аналитическим пакетом, разработанным компаний Smartfolio (www.smartfolio.com). Программа Smartfolio позволяет осуществлять сложный анализ инвестиционных портфелей с точки зрения уровня доходности и уровня риска, а также их оптимизацию по разным параметрам. Эта программа обладает также отличным графическим интерфейсом, наглядно представляющим результаты обработки данных. Для нашего упражнения воспользуемся гипотетическим портфелем, состоящим из следующих активов: акции США (ETF SPY в долларах США), корпоративные облигации США (ETF LQD в долларах США), золото (ETF GLD в долларах США), акции крупнейших компаний Латинской Америки (ETF ILF в долларах США), акции рынка КНР (использовался индекс Shanghai SE Composite, который обозначен далее как China). Для включения в анализ обменного курса между евро и рублем мы использовали численные значения этого курса (например, 27,23 рубля за один евро на 31 декабря 1999 г. или 40,33 рубля за один евро на 31 декабря 2010 г.). Расчет уровней доходности и уровней риска для всех активов производился программой Smartfolio за период времени с 1999 по 2010 г. По каждому году в расчет включались данные на один и тот же день: 31 декабря. Мы сознательно не включили в этот гипотетический портфель российский рынок акций, поскольку он в период между 1999–2010 гг. демонстрировал крайне высокую волатильность по сравнению с вышеуказанными активами. Включение активов рынка России в наш пример сделало бы его гораздо менее иллюстративным. На рис. 6.5 показано, как располагаются вышеупомянутые активы из нашего гипотетического портфеля на плоскости «доходность/риск». Эта плоскость была построена с помощью программы Smartfolio. На этой плоскости по горизонтальной шкале откладывается уровень волатильности актива, измеряемый стандартным отклонением. По вертикальной шкале откладывается уровень доходности, измеряемый среднегодовой доходностью в период с 1999 по 2010 г. Аббревиатура EuroRU обозначает расположение на плоскости «доходность/риск» последовательности данных, соответствующих обменному курсу между евро и рублем.

Рис. 6.5.Плоскость «доходность/риск» для активов из примера приведенного ранее

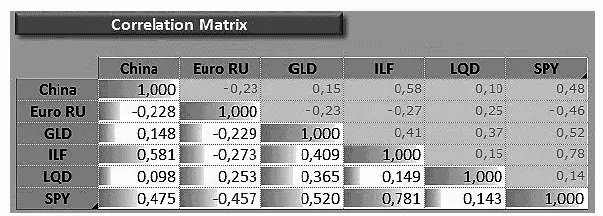

Анализ плоскости «доходность/риск» на рис. 6.5 показывает, что наименее рискованным активом в нашем гипотетическом портфеле является актив LQD (стандартное отклонение – 5,74 %), а наиболее рискованным – актив China (стандартное отклонение – 43,46 %). Актив SPY продемонстрировал наименьший уровень среднегодовой доходности (–0,26 %). Цена паев этого ETF уменьшилась с примерно $147 31 декабря 1999 г. до примерно $125 31 декабря 2010 г. Наибольшую доходность (18,1 %) в этот период продемонстрировал актив ILF. Представим потенциальный инвестиционный актив, цены на который были бы аналогичны уровню обменного курса евро к рублю в период с 1999 по 2010 г. Такой актив имел бы соотношение «доходность/риск», аналогичное активу EuroRU, представленное на рис. 6.5. А именно: среднегодовой уровень доходности – 3,98 %, стандартное отклонение – 9,45 %. При анализе второго варианта нашего инвестиционного портфеля мы будем рассматривать EuroRU в качестве одного из потенциальных активов. С инвестиционной точки зрения это допущение является вполне приемлемым. С математической же точки зрения это позволит нам проиллюстрировать эффект увеличения диверсификации от включения в портфель мультивалютных активов. На рис. 6.6 представлена так называемая корреляционная матрица, которая показывает коэффициенты корреляции между составляющими таблицы. Эта матрица также была рассчитана с помощью программы Smartfolio.

Рис. 6.6.Корреляционная матрица для гипотетического инвестиционного портфеля из примера приведенного ранее

Чем ближе коэффициент корреляции между двумя активами к единице, тем больше движение цен одного актива повторяет движение второго. Поэтому коэффициент корреляции в ячейках на пересечении строк и столбцов одних и тех же активов равняется единице. Чем ближе коэффициент корреляции к нулю, тем меньше движение в ценах одного актива повторяет движение второго. При негативном коэффициенте корреляции движение цен активов является разносторонним. Например, негативный коэффициент корреляции между активами SPY и EuroRU означает, что в большинстве случаев рост одного актива сопровождается снижением другого, и наоборот. Эта динамика наглядно прослеживается на рис. 6.4.

Теперь перейдем от качественного анализа к количественному. Для этого опять воспользуемся программой Smartfolio. Одной из функций этой программы является оптимизация инвестиционных портфелей по историческим данным. Оптимизация в данном контексте означает, что для всех возможных комбинаций активов в портфеле программа строит кривую на плоскости «доходность/риск», на которой располагаются все комбинации активов портфеля, обеспечивающие наилучшие уровни доходности при наименьшем уровне риска. Эта кривая называется «Efficient Frontier» («Эффективная граница»), т. е. каждая точка на этой кривой соответствует комбинации активов портфеля, при которых достигается наилучшее соотношение между доходностью и риском. Способы построения этой кривой выходят за рамки данной книги. Мы лишь воспользуемся результатами анализа, который выполняет программа Smartfolio. На рис. 6.7 представлен результат оптимизации нашего гипотетического портфеля без актива EuroRU. Для упрощения нашего примера мы рассмотрим только некоторые индикаторы, рассчитанные программой Smartfolio и представленные на рис. 6.7. Прежде всего надо отметить, что в нашем примере мы заложили определенные ограничения в функцию оптимизации программы Smartfolio. В частности, мы определили, что вес любого актива в нашем портфеле находится в диапазоне от 5 до 30 %. Другим ограничением является максимальное значение так называемого относительного уровня избежания риска. В нашем примере он принят равным 3. Описание этого параметра выходит за рамки данной книги. Отметим лишь, что при построении инвестиционных портфелей пенсионные фонды США и Западной Европы (достаточно консервативные инвесторы) обычно определяют относительный уровень избежания риска в пределах 2–4. В результате использования исторических данных за 1999–2010 гг. и вышеописанных ограничений программа-оптимизатор предложила комбинацию активов в портфеле (весовые коэффициенты), описанную в колонке «Weights» на рис. 6.7: China – 12 %, GLD – 30 %, ILF – 30 %, LQD – 23 %, SPY – 5 %. Итого – 100 %. Как уже указано выше, в этом (первом) варианте мы специально не включали актив EuroRU в наш портфель. Колонка «Contribution to Portfolio Risk» показывает, какой уровень риска привносит в наш портфель каждый из активов. Например, 56,12 % риска нашего оптимизированного портфеля связано с активом ILF. Колонка «Volatility» указывает на уровень стандартного отклонения, который имеет каждый из активов портфеля. Например, стандартное отклонение нашего портфеля при данной комбинации активов составляет 17,27 %. Колонка «Excess Mu» определяет ожидаемый среднегодовой уровень доходности активов. Для данного варианта портфеля этот параметр составляет 12,22 %. Соотношения параметров в колонке «Volatility» и колонке «Excess Mu» определяет положение активов на плоскости «доходность/риск» (рис. 6.5). Колонка «Expected Excess Growth Rate» содержит значения ожидаемого совокупного среднегодового дохода для нашего портфеля (10,89 %) и составляющих его активов. Слово «ожидаемый» в данном контексте напоминает, что в наших примерах мы работаем с вероятностными событиями.

Читать дальшеИнтервал:

Закладка: